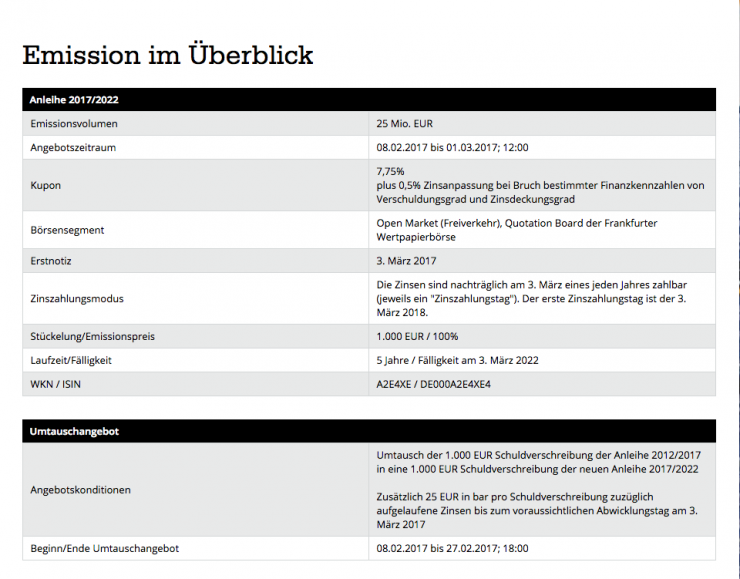

Mittelstandsanleihen sind bei Anlegern eigentlich komplett aus der Mode – zu viele negative Schlagzeilen gab es in der Vergangenheit. Umso bemerkenswerter, dass sich mit dem Hemdenhersteller Eterna aus Passau zurzeit erneut ein Emittent aus der Deckung wagt und – in erster Linie zur Refinanzierung der bestehenden 55-Millionen-Euro-Anleihe (WKN: A1REXA) – einen neuen Bond ausgibt. Das Angebot läuft noch bis zum 1. März 2017 und hat ein Volumen von bis zu 25 Mio. Euro. Versehen ist die Anleihe 2017/22 mit einem Kupon von 7,75 Prozent – bei einer Laufzeit von fünf Jahren. Inhaber des Bonds 2012/17 haben die Möglichkeit, ihre Anteile gegen den neuen Bond einzutauschen. Dafür bekommen sie – neben den Zinsen von 31,73 Euro für die laufende Zinsperiode bis zum 3. März 2017 – einen Zusatzbetrag von 25 Euro je Anleihe im Nennwert von 1.000 Euro. Boersengefluester.de sprach mit ETERNA-CEO Henning Gerbaulet über die Hintergründe der Emission, die wirtschaftliche Lage von ETERNA, einen möglichen Exit des Mehrheitseigentümers Quadriga Capital und die Transparenz für Anleger. Und natürlich geht es auch darum, wie ein Anbieter von Hemden und Blusen mit dem großen Thema Digitalisierung umgeht.

Herr Gerbaulet, die Refinanzierung der im Oktober 2017 auslaufenden ETERNA-Anleihe von 2012 im Volumen von 55 Mio. Euro ist schon länger ein Thema in Investorenkreisen. Nun haben Sie eine Kombination aus einem Schuldscheindarlehen über 33 Mio. Euro mit einer deutschen Geschäftsbank plus einer neuen Mittelstandsanleihe im Volumen von bis zu 25 Mio. Euro gewählt, um den Bond vorzeitig zurückzuzahlen. Was sind die Hintergründe dieses zweistufigen Prozesses?

Henning Gerbaulet: Nach Prüfung unterschiedlicher Optionen hat sich die Kombination aus Schuldscheindarlehn und neuer Anleihe als das bevorzugte Konzept für ETERNA durchgesetzt. Die Finanzierung wird insgesamt auf mehrere Schultern – Anleihegläubiger, die Bank und Gesellschafter – verteilt, wobei das Unternehmen die jährliche Zinsbelastung deutlich gegenüber der aktuellen Finanzierung senken wird und sich damit insgesamt noch stabiler für die Zukunft ausrichten kann. Zudem wird es durch die unterschiedlichen Laufzeiten von Schuldschein und neuer Anleihe auch keine Blockfälligkeit zum Ende des Finanzierungsfensters mehr geben. Ich denke, dass wir damit auch unseren bestehenden Anleihegläubigern ein attraktives Angebot unterbreitet haben. Ihnen bieten wir eine Umtauschmöglichkeit für die neue Anleihe mit einer Prämie von 25 Euro je Schuldverschreibung in Höhe von nominal 1.000 Euro. Gemeinsam mit der eingeschlagenen Strategie und unserer operativen Performance wird dieses Gesamtpaket von unseren bisherigen Investoren als überzeugend beurteilt. Die bisherige Resonanz ist somit insgesamt sehr positiv.

Wissen Sie, in welchen Händen sich die Anleihe von 2012 befindet? Konkret: Sprechen Sie mit dem Tauschangebot eher Privatanleger oder institutionelle Investoren an?

Henning Gerbaulet: Mit dem Umtausch- und Zeichnungsangebot sprechen wir sowohl institutionelle als auch Privatanleger an. Ich denke, ETERNA hat sich bislang als zuverlässiger Partner am Kapitalmarkt präsentiert und die Zinszahlungen stets pünktlich geleistet. Damit haben wir sicherlich in den vergangenen Jahren weiteres Vertrauen in unser Unternehmen aufgebaut. Ich bin daher zuversichtlich, dass Privatanleger als auch institutionelle Investoren sich in ausreichender Zahl an einer erfolgreichen Refinanzierung der ausstehenden Anleihe beteiligen werden.

Was passiert, wenn man als bestehender Bond-Inhaber das Umtauschangebot nicht wahrnimmt?

Henning Gerbaulet: Das wäre natürlich schade, da wir den bestehenden Anleihegläubigern meines Erachtens ein attraktives Gesamtpaket bieten. In diesem Fall würde die Rückzahlung zum Nennbetrag zuzüglich aufgelaufener Zinsen vor dem Tag der Rückzahlung und gegebenenfalls eines Aufschlags auf den zurückzubezahlenden Nennwert der Inhaber-Teilschuldverschreibungen erfolgen. Die alte Anleihe 2012/17 müsste dafür vorzeitig gekündigt werden.

Warum sollten Anleger Eterna nochmals für fünf Jahre ihr Geld anvertrauen? Wie entwickeln sich die operativen Geschäfte denn zurzeit?

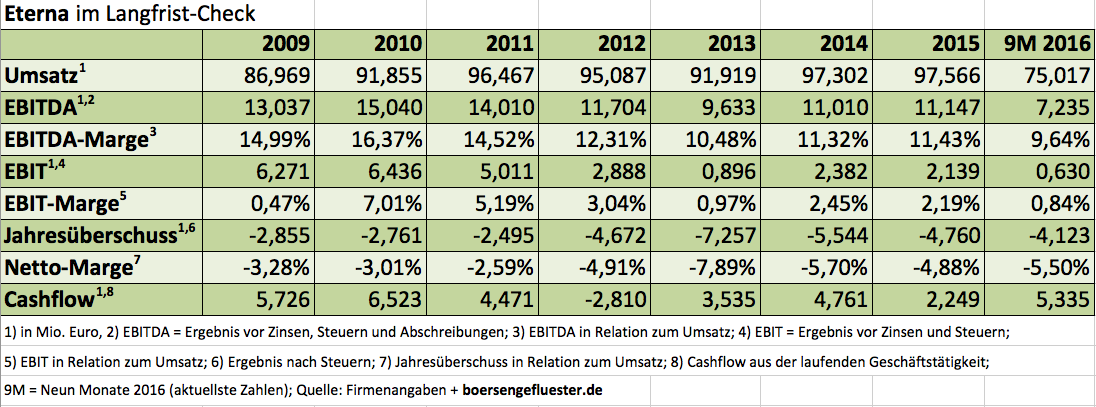

Henning Gerbaulet: ETERNA ist ein operativ starkes Unternehmen. Wir haben unseren Bruttoumsatz 2013 bis 2016 durchschnittlich um drei Prozent pro Jahr gesteigert und das EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) bis 2015 um sogar jährlich acht Prozent. Damit hat sich ETERNA deutlich besser als der Markt entwickelt. In einem Modemarkt, der stark im Wandel ist, sorgen heute unsere gute Performance am Point of Sale und die Omnichannel-Strategie für die nötige Stabilität und Flexibilität. Aktuell versorgt ETERNA mehr als 5.000 Fachhandelspartner in 40 Ländern weltweit mit seinen Produkten. In 56 eigenen Brand-Stores, zusätzlich 15 Franchise-Filialen sowie Online werden die Hemden und Blusen von ETERNA zudem direkt vertrieben. Damit haben wir die Basis geschaffen, um auch in einem sich erheblich verändernden Bekleidungsmarkt zukünftig profitabel wachsen zu können. Diese Strategie werden wir weiter umzusetzen. Es gibt aus meiner Sicht also einige gute Argumente, die für unsere Anleihe sprechen.

Angenommen, die Refinanzierung des Bonds von 2012 geht wunschgemäß vonstatten. Welchen Einfluss wird das auf die jährliche Zinsbelastung haben und was machen Sie mit dem eingesparten Geld?

Henning Gerbaulet: Mit dem Refinanzierungskonzept werden wir die jährliche Zinsbelastung von ETERNA um rund 900.000 Euro pro Jahr senken. Zugleich hat die operative Entwicklung für uns Priorität, denn ein positiver Geschäftsverlauf ist Grundvoraussetzung für zukünftige Tilgungen. Daher wollen wir weiter in die Umsetzung unserer Strategie investieren. Im Mittelpunkt steht dabei die Geschäftsintensivierung auf eigenkontrollierten Flächen sowie im gesamten Onlinebereich. Wir arbeiten zudem daran, den Free-Cashflow bei einer weiterhin hohen Cash-Conversion-Rate signifikant zu erhöhen, indem wir das EBITDA mittelfristig weiter steigern und unser Working Capital Management fortlaufend verbessern. In den vergangenen Jahren haben wir unseren Kapitaldienst stets pünktlich geleistet, gleichzeitig haben wir die Nettoverschuldung reduziert und seit 2013 rund 7,5 Mio. Euro in die strategische Neuausrichtung investiert – und das alles aus dem Cashflow. Daran wollen wir anknüpfen und dadurch unsere Ausgangsposition für eine künftige Anschlussfinanzierung weiter verbessern.

Auf EBITDA-Basis arbeitet Eterna profitabel. Wann werden Sie denn auch unterm Strich schwarze Zahlen schreiben und welche Netto-Margen halten Sie dann für machbar?

Henning Gerbaulet: Lassen Sie mich kurz erklären: Aus dem Leveraged-Buy-Out haben wir über 15 Jahre hinweg jährliche Firmenwertabschreibungen gemäß HGB in Höhe von 6,4 Mio. Euro, die unser Ergebnis in der Holding belasten aber nicht liquiditätswirksam sind. Bereinigt um diese planmäßigen Abschreibungen ist die Holding bereits heute profitabel. 2021 wird der Firmenwert dann vollständig abgeschrieben sein und diese Belastung entfällt. Wer nun glaubt, dass ETERNA dann nichts mehr wert sei, ist eindeutig auf dem Holzweg. ETERNA verfügt über eine ausgeprägte Markenbekanntheit und erwirtschaftet bereits heute rund 11 Mio. Euro EBITDA pro Jahr. Wichtig zu wissen ist, dass diese Effekte ausschließlich die Holdinggesellschaft betreffen. In den operativen Einzelgesellschaften haben wir eine hohe Profitabilität mit guten Bilanzstrukturen, die unsere wirtschaftliche Stärke belegen. Ich bitte um Ihr Verständnis, dass ich zu möglichen Netto-Margen in einigen Jahren heute keine konkreten Zahlen nennen werde. Für uns ist entscheidend, dass wir uns auch weiterhin besser entwickeln als der Markt, einen intakten Cashflow haben und hieraus unsere Schuldendienst- und Investitionsfähigkeit in Zukunft weiter stärken.

Was sind die größten operativen Herausforderungen und wo haben Sie bereits gute Fortschritte gemacht?

Henning Gerbaulet: Der Modemarkt befindet sich derzeit in einem weitreichenden Transformationsprozess. Wir beobachten im gesamten Markt eine Verschiebung der Marktanteile vom stationären Handel zum Online-Geschäft. Diese Entwicklung hat in den letzten Jahren erheblich an Dynamik gewonnen. Bei ETERNA haben wir bereits frühzeitig diese Marktentwicklungen erkannt und in den vergangenen drei Jahren das Unternehmen strategisch für die heutigen Marktherausforderungen ausgerichtet. Marke und Produkte wurden grundlegend modernisiert. Zu den zentralen Wettbewerbsstärken ETERNAs zählen neben unserer hohen Markenbekanntheit, dem klaren Markenbild und der vertikalen, nachhaltig zertifizierten Wertschöpfungskette „Made in Europe“ die Fähigkeit zur Digitalisierung sowie die erfolgreich initiierte Digitalisierungsstrategie. Diese Qualitäten wollen wir weiter gezielt ausspielen.

Wie geht ein Hemden- und Blusenhersteller wie Eterna das Thema Digitalisierung konkret an?

Henning Gerbaulet: Ich sehe eine zentrale Stärke von ETERNA in der ausgeprägten Fähigkeit unseres Produkts zur Digitalisierung. Unser Ziel ist es dabei, nicht einfach nur das Wachstum der Online-Kanäle zu forcieren, sondern insbesondere auch die Kombination der beiden Vertriebskanäle Online und Offline voranzutreiben. Indem die stationären Produktangebote mit dem Online-Angebot verknüpft werden, erhalten die Kunden Zugang zur virtuellen Regalverlängerung. Die verfügbare Sortimentsbreite wird dadurch etwa verfünffacht. Das ist bereits heute in allen ETERNA-Stores möglich und ab Frühjahr 2017 auch bei ersten Wholesale-Partnern, die von dieser Strategie also ebenfalls profitieren werden. Digitalisierung ist für uns aber noch deutlich mehr als die Eingrenzung auf den Onlinehandel über unseren eigenen Online-Shop, die bekannten Marktplätze und unsere Wholesale-Partner. Wir haben diverse digitale Projekte zur Steigerung der stationären Frequenzen, zur Online-Offline-Vernetzung sowie zur Digitalisierung unserer Geschäftsprozesse über die gesamte Wertschöpfungskette gestartet. Daher werden wir weiter in diese Projekte investieren, so dass wir für die weiteren Marktveränderungen gut gewappnet sein werden.

Rund 85 Prozent der Anteile an der Eterna-Gruppe hält Nelson Partners, eine Tochtergesellschaft von Quadriga Capital Private Equity Fonds. Wird das dauerhaft so bleiben? Immerhin gibt es Gerüchte, wonach Quadriga womöglich den Exit sucht.

Henning Gerbaulet: Das ist richtig, dass die Tochtergesellschaft von Quadriga die Mehrheit der Anteile an ETERNA hält. Gerüchte gibt es natürlich immer am Markt und es liegt in der Natur von Private Equity, Anteile irgendwann auch wieder abzugeben. Ich kann nur auf das klare Commitment unseres Mehrheitseigners hinweisen: Der Gesellschafter wird unser wirtschaftliches Eigenkapital noch einmal mit einer Bareinlage von 1,5 Mio. Euro als weiteren Baustein des Refinanzierungskonzepts zusätzlich stärken und sich damit klar zu seinem Engagement bei ETERNA bekannt hat. Zudem wurden auch die Rangrücktritts- und Eigenkapitalbelassungsvereinbarungen für die Gesellschafterdarlehen der Hauptgesellschafterin verlängert. So wird das Gesellschafterdarlehen auch gegenüber den Anleihegläubigern der neuen Anleihe nachrangig sein.

Abschließend noch eine Frage zur Anleihe: Der neue Bond soll im Freiverkehr der Börse Frankfurt gehandelt werden. War das zum 1. März 2017 an den Start gehende Handelssegment Scale keine Option für Eterna?

Henning Gerbaulet: Wir haben uns das neue Marktsegment Scale als eine Option angeschaut. Historisch bedingt, nämlich durch den Leveraged-Buy-Out vor mehr als zehn Jahren, sind wir jedoch in einer Situation, die einer Notierung im neuen Marktsegment entgegensteht. Ich kann Ihnen versichern, dass wir auch im Quotation Board weiterhin einen kontinuierlichen und transparenten Dialog mit dem Kapitalmarkt pflegen. Unser Anspruch ist es, wie bereits in der Vergangenheit auch, über die gesetzlichen Anforderungen hinaus dem hohen Informationsbedürfnis unserer Gläubiger nachzukommen. So informieren wir nicht nur halbjährlich, sondern zu jedem Quartal im Detail über die Entwicklung der einzelnen Kennzahlen aus der Gewinn- und Verlustrechnung, Bilanz und Cashflow. ETERNA setzt damit Best Practice-Standards, die deutlich über den bei der wesentlichen Mehrzahl der Unternehmen im Bereich der Mittelstandsbonds üblichen, minimalen Reportingstandards liegen.

Fotos: ETERNA Mode GmbH

Henning Gerbaulet ist seit Februar 2013 CEO und alleiniger Geschäftsführer der ETERNA-Gruppe. Zuvor war er Internationaler Vertriebsleiter und Vorstandsmitglied der CBR Fashion Holding. Von 1997 bis 2010 war Gerbaulet in verschiedenen Funktionen für den Ratinger Modekonzern Esprit tätig. Studiert hat der 46jährige an der Universität Regensburg, wo er als Diplom-Kaufmann abschloss. An ETERNA ist Gerbaulet mit einem Anteil von zehn Prozent beteiligt.