In den vergangenen beiden Jahren war es keine schlechte Idee, sich im zweiten Quartal ein paar Aktien von Eckert & Ziegler ins Depot zu legen. Grund: Das Medizintechnikunternehmen schüttet bereits seit 2010 eine Dividende von 0,60 Euro pro Anteilschein aus. Bezogen auf den jeweiligen Kurs zur Hauptversammlung (HV) kam der Small Cap dabei auf Renditen zwischen 2,0 und 2,5 Prozent. Natürlich gibt es verlockendere Dividendenwerte, aber auf Eckert & Ziegler ist dafür Verlass – zumindest was die Höhe der Ausschüttung angeht. Hinsichtlich der erzielten Ergebnisse mussten die Anleger nämlich schon den einen oder anderen Patzer verkraften. Dafür kam das auf Strahlenmedizin und andere nukleare Komponenten spezialisierte Unternehmen beim Umsatz stets ganz ordentlich voran – oder wie es der Vorstandsvorsitzende Andreas Eckert auf der von der BankM mitorganisierten DVFA-Frühjahrskonferenz kürzlich in Frankfurt ausdrückte: „Wir haben uns immer so ein wenig hochgejuckelt.“ Das erste Quartal 2016 lief für Eckert & Ziegler derweil ganz ordentlich. Immerhin erwirtschaftete das Segment Strahlentherapie – hier sind Produkte wie radioaktive Kleinimplantate zur Behandlung von Prostatakrebs sowie Geräte zur Bestrahlung von Tumoren zusammengefasst – erstmals seit langem ein ausgeglichenes operatives Ergebnis. Im Gesamtjahr will Eckert & Ziegler hier auf ein positives Ergebnis vor Zinsen und Steuern (EBIT) kommen.

[shortcodedisplaychart isin=”DE0005659700″ ct=”1Y” cwidth=”595″ cheight=”350″]

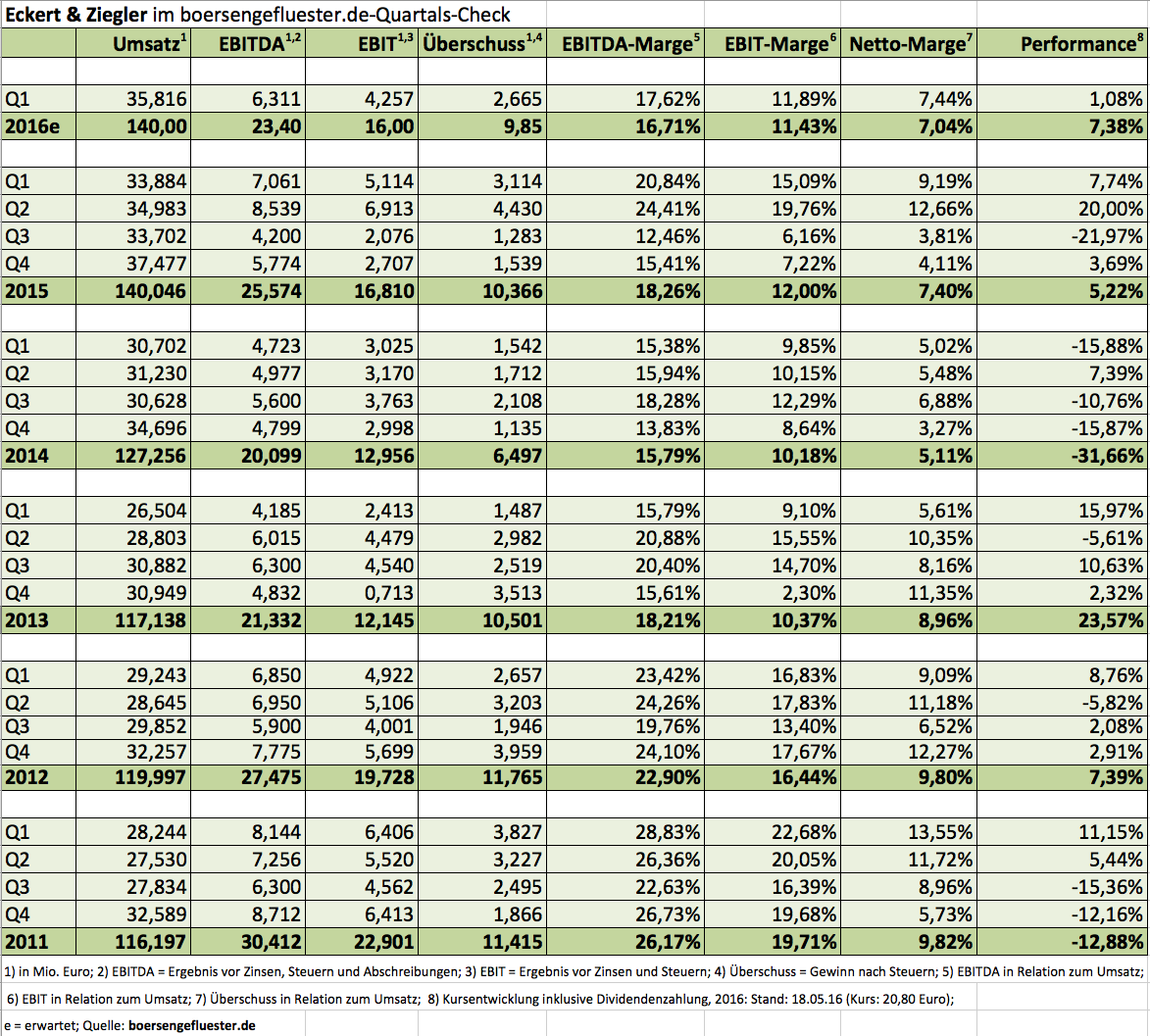

Um dieses Ziel zu erreichen, haben sich die Berliner von ihrer verlustreichen US-Implantatesparte getrennt und auch sonst alles auf den Prüfstand gestellt. CEO Eckert, der in seinen Präsentationen um keinen Spruch verlegen ist, hat auch hierfür eine gestochen scharfe Formulierung parat: „Wir sind mit der Harke durch den Gemeinkostenapparat gezogen.“ Im größten Segment Isotope Products, wo Eckert & Ziegler Komponenten zur Messtechnik auch für industrielle Abnehmer etwa aus der Öl- und Gasbranche liefert, lag das Betriebsergebnis dagegen nur leicht unter Vorjahr. Dabei hatten Berliner allerdings auch ein wenig Glück, denn sie profitierten von der geplatzten Megafusion zwischen Halliburton und Baker Hughes. Summa summarum bleibt das Unternehmen bei seiner Vorschau für 2016, wonach bei Erlösen von 140 Mio. Euro mit einem EBIT von 16 Mio. Euro und einem Überschuss (nach Anteilen Dritter) von 9,5 Mio. Euro zu rechnen ist. Das entspräche einem Ergebnis je Aktie von 1,80 Euro. Verglichen mit dem Vorjahreswert von 2,08 Euro je Aktie ist das zwar einen Rückschritt, allerdings war die 2015er-Vergleichsbasis durch Sondereffekte wie der Veräußerung der Beteiligung an OctreoPharm Sciences sowie dem Verkauf der US-Implantate-Sparte geprägt.

Aber trotzdem: Sollte Eckert & Ziegler die eigenen Prognosen einlösen, käme der Titel auf ein 2016er-KGV von gerade einmal 11,5. Das ist selbst für ein nicht fürchterlich dynamisch wachsendes Pharma-Unternehmen sehr moderat, zumal 2017 mit weiter leicht steigenden Ergebnissen zu rechnen ist. Hinzu kommt, dass die Gesellschaft – die Pensionsrückstellungen einmal ausgeklammert – über eine stattliche Nettoliquidität von mehr als 15 Mio. Euro, das sind annähernd 3 Euro je Aktie, verfügt. Nach Auffassung von boersengefluester.de spricht also nichts dagegen, dass der Small Cap seinen zu Jahresbeginn gestarteten Aufwärtstrend fortsetzt. Wichtig für dividendenorientierte Anleger: Die HV findet am 8. Juni 2016 statt. Und bezogen auf den aktuellen Kurs von 20,80 Euro kommt der Titel auf eine aus historischer Perspektive eher hohe Brutto-Rendite von fast 2,9 Prozent. Die Analysten von Hauck & Aufhäuser bescheinigen dem Titel in ihrer jüngsten Studie weiterhin ein Pozenzial bis 28 Euro. In derartigen Regionen bewegte sich die Notiz von Eckert & Ziegler zuletzt Anfang 2014. Boersengefluester.de ist gespannt, ob sich der Kurs tatsächlich soweit “hochjuckeln” kann.

[basicinfoboxsc isin=”DE0005659700″]

[financialinfobox wkn=”565970″]

Foto: Eckert & Ziegler AG: “Verschiedene Krypton-85 Produkte zur Dickenmessung”