Berlin war offenbar schon früher ein heißes Pflaster für Firmengründer. Andreas Eckert und Jürgen Ziegler etwa gründeten 1992 die BEBIG Isotopentechnik und Umweltdiagnostik, die ihre Wurzeln in einem Forschungsinstitut der ehemaligen Akademie der Wissenschaften der DDR hat. 1997 wurde daraus die Eckert & Ziegler Strahlen- und Medizintechnik AG, die zwei Jahre später ihr Debüt am Neuen Markt feierte. „Wir sind ein typisches Start-up aus Nach-Wende-Zeiten“, sagt daher der Vorstandsvorsitzende Andreas Eckert. Es folgte eine nahezu klassische New-Economy-Karriere: Ausgabekurs am 25. Mai 1999: 23 Euro (Börsenwert: 69,00 Mio. Euro), Rekordhoch am 1. März 2000: 139 Euro (Börsenwert: 451,75 Mio. Euro), Rekordtief am 31. Dezember 2002: 2,75 Euro (Börsenwert: 8,94 Mio. Euro). Zu dieser Zeit hätte wohl kaum ein Investor einen Pfifferling auf den Anbieter von radioaktiven Komponenten für medizinische und messtechnische Zwecke gewettet.

Doch die Berliner sind ihren Weg gegangen und der Neue Markt ist längst Geschichte. Mittlerweile gehört Andreas Eckert sogar zu den ganz wenigen CEOs aus der damaligen New-Economy-Zeit, die heute noch immer bei der selben Firma am Ruder sind. Und wenn bis Ende Dezember nichts Dramatisches mehr passiert, könnte 2016 für Eckart & Ziegler sogar das beste Börsenjahr seit sechs Jahren werden. Immerhin liegt der Small Cap – inklusive der 2015er-Dividende von 0,60 Euro – im laufenden Jahr um stattliche 29,4 Prozent vorn. An eine derart gute Performance muss sich wohl auch der CEO und Großaktionär erst wieder gewöhnen. Bei seiner Präsentation auf dem diesjährigen Eigenkapitalforum im proppenvoll besetzten Raum Oslo, rief Eckert den Investoren nämlich noch zu: „Unsere Aktie ist so eine Art Anleihenersatz.“ Damit spielt er auf die seit sechs Jahren konstante Dividende von 0,60 Euro pro Anteilschein an. Immerhin: Auch auf dem aktuellen Kursniveau würde diese Ausschüttung – so sie denn auch zur Hauptversammlung Ende Mai 2017 vorgeschlagen wird (wovon derzeit auszugehen ist) – für eine Rendite von knapp 2,5 Prozent stehen.

[shortcodedisplaychart isin=”DE0005659700″ ct=”1Y” cwidth=”595″ cheight=”350″]

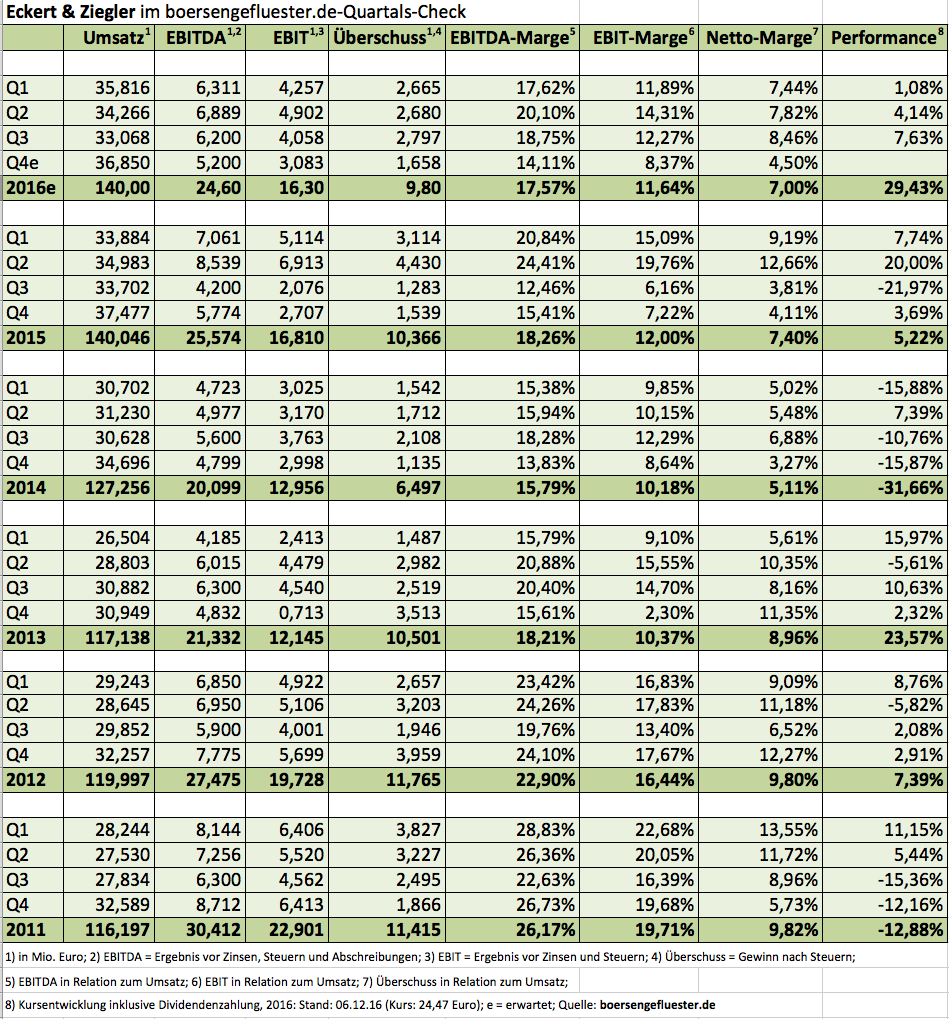

Rein operativ gibt es derweil keine Veränderungen seit der Vorlage des Neun-Monats-Berichts Anfang November. Boersengefluester.de hatte den Zwischenbericht HIER ausführlich kommentiert. „Wir fühlen uns 2016 gesunder als 2015. Und damit haben wir eine schöne Basis für 2017“, betonte Eckert auf dem Eigenkapitalforum am Frankfurter Airport. Rückenwind verleiht dem Unternehmen zurzeit insbesondere der Bereich Radiopharma (Synthesemodule, Diagnostika, Generatoren), während das schwierige Segment Strahlentherapie (Implantate, Bestrahlungsgeräte) zumindest eine „rote oder schwarze Null“ schreiben soll. Und im umsatzmäßig größten Bereich Isotope Products (industrielle Komponenten und Kalibrierquellen) hält sich die Gesellschaft erfreulich stabil. Per saldo rechnet EZAG für das kommende Jahr mit einem Umsatzanstieg von 140 auf 150 Mio. Euro. Der Überschuss soll dabei von 9,5 auf 10,6 Mio. Euro zulegen, was wiederum auf ein Ergebnis je Aktie von etwa 2,00 Euro hinauslaufen würde. Bezogen auf den gegenwärtigen Kurs von 24,47 Euro kommt der Small Cap also auf ein KGV von gerade einmal 12,2.

Pharmatitel mit einem derart niedrigen Kurs-Gewinn-Verhältnis muss man normalerweise mit der Lupe suchen, selbst wenn das organische Wachstum der Berliner vergleichsweise überschaubar ist. Mit Blick auf mögliche Akquisitionen, lässt sich CEO Andreas Eckert alle Optionen offen und verweist auf die Liquidität von zuletzt 32 Mio. Euro: „Bei einem radioaktiven Betrieb zucken alle zusammen. Daher gibt es in unserem Sektor nicht so fürchterlich viele Transaktionen. Aber wenn sich eine Opportunität bietet, dann kaufen wir zu.“ Wir bleiben dabei: Die Aktie von Eckert & Ziegler bietet eine sehr ordentliche Chance-Risiko-Relation. Das Kursziel von Hauck & Aufhäuser beträgt immerhin 31 Euro. Die DZ Bank nennt dagegen 22,50 Euro als faires Niveau.

[basicinfoboxsc isin=”DE0005659700″]

[financialinfobox wkn=”565970″]

Foto: Eckert & Ziegler AG