Die eigentlich überraschende Nachricht gab es schon ein paar Tage vorher. Demnach garniert das Medizintechnikunternehmen Eckert & Ziegler die Dividende für 2016 mit einem Jubiläumsbonus – die Gesellschaft wurde 1992 von Andreas Eckert und Jürgen Ziegler als BEBIG Isotopentechnik und Umweltdiagnostik gegründet – von 6 Cent pro Aktie. Demnach steht zur Hauptversammlung am 31. Mai 2017 eine Gesamtdividende von 0,66 Euro pro Anteilschein zur Ausschüttung an – nach zuvor fünf Dividendenrunden mit jeweils 0,60 Euro. Beim gegenwärtigen Kursniveau von rund 26 Euro bringt es der Small Cap damit auf eine immer noch vorzeigbare Rendite von etwa 2,5 Prozent. Angesichts dieser Konstellation wird klar, warum CEO Andreas Eckert den Titel auf Präsentationen gern in der Kategorie „Anleihen-Ersatz“ platziert. Derweil haben die Berliner mit ihren restlichen Zahlen für 2016 die Erwartungen erfüllt – ohne jedoch positiv zu überraschen. Ein Selbstläufer ist aber auch das Geschäft von Eckert & Ziegler nicht – und so betont das Management: „Einige der Zielmärkte waren von politisch und wirtschaftlich schwierigen Umständen gezeichnet. Das Erreichen der Umsatzmarke von 137,9 Mio. Euro im Jahr 2016 ist daher als Erfolg einzuschätzen.“

Im größten Segment Isotope Products – hier geht es vorwiegend um Strahlenquellen sowie Messtechnikkomponenten, wie sie etwa Öl- und Gasfirmen benötigen – schmolz der Umsatz um 1,75 Prozent auf 73,33 Mio. Euro. Trotzdem legte das Ergebnis vor Zinsen und Steuern (EBIT) um 1,31 Prozent auf 10,85 Mio. Euro zu. Per saldo ist das wohl in Ordnung, der Bereich steht zwar nicht für die große Wachstumsfantasie, liefert andererseits aber vergleichsweise stabile Erträge, die 2017 um rund 14 Prozent auf 12,4 Mio. Euro zulegen sollen. Im Bereich Strahlentherapie fiel der Erlös nach dem Verkauf des US-Seed-Geschäfts an die Theragenics Corporation sowie einer schwächeren Nachfrage nach Tumorbestrahlungsgeräten (Afterloader) um knapp 20 Prozent auf 24,78 Mio. Euro zurück. Das Betriebsergebnis blieb mit einem Minus von 250.000 Euro noch leicht im roten Bereich. Hier war im besten Fall wohl mit einer schwarzen Null zu rechnen. Immerhin betont die Gesellschaft, dass die Neuausrichtung des Segments nun abgeschlossen sei. Für 2017 kalkuliert das Management für die Strahlentherapie mit Erlösen von 26,9 Mio. Euro und einem positiven EBIT von 1,3 Mio. Euro.

[shortcodedisplaychart isin=”DE0005659700″ ct=”1Y” cwidth=”595″ cheight=”350″]

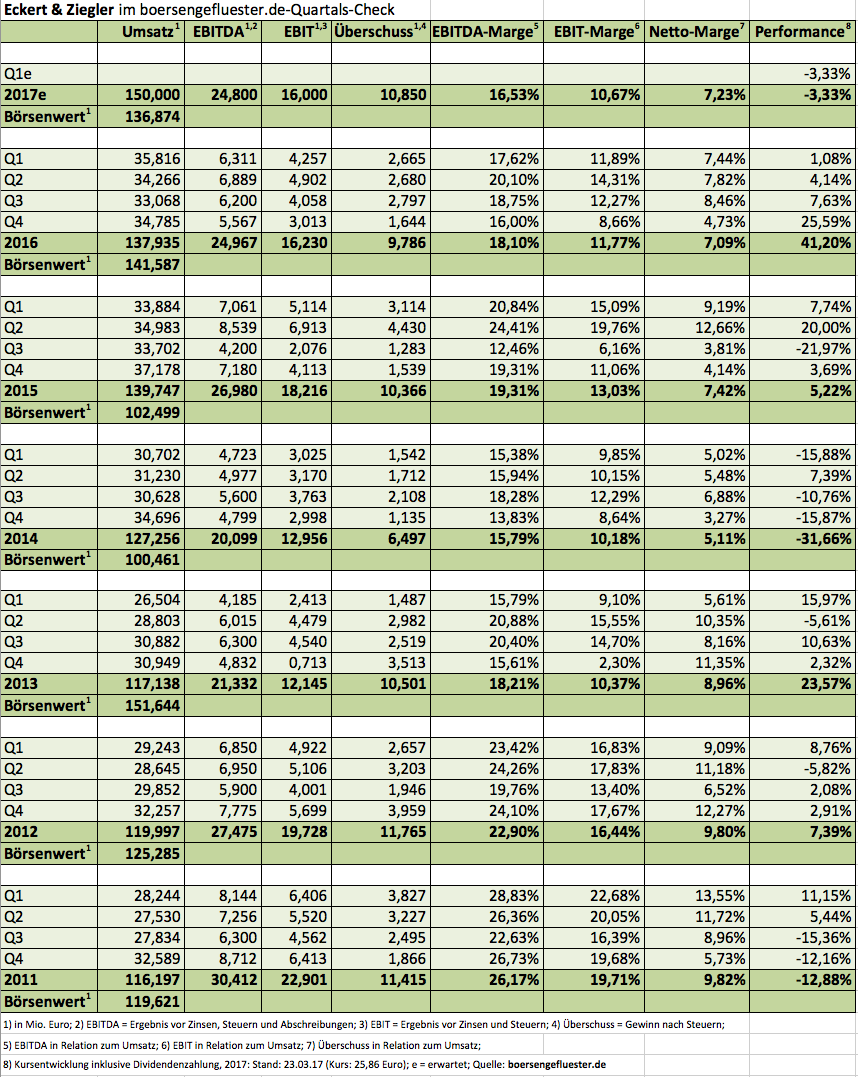

Im Bereich Radiopharma (Generatoren und Verbrauchsmaterialien sowie radioaktive Isotope zum Aufspüren von Krebs) zogen die Umsätze um gut 16 Prozent auf 39,81 Mio. Euro an. Trotzdem fiel das operative Ergebnis hier um ein gutes Viertel auf 6,11 Mio. Euro zurück, was allerdings in erster Linie an dem 2015 zugeflossenen Erlös aus dem Verkauf der Beteiligung an der OctreoPharm Sciences liegt. Bereinigt um diesen Sondereffekt wäre das Segment-EBIT von 1,3 auf 4,0 Mio. Euro in die Höhe geschnellt. Bis zum Jahresende 2017 soll Radiopharma 41,7 Mio. Euro Umsatz und ein operatives Ergebnis von rund 5,0 Mio. Euro zum Konzerngewinn beisteuern – eine ordentliche Steigerung also. Insgesamt bestätigt Andreas Eckert damit seine schon vor einiger Zeit kommunizierte Planung, wonach für 2017 mit Umsätzen von etwa 150 Mio. Euro sowie einem EBIT von circa 10,6 Mio. Euro zu rechnen sei. Das auf die Anteilseigner entfallende Ergebnis je Aktie soll in den Bereich von 2,00 Euro vorstoßen, was einem Überschuss (vor Anteilen Dritter) von 10,6 Mio. Euro entspricht.

Per saldo bleibt die Investmentstory von Eckert & Ziegler für boersengefluester.de damit voll intakt. Der Titel überzeugt durch ein vergleichsweise stabiles Grundrauschen bei Umsatz und Ergebnis und ist – gemessen daran – recht günstig bewertet. Dafür müssen die Investoren Abstriche beim Wachstumspotenzial machen. Das enttäuschende Jahr 2014 einmal ausgeklammert, bewegt sich das Ergebnis je Aktie seit 2010 in einem engen Korridor zwischen 1,70 und 2,00 Euro. Gemessen daran hat sich die Notiz des im Prime Standard gelisteten Small Caps sogar ganz gut entwickelt – perspektivisch halten wir Regionen von 30 Euro (wie zuletzt Anfang 2014) für eine realistische Größenordnung.

[basicinfoboxsc isin=”DE0005659700″]

[financialinfobox wkn=”565970″]