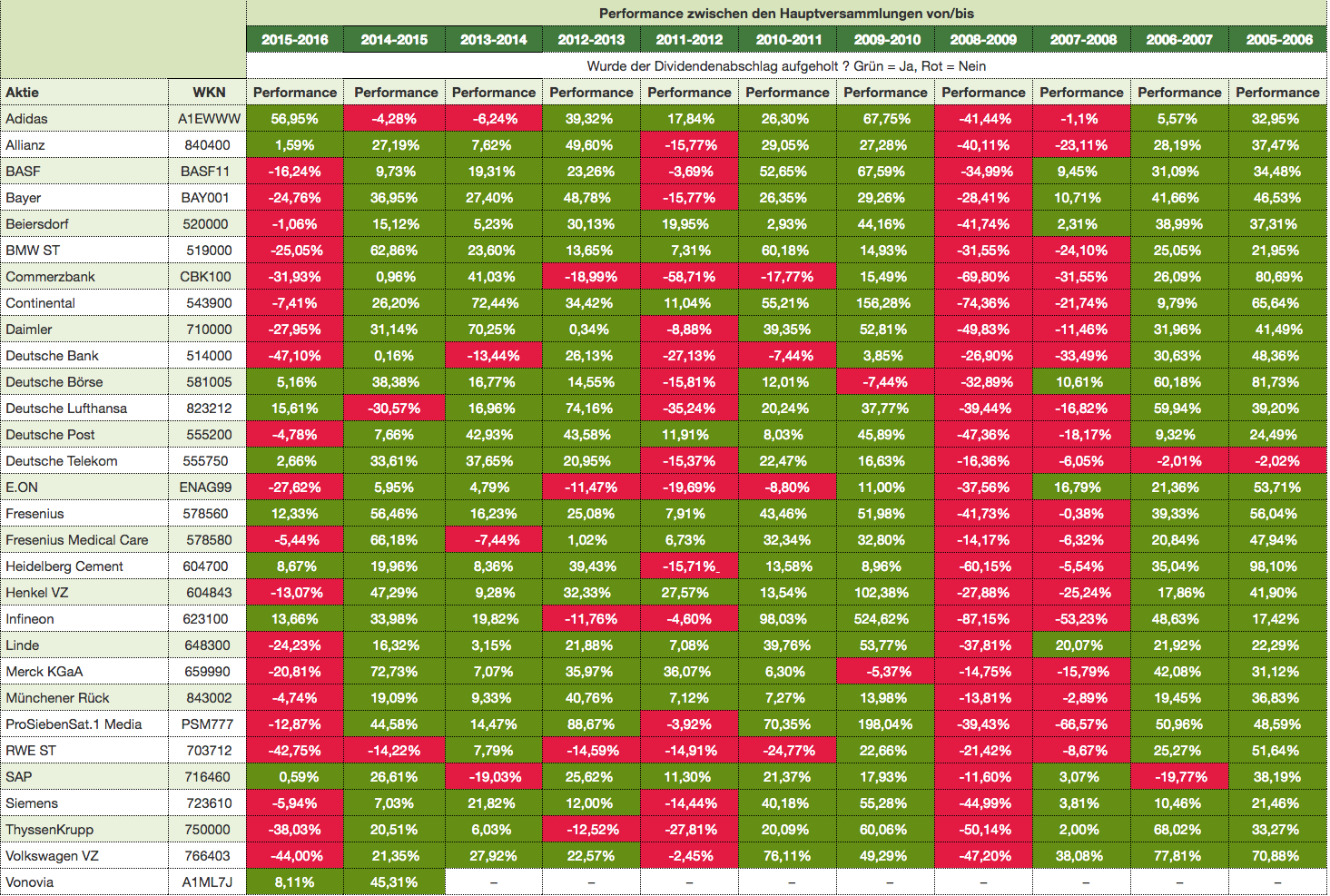

Dividenden sind schön und gut. Wirklich positiv auf die Vermögenssituation des Anlegers wirken sie sich aber erst in dem Moment aus, wenn der Aktienkurs den nach der Hauptversammlung (HV) fälligen Dividendenabschlag wieder aufgeholt hat. Dabei sind die steuerlichen Abzüge noch gar nicht berücksichtigt. Immerhin kassiert der deutsche Fiskus von der Dividende eines inländischen Unternehmens 25 Prozent Abgeltungsteuer sowie 5,5 Prozent Solidaritätszuschlag. Ohne Berücksichtigung von Kirchensteuern ergibt sich daraus ein Abschlagsatz von 26,375 Prozent auf die Brutto-Dividende. Mit anderen Worten: Von 1,00 Euro Dividende kommen beim Aktionär nur knapp 74 Cent an. Der Popularität von Dividenden tut das jedoch keinen Abbruch. Maßgeblich dazu beigetragen hat aber auch der Umstand, dass die Standardwerte aus dem DAX ihren Dividendenabschlag nach der Hauptversammlung regelmäßig nicht nur aufgeholt, sondern darüber hinaus auch noch massig an Wert gewonnen haben. Dieses Blatt hat sich seit einiger Zeit allerdings gewandelt, wie auch die von boersengefluester.de exklusiv berechnete Übersicht mit den Performanceangaben der DAX-Aktien zwischen den jeweiligen Hauptversammlungen zeigt. Mit der Hauptversammlung von ProSiebenSat.1 Media am 30. Juni 2016 steht nun nämlich fest, dass von den 30 DAX-Werten lediglich zehn Anteilsscheine ihren Dividendenabschlag von der vergangenen HV wieder aufgeholt haben. Nach drei überdurchschnittlich guten DAX-Jahren dominierten nun also wieder die roten Vorzeichen.

[shortcodedisplaychart isin=”DE000BASF111″ ct=”10Y” cwidth=”595″ cheight=”350″]

Beispiel: Ein Anleger, der sich am 30. April 2015 zum Xetra-Schlusskurs – an diesem Tag fand die Hauptversammlung des Chemiekonzerns statt – eine BASF-Aktie gekauft hat, musste dafür 89,48 Euro bezahlen. Am folgenden Tag bekam dieser Investor (Steuern und Gebühren ausgeklammert) eine Dividendengutschrift für 2014 von 2,80 Euro je Anteilschein. Ein Jahr später zur nächsten Hauptversammlung – am 29. April 2016 – notierte die BASF-Aktie bei 72,15 Euro. Daraus ergibt sich von HV zu HV eine nicht unschöne Performance von minus 16,24 Prozent (((72,15 Euro + 2,80 Euro)/89,48 Euro) -1)*100. Keine Frage: Anleger sollten Aktieninvestments eher auf Sicht von mehreren Jahren sehen und in der Vergangenheit stand die BASF-Aktie – um bei dem Beispiel zu bleiben – meist auch für eine sehr ordentliche Wertentwicklung. Trotzdem ist es unserer Meinung nach wichtig zu zeigen, wie die Wirkungsmechanismen einer Dividende sind. Dividendenzahlungen sind eben NICHT mit normalem Zinseinnahmen auf einem Bankkonto vergleichbar. Interessant wird es erst wenn der Dividendenabschlag im Jahresverlauf mindestens wieder aufgeholt wird. So schaffte der Stromversorger E.ON diese Grundvoraussetzung in den hier betrachteten elf Zeitabschnitten nur fünf mal. Zum Vergleich: Die Allianz-Aktie hat im selben Zeitraum acht Mal den Abzug der Dividende vom Kurs mindestens wieder ausgeglichen.

Nützlich für Privatanleger ist die Übersicht von boersengefluester.de insbesondere deshalb, weil sie sehr plakativ zeigt, welche Titel ihren Dividenden besonders häufig wieder aufgeholt haben und bei welchen Papieren das eher nicht der Fall war. Spätestens für die kommende HV-Saison 2017 sind das wichtige Erkenntnisse. Letztlich soll diese Performance-Heatmap den Blick dafür schärfen, dass sich die Performance einer Aktie aus der Kursveränderung plus der Dividendenausschüttung zusammensetzt. Denn: Was nützt einem die tollste Dividende, wenn der Kurs sich nicht ebenfalls in die gewünschte Richtung entwickelt?

[sws_blue_box box_size=”640″]HIER kommen Sie direkt zu unserer Performanceübersicht für die 30 DAX-Aktien.[/sws_blue_box]