Von zweistelligen operativen Margen können die meisten Firmen nur träumen. In der Regel fällt die Renditeausbeute deutlich schmaler aus. Doch es gibt einen elitären Club von wahren Geldmaschinen. Boersengefluester.de präsentiert die Liste mit den 15 deutschen Renditekönigen.

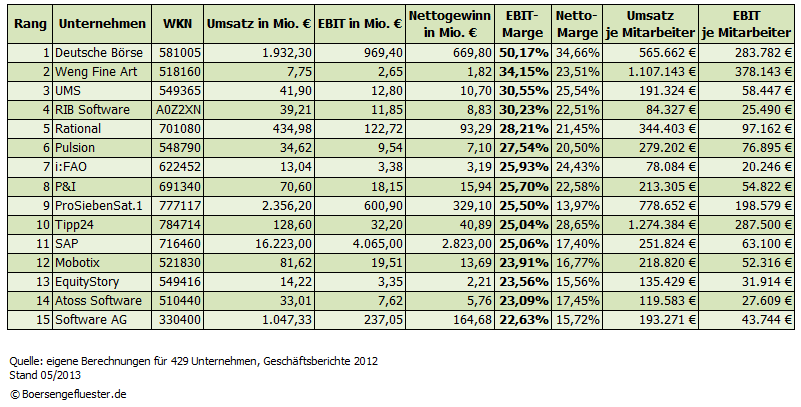

Anleger, die ein Portfolio aus diesen Aktien im Bestand haben, sind so schlecht nicht gefahren. Auf 52-Wochen-Sicht lag das durchschnittliche Kursplus bei 32 Prozent (DAX: +30 Prozent), seit Jahresbeginn steht ein Wertzuwachs von 12,5 Prozent (DAx: + 9,8 Prozent) zu Buche. Gemeint ist die Liste der 15 deutschen Unternehmen mit der höchsten EBIT-Marge – also dem Verhältnis von Gewinn vor Zinsen und Steuern in Relation zum Umsatz auf Basis der aktuellen Geschäftsabschlüsse. Um als Anleger auf die Auswahl zu kommen, sind vorab allerdings ein paar Bereinigungen nötig. Boersengefluester.de hat das bereits für Sie erledigt. So haben wir aus der Grundgesamtheit unserer Aktien-Datenbank sämtliche Banken, Versicherungen, Immobiliengesellschaften und Beteiligungsholdings herausgenommen. Die Umsatz- und Gewinnzahlen dieser Unternehmen lassen sich nur bedingt mit denen der restlichen Branchen vergleichen und würden das Gesamtbild verzerren. Zusätzlich sind die Resultate um größere Sondereinflüsse wie zum Beispiel Spin-offs korrigiert. Ausgeklammert haben wir außerdem Gesellschaften, deren Hauptbörsenplatz zwar Deutschland ist, die ihren operativen Sitz aber beispielsweise in China, Israel, Österreich oder der Schweiz haben. Schließlich wollen wir die rentabelste Firma Deutschlands küren.

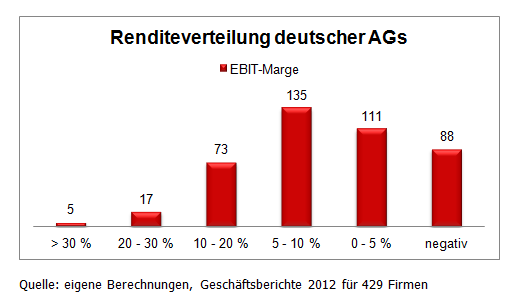

Übrig geblieben sind 429 Unternehmen. 80 Prozent davon agieren auf EBIT-Basis in den schwarzen Zahlen. Interessant: Dieses Verhältnis sinkt, wenn man das Nettoergebnis heranzieht, nur geringfügig auf gut 75 Prozent. Am häufigsten vertreten sind Unternehmen, deren EBIT-Marge zwischen fünf und zehn Prozent liegt. Lediglich fünf Gesellschaften gelingt hingegen das Kunststück einer operativen Renditeausbeute von mehr als 30 Prozent. Ebenfalls bemerkenswert ist, dass von den 50 Gesellschaften mit den höchsten operativen Margen immerhin 23 Firmen Mitglied in einem der Auswahlindizes DAX, MDAX, SDAX oder TecDAX sind.

Mit einem Anteil von 22 Prozent besonders prominent besetzt, ist die Liste der Top-100-Renditekönige mit bayerischen Unternehmen. Es folgen Hessen mit 14 Prozent und Nordrhein-Westfalen mit 15 Prozent Anteil. Immerhin sieben Firmen aus der Top 100 sind in dem börsenmäßig sonst eher schwach besetzen Hamburg beheimatet. Insgesamt summiert sich der Gewinn vor Zinsen und Steuern der 429 betrachteten Firmen auf 111,45 Mrd. Euro. Der Nettogewinn beträgt 74,04 Mrd. Euro. In Relation zum Gesamtumsatz ergibt sich damit eine EBIT-Marge von 6,7 Prozent. Das heißt: Von jedem Euro Umsatz blieben im Durchschnitt vor Abzug von Zinsen und Steuern 6,7 Cent in den Kassen hängen. 2011 waren es allerdings noch 7,3 Cent. Die 2012er-Nettoprofitabilität erreichte knapp 4,5 Prozent, was nur geringfügig unterhalb des vergleichbaren Vorjahreswerts von 4,6 Prozent liegt.

Die 15 profitabelsten börsennotierten Firmen Deutschlands

Fast schon unverschämt mutet die operative Marge der Deutsche Börse AG, dem derzeit rentabelsten Unternehmen auf dem heimischen Kurszettel an: 50,17 Prozent. Eigentlich müsste in der Konzernzentrale Hochstimmung herrschen, doch die Frankfurter sind in Alarmbereitschaft. Das Umfeld für Börsenbetreiber ändert sich rasant. Spürbare Renditeeinbußen drohen. Folglich hat der DAX-Konzern ein insgesamt 70. Mio. Euro schweres Sparprogramm aufgelegt und will gleichzeitig in Wachstumsmärkte expandieren. „Wir haben – anders als viele andere – die Kondition für einen Marathon“ und genügend Reserven für viele weitere Zwischensprints“, sagt Vorstandschef Reto Francioni. Angesichst der zunehmenden Konkurrenz durch den außerbörslichen Handel geben sich die Frankfurter für das laufende Jahr eher zurückhaltend. So sollen die Umsatzerlöse in einer Bandbreite von 1,8 bis 2,0 Mrd. Euro liegen. Das um Sondereffekte bereinigte EBIT taxiert der DAX-Konzern auf 0,8 bis 1,0 Mrd. Euro.

[shortcodedisplaychart isin=”DE0005810055″ ct=”1Y” cwidth=”595″ cheight=”350″]

Den Kunsthändler Rüdiger Weng kannten lange Zeit wohl nur Insider aus der Kunstszene sowie Liebhaber historischer Wertpapiere. Das änderte sich mit dem Börsengang von Weng Fine Art im Januar 2012 schlagartig. Der marktenge Nebenwert avancierte zum absoluten Topperformer. Zurzeit konsolidiert die Notiz. Das Geschäftsjahr 2012/13 (per 31. Januar) schlossen die Krefelder mit einem beinahe verdoppelten EBIT von 2,65 Mio. Euro ab – und das bei Erlösen von lediglich 7,75 Mio. Euro. Die hohe operative Marge von 34 Prozent zeigt „die Skalierbarkeit des Geschäftsmodells“, sagt Wenig. Auch für das laufende Jahr zeigt sich der in Paris und Krefeld lebende Kunstmanager zuversichtlich. Der Small Cap dürfte dennoch nur etwas für Liebhaber sein. Lediglich 27 Prozent der 2,75 Millionen Aktien befinden sich im freien Umlauf.

[shortcodedisplaychart isin=”DE0005181606″ ct=”1Y” cwidth=”595″ cheight=”350″]

Zu einer Art Dauerbrenner aus dem Spezialwertebereich hat sich dagegen UMS United Medical Systems International entwickelt. Vor allem Dividendenfans mögen den Anteilschein der Hamburger, zumal die Ausschüttung regelmäßig „steuerfrei“ ist. Für 2012 beträgt die Rendite weit überdurchschnittliche 5,5 Prozent. Nahezu der komplette Umsatz des Medizintechnikspezialisten stammt aus den USA, entsprechend groß sind die Effekte von Währungsverschiebungen auf die Bilanz. An der enormen Ertragsstärke dürfte sich aber auch 2013 nichts ändern. Für Langfristanleger ist der Titel weiterhin eine gute Wahl.

[shortcodedisplaychart isin=”DE0005493654″ ct=”1Y” cwidth=”595″ cheight=”350″]

Die Aktie von RIB Software hat auf dem aktuellen Niveau ebenfalls ihre Reize. Die Eigenkapitalquote der Stuttgarter beträgt fast 82 Prozent. Rund die Hälfte des Aktienkurses sind durch liquide Mittel und Wertpapiere gedeckt – nach Abzug von Finanzverbindlichkeiten versteht sich. Aber auch produktmäßig hat der Börsenneuling von 2011 kräftig zugelegt. „ Mit einem Einsatz von über 1000 Mannjahren haben wir eine neue IT-Generation für das globale Bauwesen entwickelt“, sagt Wolf. Nachdem RIB Software sich lange Zeit mit Zukäufen zurückgehalten hat, legte die Gesellschaft 2012 eine forschere Gangart ein. Nun liegt der Fokus auf einer möglichst großen Marktdurchdringung des Softwareprodukts RIBiTWO, selbst wenn es auf Kosten des Ergebnisses gehen sollte. Unterm Strich sollte RIB Software jedoch auch in den kommenden Jahren zu den Margenstars in Deutschland gehören.

[shortcodedisplaychart isin=”DE000A0Z2XN6″ ct=”1Y” cwidth=”595″ cheight=”350″]

Eine Vorzeigefirma auf dem deutschen Kurszettel ist Rational. Seit Jahren erwirtschaftet der Spezialist für professionelles Küchenequipment Renditen, von denen andere nicht mal zu träumen wagen. Bei den Landsbergern steht jeder Mitarbeiter für einen Beitrag zum Gesamt-EBIT von fast 98.000 Euro. Malus: Trotz der jüngsten Konsolidierung ist das MDAX-Papier immer noch fürchterlich teuer. Das Unternehmen ist beinahe mit dem Faktor 6 des 2012er-Umsatzes bewertet. Das Kurs-Buchwert-Verhältnis erreicht Schwindel erregende 15. Die enorme Profitabilität bekommen Anleger also nur zu einem stolzen Preis.

[shortcodedisplaychart isin=”DE0007010803″ ct=”1Y” cwidth=”595″ cheight=”350″]

Mächtig verteuert hat sich in den vergangenen Jahren auch der Börsenwert des Medizintechnikspezialisten Pulsion. Zurzeit türmt sich die Kapitalisierung der Münchner auf fast 135 Mio. Euro. Ende 2010 waren es noch knapp 40 Mio. Euro. Andererseits zeigt sich einmal mehr, dass sich dauerhaft hohe Renditen entsprechend positiv im Aktienkurs niederschlagen. Im laufenden Jahr will Pulsion kräftig investieren und stellt für 2014 einen Wachstumsschub in Aussicht. Dennoch verspricht Vorstandschef Patricio Lacalle für 2013: „Die EBIT-Marge soll trotz der hohen Vorleistungen für die Beschleunigung des Umsatzwachstums mindestens 23 Prozent betragen.“ Die Chancen stehen also gut, dass Pulsion auch auf der Renditehitliste 2013 weit vorn auftaucht.

[shortcodedisplaychart isin=”DE0005487904″ ct=”1Y” cwidth=”595″ cheight=”350″]

Letztmalig auf dieser Liste vertreten sein, dürfte hingegen Tipp24. Grund: Der Hamburger Spezialist für Beteiligungen aus dem Glücksspielbereich plant eine Verlegung des Firmensitzes nach Großbritannien. Die Börsennotiz im streng regulierten Prime Standard ist davon aber nicht betroffen. Dafür stellen sich Investoren für das laufende Jahr bereits auf eine etwas geringere EBIT-Marge ein. Bei einem Umsatz zwischen 130 und 140 Mio. Euro kalkuliert Vorstandschef Hans Cornehl mit einer EBIT-Spanne von 20 bis 30 Mio. Euro. Die offizielle 2012er-Marge von 39,6 Prozent sollten Anleger aber ohnehin nicht als Messlatte nehmen, denn sie war durch etliche Sondereffekte wie zum Beispiel den Spin-off der ehemaligen Tochter Lotto24 (WKN: LTT024) verzerrt.

[shortcodedisplaychart isin=”DE0007847147″ ct=”1Y” cwidth=”595″ cheight=”350″]

Zu einer wahren Renditeperle hat sich in den vergangenen Jahren EquityStory entwickelt. 2012 blieben von jedem Euro Umsatz mehr als 23 Cent operativer Gewinn bei den Münchnern. Das ist zwar geringfügig weniger als 2011, bedeutet aber noch immer eine sehr stattliche Marge. Folgerichtig steht der aktuelle Geschäftsbericht unter dem Motto „Profitables Wachstum.“ Die Marschroute von Vorstandschef Achim Weick ist dabei klar: „Wir wollen das führende europäische Unternehmen im Bereich Online-Kommunikation werden.“ Für 2013 haben sich die Münchner eine Umsatzsteigerung von fünf bis 15 Prozent vorgenommen. Das entspricht einer Spanne von 14,9 bis 16,3 Mio. Euro. Mit demselben Tempo soll der Gewinn vor Zinsen und Steuern – auf dann 3,52 bis 3,85 Mio. Euro – vorankommen. Dem steht derzeit ein Börsenwert von rund 35 Mio. Euro entgegen. Ein Schnäppchen ist der Nebenwert also nicht, die stramme Bewertung ist aber auch hier ein Abbild der überdurchschnittlichen Ertragskraft. Immerhin: Das Kurs-Gewinn-Verhältnis von knapp 13 lässt noch Spielraum nach oben. Voraussetzung ist, dass EquityStory den Expansionskurs im Ausland weiter so forsch umsetzen kann, denn im Inland limitieren die geringe Zahl an Neuemissionen sowie die zahlreichen Downgrades der Unternehmen weg von Geregelten Marktsegmenten das Wachstum.

[shortcodedisplaychart isin=”DE0005494165″ ct=”1Y” cwidth=”595″ cheight=”350″]