Dividenden gelten als wesentlicher Bestandteil einer erfolgreichen Anlage in Aktien. Gerade zur Hauptversammlungszeit macht die einschlägige Finanzpresse mit einer Fülle von Titelgeschichten heiß auf die anstehenden Ausschüttungen. Doch sind Dividenden wirklich die höchste Trumpfkarte für Privatanleger?

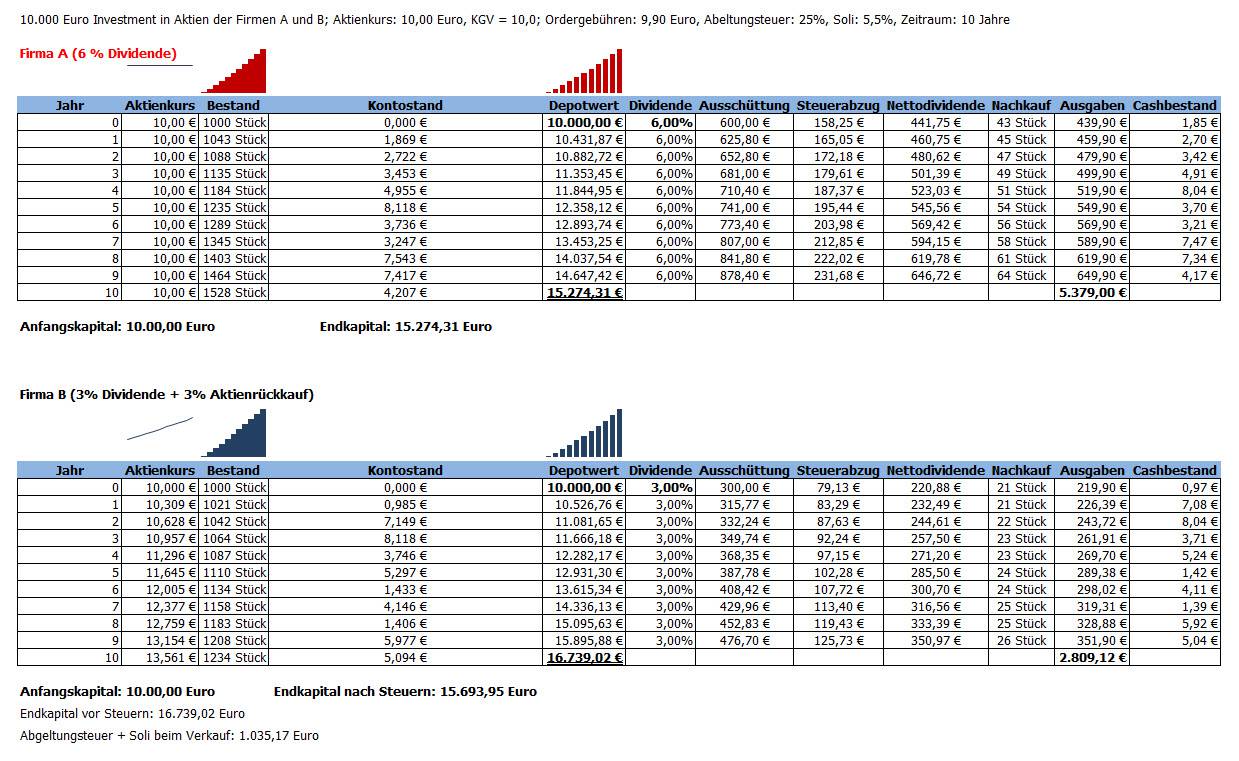

Nach Berechnungen von boersengefluester.de haben die DAX-Unternehmen in der laufenden Dividendensaison knapp 27,5 Mrd. Euro an ihre Aktionäre überwiesen. Das ist nur geringfügig weniger als im vergangenen Jahr, und auch die bisherige Rekordmarke aus dem Jahr 2007 von 28,4 Mrd. Euro ist nicht allzu weit entfernt. Eingeläutet wurde der Auszahlungsreigen fast schon traditionell mit der Hauptversammlung von Daimler – diesmal am 10. April 2013. In der Wirtschaftspresse und unter vielen Privatanlegern genießt die Dividende höchste Popularität. Das zeigen die zahlreichen Titelgeschichten zu dem Thema sowie der Erfolg von Dividendenfonds. Doch ist die Dividende tatsächlich das optimale Vehikel, um Aktionäre glücklich zu machen? Schließlich gibt es auch andere Möglichkeiten, den Firmengewinn zu verwenden. Boersengefluester.de hat nachgerechnet und ist zu erstaunlichen Ergebnissen gekommen. Ausgangsbeispiel sind zwei identische Unternehmen mit einem Aktienkurs von 10 Euro und einem konstanten Kurs-Gewinn-Verhältnis von 10,0. Gesellschaft A schüttet eine jährliche Dividende von sechs Prozent aus. Firma B bedient seine Anteilseigner mit einer Dividende von drei Prozent, weitere drei Prozent steckt es in Aktienrückkäufe. Die Investoren beider Firmen legen das Geld aus den Dividendeneinnahmen wieder in entsprechende Aktien an. Die ursprüngliche Investitionssumme beträgt 10.000 Euro. Um ein möglichst realistisches Bild zu bekommen, werden von den Dividenden 25 Prozent Abgeltungsteuer sowie 5,5 Prozent Solidaritätszuschlag abgezogen. Die Gebühren für jede Transaktion sind 9,90 Euro – das entspricht dem derzeit günstigsten Tarif bei der ING-Diba. Überschüssige Gelder werden mit 1,0 Prozent auf einem Tagesgeldkonto angelegt. Der Betrachtungszeitraum erstreckt sich auf zehn Jahre.

Gesellschaft A (6 % Dividendenrendite): Nach dem ersten Jahr bekommt der Anleger eine Bruttoausschüttung von 600 Euro. Nach Abzug von Abgeltungsteuer und Soli bleiben ihm davon 441,75 Euro. Davon kann er sich – unter Beachtung der 9,90 Euro Spesen – 43 zusätzliche A-Aktien kaufen. Den Restbetrag von 1,85 Euro legt er mit 1,0 Prozent verzinst für ein Jahr auf sein Festgeldkonto an. Der Aktienkurs bleibt aufgrund des unterstellten 10er-KGVs im Zeitablauf konstant. Ende des zweiten Jahres bekommt der eine Bruttodividende von 625,80 Euro (1043 Aktien x 6 % Ausschüttung), wovon netto 460,74 Euro übrig bleiben. Von diesem Geld kann er sich wiederum 45 zusätzliche A-Aktien ins Depot legen. Dieses Spielchen wiederholt sich insgesamt zehn Mal. Am Laufzeitende hat sich der Depotbestand von 1000 auf 1528 Stück erhöht. Bei einem konstanten Kurs von 10 Euro ergibt sich damit ein Gegenwert von 15.280 Euro. Hinzu kommt noch ein Kontostand von knapp 4,21 Euro. Abzüglich der Verkaufsspesen macht das summa summarum einen Gesamtwert von rund 15.274 Euro nach zehn Jahren.

Gesellschaft B (3 % Dividendenrendite, 3 % Aktienrückkauf): Bei dieser Variante ist die Rechnung ein wenig komplizierter, denn der Aktienkurs wird sich im Lauf der Zeit verändern. Grund: Im Zuge der Aktieneinziehung wird sich die Anzahl der umlaufenden Papiere jedes Jahr verringern, was bei gleichem Gesamtgewinn zu einem höheren Ergebnis je Aktie führt. Der Kuchen wird quasi in weniger Stücke aufgeteilt. Gemäß der Ursprungsannahme eines kontanten KGVs von 10,0 heißt das jedoch, dass der Aktienkurs zulegt. Oder, um im Bild des Kuchens zu bleiben, die Stücke werden größer. Der Reihe nach: Nach dem ersten Jahr erhält der Investor eine Bruttodividende von 300 Euro, was netto 220,88 Euro entspricht. Davon kann er sich 21 neue Papiere ins Depot legen, der Restbetrag wandert aufs Konto – genau wie im Beispiel der Firma A. Neu ist jedoch, dass sich der Aktienkurs jedes Jahr um rund 3,09 Prozent ((100/97) – 1 = 3,09278) verteuert. Das engt zwar den Spielraum für Neuengagements ein, doch der Wertzuwachses des Depot erfolgt nun über zwei Seiten: Preis und Menge. Nach zehn Jahren hätte der Investor in diesem Fall einen Depotbestand von 1234 B-Aktien zu einem Kurs von je 13,561 Euro. Hinzu kommen noch knapp 5,10 Euro Kontoguthaben. Macht unterm Strich einen Gesamtwert von 16.739,02 Euro. Doch an dieser Stelle ist die Rechnung noch nicht zu Ende, denn im obigen Beispiel sind alle Dividenden bereits versteuert, und steuerpflichtige Kursgewinne liegen nicht vor. Anders bei Firma B: Hier erfolgt am Ende beim Verkauf der gesamten Position noch der Abzug von gut 1035 Euro Steuern auf den durchschnittlichen Kursgewinn. Unterm Strich dann knapp 15.694 Euro übrig.

Per saldo bleiben in der kombinierten Rückkauf-Dividenden-Variante also rund 420 Euro mehr hängen also bei dem reinen Dividendenmodell. Wie kommt dieser Effekt zustande? Im wesentlich liegt es an der Besteuerung, denn während der Fiskus beim ersten Modell jedes Jahr Steuern auf den Dividendenertrag einbehält, wird dieser Effekt beim reinen Rückkaufszenario erst am Ende der Laufzeit schlagend. Es findet also sozusagen ein Zinseszins-Effekt im Depot statt. Zumindest in der Modellrechnung ist das reine Dividendenmodell also unterlegen. In der Praxis kann das Ergebnis natürlich anders aussehen – etwa weil die Anleger die Aktie mit der höheren Dividendenrendite als attraktiver einschätzen und der Kurs des Papiers sich daher besser entwickelt als der eines Unternehmens mit Aktienrückkaufprogramm. Wichtig ist jedoch, dass mündige Anleger nicht blind jeder Dividendenschlagzeile hinterherjagen.