Wenn sich knapp 20 Teilnehmer bei einer Analysten- und Investorenkonferenz einwählen, ist das für Small Cap-Verhältnisse eine sehr ordentliche Zahl. Und auch im Fall von Datron zeigt es, wie groß das Interesse an der Aktie des Anbieters von CNC-Fräsmaschinen zurzeit ist. Das war freilich nicht immer so in den mittlerweile fast sieben Jahren seit dem Börsenstart. Kein Wunder: Vorstandschef und Großaktionär Arne Brüsch gehört nicht unbedingt zur Gruppe der Vorstände, die am liebsten permanent auf Roadshow gehen und auf Aktienkonferenzen präsentieren. So gesehen war boersengefluester.de schon positiv überrascht, dass sich Datron im vergangenen Herbst dazu entschloss, ein Upgrade in das neue Handelssegment Scale der Frankfurter Börse vorzunehmen. Das bisherige Fazit von Finanzvorstand Michael Daniel fällt allerdings gemischt aus, zumal sich die zusätzliche Visibilität – im Gegensatz zu den höheren Kosten für das Listing – kaum messen lässt. Letztlich nennt Daniel auch einen ganz pragmatischen Grund für das Upgrade: „Wir wollten nicht Resterampe sein.“ Unabhängig davon bleibt abzuwarten, ob der kürzlich lancierte Auswahlindex Scale 30 – zu dem Datron nicht gehört – eine Zwei-Klassen-Gesellschaft in dem Entry Standard-Nachfolgesegment schafft und welche Konsequenzen das wiederum hat.

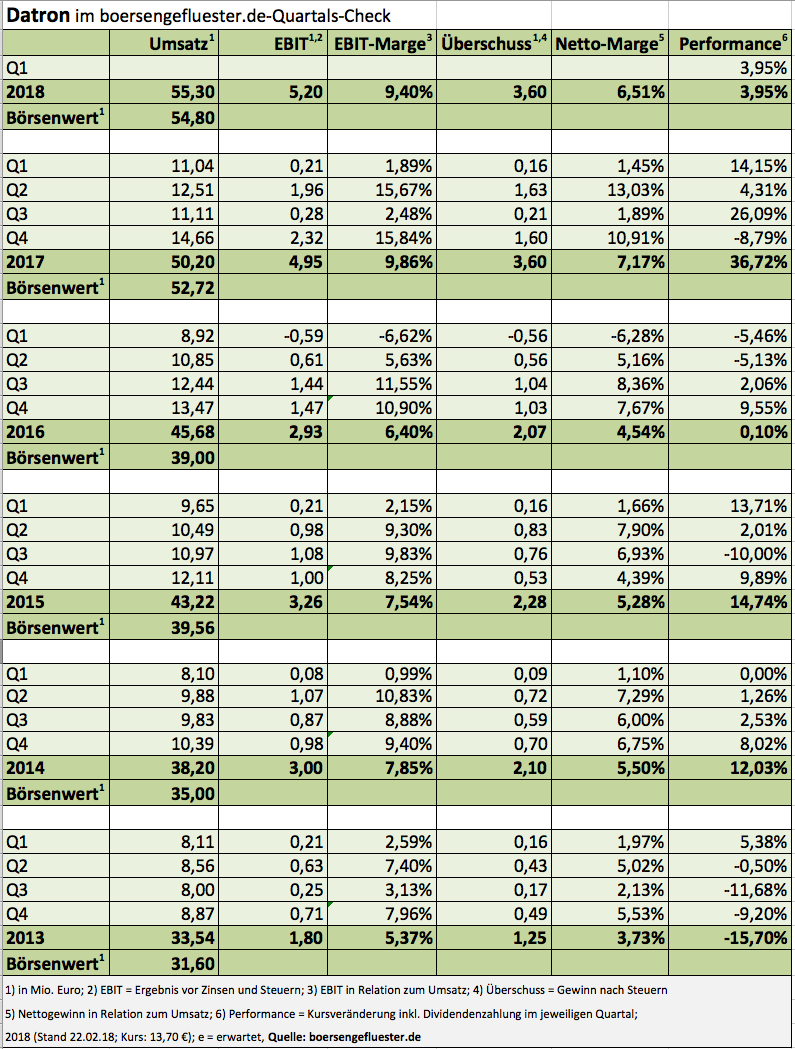

Rein qualitativ gehört Datron zur Gruppe der Firmen, wie boersengefluester.de sie mag: Solide Bilanzen, starke Marktposition in Nischen sowie ein mit dem Unternehmen eng verbundenes Management. Derweil hat die Gesellschaft mit den jetzt vorgelegten Eckdaten für 2018 die zuletzt geschürten Erwartungen erfüllt. Auf Basis der erstmals erstellten Konzernberichterstattung, kam Datron 2017 auf Erlöse von 50,2 Mio. Euro und erzielte daraus ein Ergebnis vor Zinsen und Steuern (EBIT) von 4,08 Mio. Euro. Inklusive des Sondereffekts aus der Veräußerung der 31-Prozent-Beteiligung an der britischen Datron Technology Ltd. (siehe dazu auch den Artikel von boersengefluester.de HIER) türmt sich das EBIT sogar auf 4,95 Mio. Euro. Angesichts der damit verbundenen deutlichen Verbesserung des Ergebnisses je Aktie von 0,52 auf 0,90 Euro schlägt Datron zur Hauptversammlung am 22. Juni 2018 eine um 5 Cent auf 0,20 Euro pro Anteilschein erhöhte Dividende vor. Hier hatte boersengefluester.de allerdings mit einem Tacken mehr gerechnet, selbst wenn die langfristige Dividendenstrategie nur eine Ausschüttungsquote von rund 20 Prozent vorsieht. Immerhin: Auf der Telefonkonferenz ließ CFO Daniel durchblicken, dass eine Dividende von 0,20 Euro wohl auch für das laufende Jahr eine realistische Größenordnung ist.

[shortcodedisplaychart isin=”DE000A0V9LA7″ ct=”1Y” cwidth=”595″ cheight=”350″]

Kein Wunder: Für 2018 stellt Datron Erlöse von rund 55 Mio. Euro, ein EBIT von etwa 5 Mio. Euro sowie ein Ergebnis je Aktie von 0,87 Euro in Aussicht. Zu den Highlights 2018 zählt derweil die vom 18. bis 22. September in Stuttgart stattfindende Leitmesse für die Metallbearbeitung AMB. Ohnehin ist die zweite Jahreshälfte für die Gesellschaft aus Mühltal bei Darmstadt im Normalfall wichtiger. So geht Finanzvorstand Daniel davon aus, dass rund 30 Mio. Euro der angepeilten 55 Mio. Euro Umsatz in Q3 und Q4 eingespielt werden. Zudem bekräftigte das Management noch einmal, dass Datron ab einem Umsatz von 60 Mio. Euro in zweistellige EBIT-Margen-Regionen vordringen sollte. Keine Abstriche macht CEO Brüsch auch bei den Aussagen zur langfristigen Konzernentwicklung: „Wir sind auf Kurs und haben noch viel vor.“ Demnach will Datron im Jahr 2025 die Umsatzmarke von 100 Mio. Euro knacken, was einer jährlichen Wachstumsrate von etwa zehn Prozent entspricht.

Bewertungstechnisch ist bei der Datron-Aktie alles geerdet: Im Schnitt der vergangenen fünf Jahre wurde jeder Euro Umsatz mit etwa 93 Cent bewertet. Zurzeit liegen Marktkapitalisierung und Umsatz für 2018 mehr oder weniger gleichauf, was allerdings auch die steigende operative Rentabilität widerspiegelt. Die Diviendenrendite ist allerdings – trotz der höheren Ausschüttung – nur ein mäßiges Argument. Dafür gefällt uns die Relation von Enterprise Value (Marktkapitalisierung minus Netto-Finanzguthaben) zu dem für 2018 zu erwartenden EBITDA von gerade einmal 8,3. Für boersengefluester.de bleibt der Titel somit ein Investment mit guter Chance-Risiko-Relation. Den Geschäftsbericht für 2017 legt das Unternehmen Anfang Mai vor.

[basicinfoboxsc isin=”DE000A0V9LA7″]

[financialinfobox wkn=”A0V9LA”]

Foto: Datron AG

[sws_blue_box box_size=”640″] Kennen Sie schon unseren wöchentlichen Newsletter BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Kennen Sie schon unseren wöchentlichen Newsletter BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]