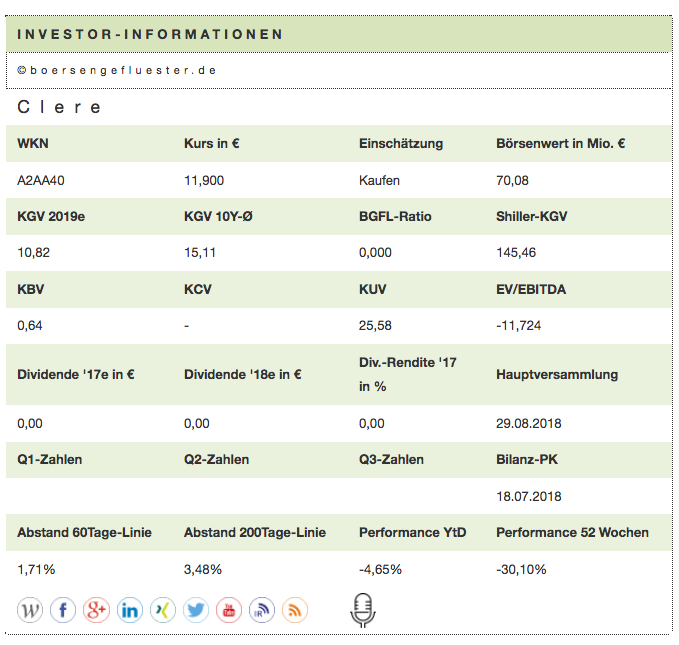

Es ist noch gar nicht so lange her, da gehörte die Aktie von Clere noch zu den – wie es so schön heißt – „Klickschleudern“ von boersengefluester.de. Kein Wunder: War bereits die Story um den Verkauf des Kerngeschäfts mit Produkten aus Spezialkunststoff krimireif, gab es durch die völlig überraschende Delisting-Ankündigung der von Thomas van Aubel kontrollierten früheren Balda am Ende noch einen zusätzlichen Knalleffekt – auf den Anleger freilich gern verzichtet hätten. Seit der offiziellen Umsetzung des Börsenrückzugs im Juni 2017 hat boersengefluester.de dann die Berichterstattung über Clere eingestellt und den Titel aus der Datenbank genommen. Da es aber kaum eine schönere Rubrik in der Zeitschriftenlandschaft gibt, als „Was macht eigentlich…?“, haben wir uns im Fall Clere für ein Update entschieden. Schließlich existiert die Gesellschaft ja weiter. Der aus Anlegersicht wohl wichtigste Aspekt vorab: Mit dem offiziellen Delisting ist die Clere-Aktie nicht ganz verschwunden. Wie eine Reihe anderer vom Kapitalmarkt abgezogener Papiere, wird auch Clere im Hamburger Freiverkehr weiterhin gehandelt. Die Börsenumsätze sind jetzt nicht übermäßig hoch, andererseits gibt es bestimmt eine Menge Small Caps mit deutlich trockenerem Tagesaktivitäten. Nach der finalen Dividendenausschüttung von 7 Euro im Spätsommer 2017 hat sich die Notiz in einem engen Korridor zwischen 11,00 und 12,50 Euro eingependelt. Aktueller Kurs: 11,90 Euro. Auf diesem Niveau bringt es die Gesellschaft auf eine Marktkapitalisierung von ziemlich genau 70 Mio. Euro.

[shortcodedisplaychart isin=”DE000A3H2309″ ct=”1Y” cwidth=”595″ cheight=”350″]

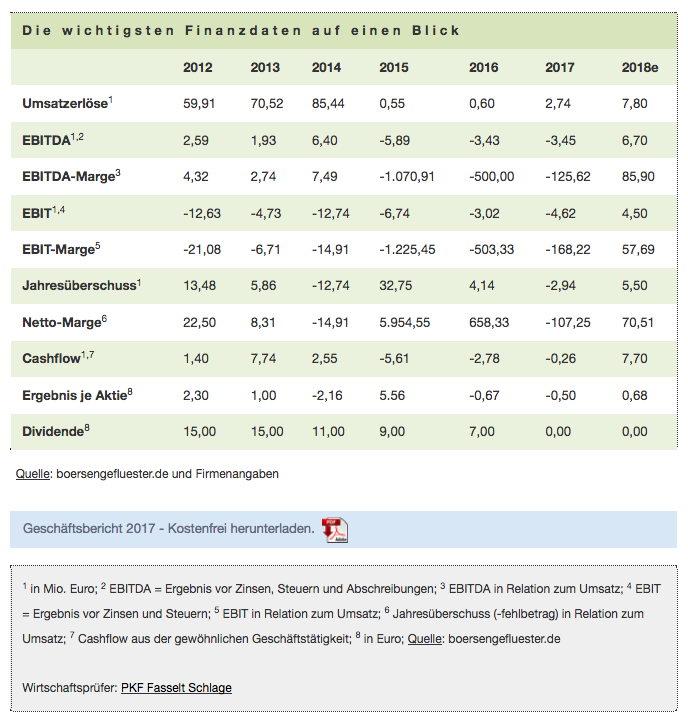

Und genau hier beginnt bereits wieder die Bleistiftspitzerei: Wie angekündigt, hat Clere den Umbau zu einer Beteiligungs- und Finanzierungsgesellschaft mit Fokus auf Erneuerbare Energien sowie Umwelttechnik umgesetzt. So betreibt die Gesellschaft mittlerweile eine Reihe von Solarparks und hat darüber hinaus Schuldverschreibungen im Volumen von 19,3 Mio. Euro gezeichnet. An liquiden Mitteln weist die Gesellschaft noch knapp 33,5 Mio. Euro aus – bei Bankschulden von 23,6 Mio. Euro. Der frisch vorgelegte Konzernabschluss für 2017 weist außerdem bei Erlösen von 2,74 Mio. Euro einen Fehlbetrag von 2,94 Mio. Euro für das abgelaufene Jahr aus. Das ist an sich keine besonders sexy Rendite-Ausbeute. Wenn man allerdings ein wenig tiefer einsteigt, dann fällt auf, dass die Berliner allein durch die Auflösung der Fremdwährungsrücklage für die in Liquidation befindliche US-Tochter Balda Investments USA (BIUSA LLC) 5,48 Mio. Euro an Sonderbelastungen geschultert haben. Ohne diesen Effekt hätte Clere für 2017 demnach bereits schwarze Zahlen geschrieben.

[sws_blue_box box_size=”640″]Tipp: Schauen Sie sich auch unsere exklusive Übersicht mit allen Delistings an[/sws_blue_box]

Vor diesem Hintergrund verwundert es dann auch wieder nicht, dass die von Vorstand Thomas Krupke geführte Gesellschaft für 2018 von einem „positiven Ergebnis im einstelligen Millionenbereich vor und nach Steuern“ ausgeht. Geht man der Einfachheit halber davon aus, dass Clere ungefähr in der Mitte – also bei etwa 5 Mio. Euro ankommt – würde das bereits einem Ergebnis je Aktie von 85 Cent entsprechen. Cashbereinigt käme der Small Cap damit schon jetzt auf ein deutlich einstelliges Kurs-Gewinn-Verhältnis (KGV). Zudem notiert der Titel mit einem Abschlag von mehr als einem Drittel auf den Buchwert von zurzeit 18,50 Euro pro Anteilschein: eine ziemliche ungewöhnliche Kombination.Value Investoren, die sich an dem Delisting und der damit einhergehenden auf das Minimum reduzierten Kapitalmarktkommunikation nicht stören, könnten bei Clere also ein attraktives Investment finden – selbst wenn eine gewisse Grundskepsis angebracht ist.

Nur auf Dividenden sollten Anleger momentan nicht setzen. Zur Hauptversammlung (HV) am 29. August 2018 in der freiheit fünfzehn in Berlin steht jedenfalls eine Nullrunde auf der Agenda (Download der Tagesordnung HIER). Ob sich daran bereits zur nächsten HV 2019 etwas ändern wird, ist noch offen. Immerhin ist im Geschäftsbericht aber von einer mittelfristig nachhaltigen Dividendenpolitik die Rede. Ganz wichtig auch der folgende Hinweis: Das Papier eignet sich nur für sehr erfahrene Anleger und sollte im Depot lediglich einen kleines Gewicht haben. Limits sind ohnehin Pflicht! Auch ein ausgedehnter Anlagehorizont kann nicht schaden, wenn man die Clere-Aktie knacken will.

Foto: Pixabay

[sws_blue_box box_size=”640″] Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden! Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – 100 Prozent DSGVO-konform.[/sws_blue_box]

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden! Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – 100 Prozent DSGVO-konform.[/sws_blue_box]