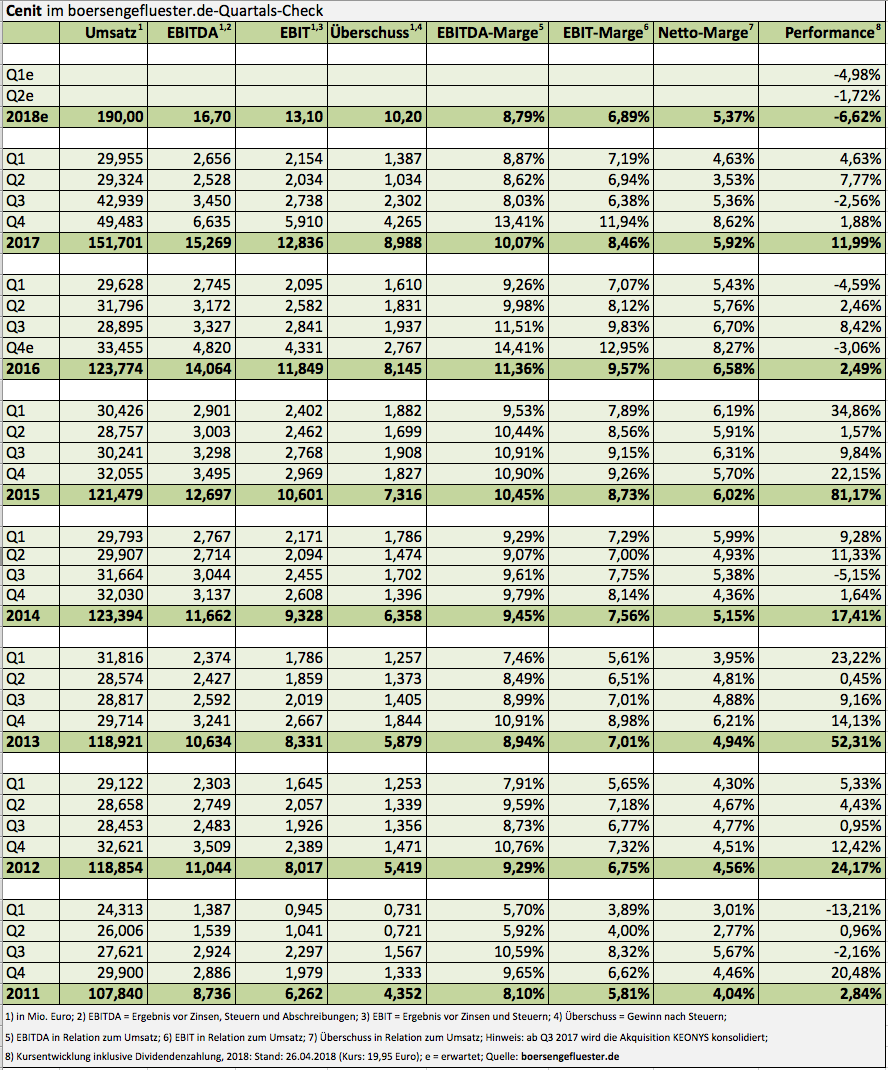

Das weiß auch Vorstandschef Kurt Bengel: Der Ausblick von Cenit ist jetzt nicht unbedingt das, was Investoren vor Begeisterung vom Hocker reißt. So rechnet das Software- und Beratungshaus für 2018 zwar mit einem Umsatzplus von 25 Prozent auf dann vermutlich rund 190 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) dürfte derweil allerdings auf dem Niveau von 2017 verharren. Das wiederum bedeutet, dass die operative Marge der Stuttgarter von zuletzt knapp 8,5 Prozent auf weniger als sieben Prozent zurückfallen würde. Mit ein Grund für den Renditeknick – aber auch für den steilen Erlösanstieg – ist der im laufenden Jahr erstmals voll zu konsolidierende Dassault Systèms-Integrator KEONYS. Cenit hatte den französischen Reseller im Frühjahr 2017 zwar recht günstig für rund 6 Mio. Euro übernommen. Doch nach dem Tod des Gründers vor einigen Jahren war die aus dem Dassault-Konzern hervorgegangene Gesellschaft aus der Spur geraten. „Wir befinden uns mitten in der Integration“, sagt Bengel beim Hintergrundgespräch in der Frankfurter City. Spätestens im Sommer des laufenden Jahres soll die Integration jedoch erledigt sein. Dabei zeigt sich Bengel zuversichtlich, KEONYS an das Rendite-Niveau von Cenit heranführen zu können.

Losgelöst von den reinen Ertragszahlen: Für Cenit ist KEONYS – mit einem Marktanteil von 60 bis 70 Prozent in Frankreich – ein super Türöffner in dem Nachbarland. Dem Vernehmen nach äußerte sich der Cenit-Top-Kunde Airbus ebenfalls ganz happy über den Deal. Allerdings ist KEONYS nicht der einzige Grund für das eher zurückhaltend formulierte EBIT-Ziel für 2018. Laut Bengel drücken vertragstechnische Dinge im Bereich Fremdsoftware vorübergehend auf die Ertragskraft von Cenit. Gleichwohl sieht CEO Bengel keinen Grund, die für 2020 formulierten Ziele anzutasten, wonach Cenit 200 Mio. Euro Umsatz und eine EBIT-Marge von 10 Prozent anstrebt. Ein Blick auf den aktuellen Chart der – vor fast genau 20 Jahren an den Neuen Markt gekommenen Aktie (HIER) – lässt jedoch den Eindruck aufkommen, dass einige Investoren genau an diesem Punkt ihre Zweifel haben. Letztlich befindet sich die Gesellschaft zurzeit in einer Art Übergangsphase – was freilich nie förderlich für den Kursverlauf ist.

[shortcodedisplaychart isin=”DE0005407100″ ct=”1Y” cwidth=”595″ cheight=”350″]

Was das Thema Rendite angeht, werden die Anleger die Entwicklung in den kommenden Quartalen also mit Argusaugen verfolgen. Kurzfristig könnte der Titel dagegen von der nahenden Dividendenausschüttung profitieren. Immerhin hat Cenit auch für die Hauptversammlung am 18. Mai 2018 eine Dividende von insgesamt 1,00 Euro je Aktie auf die Agenda gesetzt. Damit bringt es der im Prime Standard gelistete Titel auf eine weit überdurchschnittliche Rendite von 5,0 Prozent. Ansonsten gilt die übergeordnete Investmentstory weiter. Das heißt: Der stark auf den Vertrieb von Dassault-Produkte fokussierte Cenit-Konzern will den Anteil eigener Software auf rund 17 Prozent hieven und damit entsprechend mehr Gewinn erzielen. Zur Einordnung: 2016 machte Cenit-Software 14,2 Prozent vom Konzernumsatz aus, durch die KEONYS-Übernahme verwässerte sich diese Quote 2017 allerdings auf 11,6 Prozent.

[financialinfobox wkn=”540710″]

Mit Abstand wichtigster Einsatzbereich sind digitale Produktentwicklungen und Auftragsservices – kurz PLM (Product Lifecycle Management) genannt. Der Bereich EIM (Enterprise Information Management) – hier adressiert Cenit Banken und Versicherungen mit Software zum Management von Dokumenten – steuerte zuletzt nur noch 12,5 Prozent zum Konzernumsatz bei. Hier würde Vorstandschef Bengel gern stärker wachsen, zumal es sich um ein sehr profitables Geschäft handelt. Engpass ist zurzeit jedoch das Personal. „Wir suchen händeringend Mitarbeiter“, sagt Bengel. Nun: Womöglich wäre eine Übernahme aus dem EIM-Umfeld ein probates Mittel, um das Potenzial besser abzuschöpfen. Zumindest an der Finanzierung würde ein Übernahme kaum scheitern: Cenit hat mehr als 23 Mio. Euro an liquiden Mitteln auf der Aktivseite der Bilanz und agiert quasi frei von Finanzverbindlichkeiten. Ein Aspekt, den Anleger bei der auf den ersten Blick recht üppigen Bewertung beachten sollten. Spannend wird auch ein ganz anderes Thema: Immerhin haben die Stuttgarter angefangen, sich mit der „Strategie 2025“ zu befassen. Bereits zum nächsten Jahres-Kick-off will Bengel dem Cenit-Team – und damit auch den Investoren – die neue Langfristplanung vorstellen.

[basicinfoboxsc isin=”DE0005407100″]

Foto: Pixabay