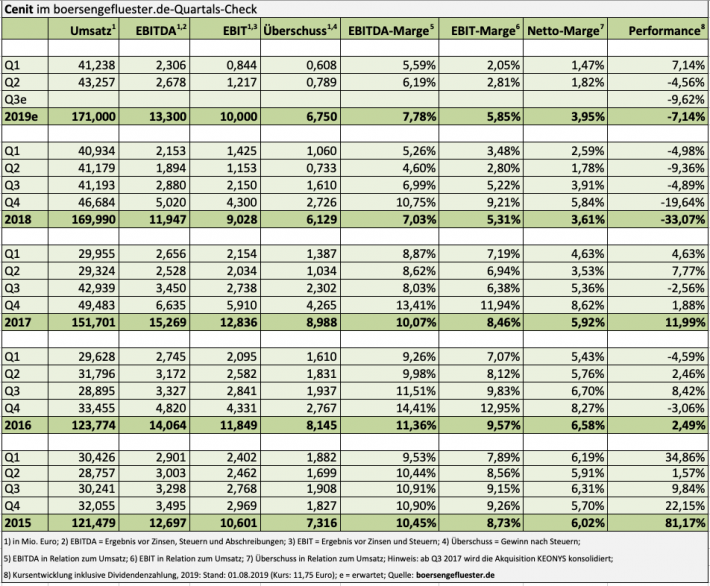

Besonders einfach macht es Cenit seinen Aktionären nicht gerade, aus den Zwischenberichten valide Rückschlüsse auf den Fitnessgrad des Softwareanbieters und IT-Dienstleiters zu ziehen. Dafür fehlt es an Erläuterungen, beziehungsweise einordnenden Sätzen des Vorstands. Der positive Aspekt vorweg: An der Prognose für 2019, wonach sich der Umsatz mit rund 170 Mio. Euro weitgehend auf Vorjahresniveau bewegen soll und das Ergebnis vor Zinsen und Steuern (EBIT) auf etwa 10 Mio. Euro klettern soll, hält das Management fest. Allerdings müssen sich die Stuttgarter beim Betriebsergebnis noch mächtig strecken, denn zum Halbjahr 2019 steht bislang erst ein EBIT von 2,06 Mio. Euro zu Buche. Ingesamt hat Cenit zwar einen Teil des schwachen Auftaktviertels 2019 weggebügelt. Ob das jedoch reicht, um am Ende auf ein Betriebsergebnis von 10 Mio. Euro zu kommen, ist zumindest spekulativ. Schließlich sind die Materialaufwendungen im zweiten Quartal nochmals gestiegen. Das seit Jahresbeginn 2019 merklich ausgeweitete Delta zum EBITDA hängt indes mit den im Zuge der geänderten Bilanzierungsvorschriften (IFRS 16) spürbar höheren Abschreibungen zusammen.

[sws_yellow_box box_size=”590″]Wertpapierdepot: Top-Konditionen oder fester Ansprechpartner? Warum oder?![/sws_yellow_box]

Positiv ist indes, dass der margenträchtige Umsatz mit eigener Software im ersten Halbjahr um mittlerweile gut zwölf Prozent auf 7,60 Mio. Euro geklettert ist. Hier lag Cenit nach drei Monaten 2019 noch um etwas mehr als 5,9 Prozent hinter dem entsprechenden Vorjahreswert zurück. Hintergrund: 2018 mussten die Schwaben noch mit Entwicklungsverzögerungen einräumen, die sich – trotz eines Jahresschlussspurts – nicht voll kompensieren ließen. Die Zahlen für das zweite Quartal 2019 legen zumindest die Vermutung nahe, dass Cenit dieses Problem nun aus der Welt geschafft hat. Zudem wäre sonst wohl auch kaum zu erklären, warum die Gesellschaft an ihren Jahreszielen festhält. Hoffnung macht auch, dass der Auftragsbestand auf Konzernebene mit 56,75 Mio. Euro um rund 5,8 Prozent über Vorjahr liegt. An der Börse kommt das Halbjahres-Update gut an, zumindest geht es mit dem Aktienkurs um drei Prozent auf 11,75 Euro gen Norden. Dieser Anstieg ist freilich insofern zu relativieren, weil er von einem Niveau ausgeht, welches gerade einmal dem von Ende 2014 entspricht. So hat der Anteilschein von Cenit allein in den vergangenen 52 Wochen um rund 30 Prozent an Wert eingebüßt. Auf Sicht von zwei Jahren liegt der Titel um die Hälfte hinten.

[shortcodedisplaychart isin=”DE0005407100″ ct=”1Y” cwidth=”595″ cheight=”350″]

Alles andere als eine schöne Entwicklung, zumal einigermaßen vergleichbare Aktien wie zum Beispiel Mensch und Maschine in dieser Phase massiv in die Höhe geschossen sind. Und so bleibt fast nur die Aussage, wenn man diese Entwicklung denn überhaupt positiv sehen kann, dass die Cenit-Aktie den Crash vermutlich schon hinter sich hat. Bewertungstechnisch sieht das Papier nämlich längst sehr attraktiv aus, vorausgesetzt CEO Kurt Bengel kann seine Prognosen einlösen. So beträgt die Marktkapitalisierung der bankschuldenfreien Gesellschaft auf dem aktuellen Niveau rund 98 Mio. Euro. Abzüglich der liquiden Mittel von fast 23 Mio. Euro ergibt sich ein Unternehmenswert (Enterprise Value) von gut 75 Mio. Euro. Demnach würde Cenit also gerade einmal mit dem 7,5fachen des für 2019 zu erwartenden Betriebsergebnisses gehandelt. Da gibt es nichts zu meckern.

[sws_yellow_box box_size=”570″] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Cenit im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 4 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Cenit-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Cenit im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 4 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Cenit-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

Bis zum Jahr 2025 hat sich die Gesellschaft sogar Erlöse von 300 Mio. Euro – bei einer EBIT-Marge zwischen acht und zehn Prozent – zum Ziel gesetzt. Sollte die “Strategie 2025” aufgehen, käme Cenit dann auf ein EBIT zwischen 24 und 30 Mio. Euro. Es braucht keine große prophetische Gabe um zu erkennen, dass der im Prime Standard gelistete Small Cap – so der Plan aufgeht – dann in ganz anderen Sphären notieren sollte. Wir riskieren es auf dem aktuellen Niveau und stufen den Anteilschein von Halten auf Kaufen herauf. Bei einer Sache bleiben wir jedoch: Ein paar einordnende Worte des Managements zur unterjährigen Entwicklung wären hilfreich – auch, wenn CEO Kurt Bengel uns Anfang Mai beim Hintergrundgespräch in Frankfurt sehr offen Rede und Antwort zur aktuellen Entwicklung gestanden hat. Aber es hat ja nicht jeder Anleger die Möglichkeit, in kleiner Runde mit dem Vorstand zu diskutieren.

[basicinfoboxsc isin=”DE0005407100″]

[financialinfobox wkn=”540710″]

Foto: Splitshire

[sws_blue_box box_size=”640″] Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.[/sws_blue_box]

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.[/sws_blue_box]