[sws_blue_box box_size=”585″] Während des Hypes am Neuen Markt war Cenit einer der Highflyer. Das IT-Systemhaus hatte im Februar 1999 einen Börsenwert von rund 250 Mio. Euro. Vier Jahre später hatten viele Anleger hingegen Sorge, dass dem Konzern die Pleite droht. Nun freuen sich Anleger aber über die gute Geschäftsentwicklung und auf einen wichtigen Termin im Mai.[/sws_blue_box]

Auf das höchste Niveau seit Mai 2006 ist die Notiz der Cenit-Aktie nach oben geschossen: Der Kurs liegt aktuell bei 16,50 Euro. Gezündet hat die Rakete Anfang Februar 2015, als die Analysten der Augsburger GBC AG die Cenit-Aktie in einer Studie zu deutschen Mid- und Small Caps zum Kauf empfohlen hatten. Damals kostete der Anteilschein 12 Euro, während die Analysten von GBC ein Kursziel von 14 Euro ausgegeben hatten. Zusätzliche Fahrt nahm das Papier am 31. März auf, als das IT-Systemhaus die 2014er-Zahlen vorgelegt und einen Ausblick auf die Dividendenzahlungen für die nächsten paar Jahre gemacht hat.

Im Jahr 2014 hat das IT-Systemhaus mit Sitz in Stuttgart den Umsatz um 3,8 Prozent auf 123,39 Mio. Euro gesteigert. „Auch wenn die zu Beginn des Jahres angepeilte Zielmarke von fünf Prozent Umsatzsteigerung nicht ganz erreicht werden konnte, macht uns das Ergebnis stolz”, betont Vorstandschef Kurt Bengel. Wachstumsmotor war das Geschäft mit Fremdsoftware, das rund 45 Prozent der Konzernerlöse ausmacht. Cenit vertreibt hauptsächlich Lösungen für Product Lifecycle Management (PLM) der führenden Anbieter wie Dassault Systèmes, IBM und SAP. Zu den wichtigsten Abnehmern von Cenit gehört Airbus. Cenit-Kunden verwenden die PLM-Software für die Konstruktion, die Produktions- und Verkaufssteuerung, bis hin zur Service- und Recycling-Planung, also über den gesamten Lebenszyklus eines Produkts. Hingegen schwächelte das Beratungs- und Servicegeschäft von Cenit. Zudem ging der Umsatz von Cenit-eigener Software, die die Fremdsoftware ergänzt, leicht zurück. Aufgrund von Kostensenkungen war der Gewinn vor Zinsen und Steuern (EBIT) von Cenit aber um zwölf Prozent auf 9,32 Mio. Euro gestiegen.

[shortcodedisplaychart isin=”DE0005407100″ ct=”1Y” cwidth=”595″ cheight=”350″]

Bengel will den Wachstumskurs fortsetzen. „Für das laufende Jahr plant Cenit ein leichtes Umsatzwachstum von bis zu drei Prozent.” Zu dem Wachstum beitragen soll auch die französische Firma SPI Numérique, die Cenit 2014 gekauft hat und womit weiteres Geschäft im PLM-Bereich erschlossen werden soll. Beim EBIT geht der Firmenlenker für den Konzern von „einem Anstieg um ca. fünf Prozent aus.” Der Vorstandschef setzt darauf, dass die Nachfrage der Kunden von Cenit steigt, weil Produkte immer schneller entwickelt und produziert werden und die Geschäftsprozesse ständig optimiert werden müssen. Mit „Cenit 2018″ hat Bengel ehrgeizige Ziele gesetzt. In dem Jahr sollen die Umsätze die Marke von 150 Mio. Euro übersteigen. Große Erwartungen hat der Firmenlenker an die hauseigene Software. Sie soll mehr als 17 Prozent der Konzernerlöse ausmachen – gegenüber lediglich 10,3 Prozent für 2014. Für 2018 peilt Bengel zudem eine operative Marge von zehn Prozent an, verglichen mit 7,6 Prozent für 2014.

Der Konzern hat eine Eigenkapitalquote von hervorragenden 58,8 Prozent, was ihm beim Akquirieren neuer Aufträge sehr zugute kommt. Zudem verfügt Cenit über liquide Mittel von 33,25 Mio. Euro und ist schuldenfrei. Weil eine so große Menge Kapital nicht gebraucht wird, soll ein Teil davon an die Aktionäre ausgekehrt werden. Zur kommenden Hauptversammlung am 13. Mai hat die Gesellschaft die Ausschüttung einer Dividende von insgesamt 0,90 Euro pro Aktie auf die Agenda gesetzt. „Zusätzlich werden Vorstand und Aufsichtsrat vorschlagen, in diesem und den kommenden zwei Jahren jeweils eine Sockeldividende von 0,50 Euro je Aktie auszuschütten, unter dem Vorbehalt, dass sich die Ertragslage der Gesellschaft nicht wesentlich verändert, wovon aktuell nicht auszugehen ist”, heißt es im Geschäftsbericht. Die Dividendenrendite für 2014 liegt damit bei stattlichen 5,5 Prozent. Die Rendite von drei Prozent für die zwei Folgejahre kann sich angesichts einer Verzinsung für zehnjährige Bundesanleihen von 0,16 Prozent mehr als sehen lassen.

Die Aktie dürfte noch längst nicht am Zenit sein. Der Börsenwert liegt bei 138 Mio. Euro. Abzüglich des Netto-Cashbestands von 33,25 Mio. Euro ist das Unternehmen mit 104,8 Mio. Euro bewertet. Die Analysten von Hauck & Aufhäuser prognostizieren, dass das EBIT im laufenden Jahr auf 10,0 Mio. Euro und 2016 auf 11,2 Mio. Euro steigen wird. Damit wäre der Konzern – bereinigt um den Netto-Cash – mit dem 9,4fachen des erwarteten operativen Gewinns für 2016 bewertet. Das ist nicht gerade billig. Hingegen bietet das 2016er-Kurs-Gewinn-Verhältnis (KGV) von 17,5 noch ausreichend Potenzial. Die erfreuliche Geschäftsentwicklung sowie die hohe Dividendenrendite sollten den Spezialwert also weiter beflügeln. Das von Hauck & Aufhäuser genannte Kursziel von 17 Euro hat das Papier allerdings schon beinahe erreicht.

[basicinfoboxsc isin=”DE0005407100″]

[financialinfobox wkn=”540710″]

[sws_grey_box box_size=”585″]Dieser Beitrag stammt von Egmond Haidt, der für die boersengefluester.de-Partnerseite Feingold Research schreibt.[/sws_grey_box]

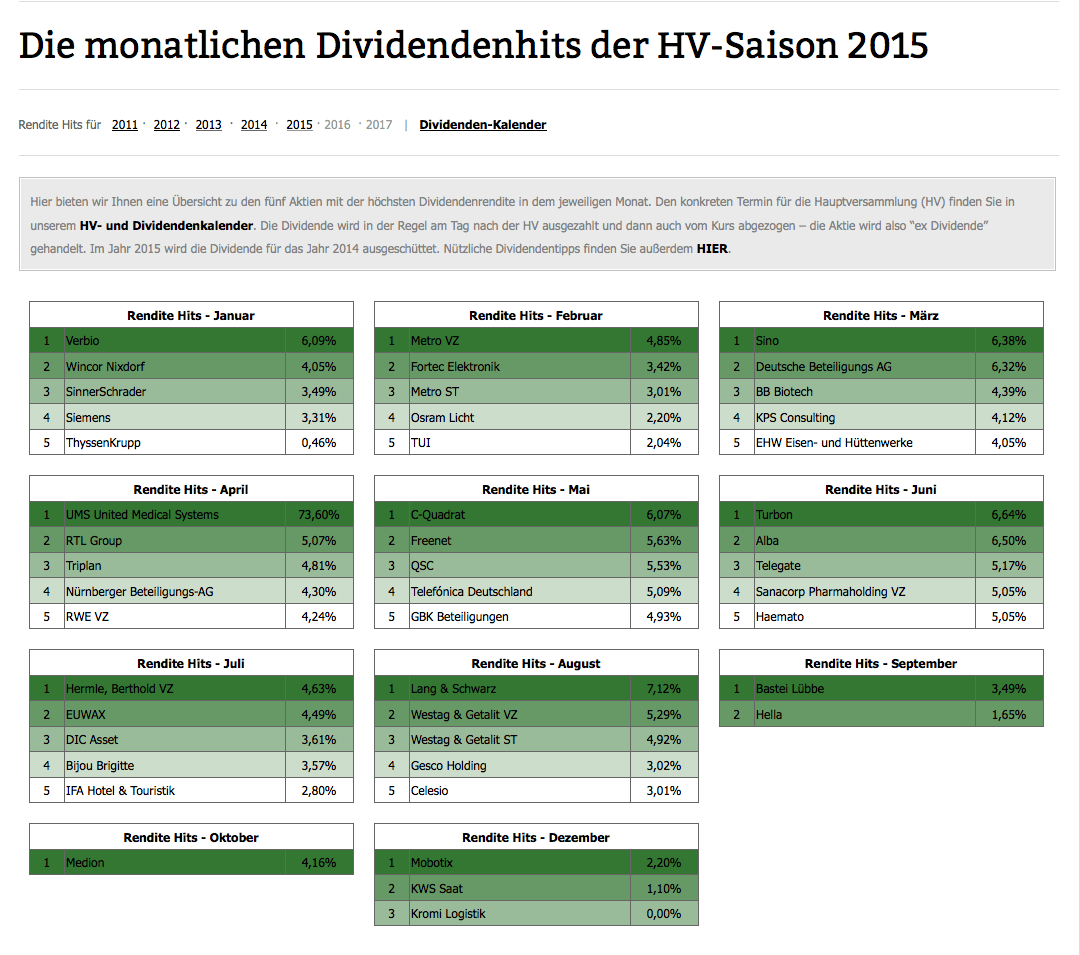

[sws_green_box box_size=”585″] Kennen Sie schon unsere Übersicht mit den Renditehits der einzelnen Monate? Von Januar bis Dezember, von 2011 bis 2015. Gibt es so nur auf boersengefluester.de. Einfach HIER klicken und sie kommen direkt zu der täglich aktualisierten Grafik.[/sws_green_box]

[jwl-utmce-widget id=87961]