Vermutlich wird die Zugehörigkeit des BvB im SDAX in den Medien auch einfach ein gutes Stück zu hoch gehangen. Jedenfalls gab es bei vergangenen SDAX-Absteigern wie Amadeus-Fire, comdirect bank, Leifheit, bet-at-home.com oder MLP keinen vergleichbaren Presserummel, der, wie Geschäftsführer Joachim Watzke bei der Bilanz-Pressekonferenz anmerkte, zum Teil auch noch von „gefährlichem Halbwissen“ begleitet wurde. Nach Auffassung von boersengefluester.de dürfte es für die künftige Kursentwicklung der Aktie von Borussia Dortmund nämlich gar nicht wichtig sein, ob der Anteil ab dem 24. September der Startelf des neu konzipierten SDAX mit 70 Mitgliedern angehört – oder eben nicht. Sollten die Performance der Aktie sowie die Handelsumsätze weiterhin Richtung Norden zeigen, wird der Titel wohl ohnehin im SDAX bleiben. Ansonsten hätten die Dortmunder auch künftig die Chance, sich für den Small Cap-Index zu qualifizieren. Die reguläre Überprüfung findet jeweils im März und September eines Jahres statt. Die Fast-Entry/Exit-Kriterien greifen auch bei den Überprüfungsterminen im Juni und Dezember. Ansonsten werden die Anteilseigner der Borussen sowieso nur froh sein, dass der scharfe Kurseinbruch vom Herbst 2017 bis zum Frühjahr 2018 – in diesem Zeitraum knickte die Notiz um 40 Prozent ein – nicht nur beendet ist, sondern die Notiz seit dem April-Tief bei knapp 5 Euro bereits wieder bis auf 6,20 Euro an Höhe gewonnen hat. Inwiefern hierfür sportliche, wirtschaftliche, sentimenttechnische oder eine Mixtur aus allen drei Einflussfaktoren verantwortlich waren, lässt sich indes kaum valide sezieren.

[sws_blue_box box_size=”640″]Anzeige: Sie entscheiden: 0,5% oder 2,0% p.a. für 6 Monate Festgeld? Jetzt informieren.[/sws_blue_box]

„Wir haben festgestellt, dass einiges verrutscht war – in allen Bereichen“, sagt Watzke und spielt nicht nur auf die sportlichen Unzulänglichkeiten der vergangenen Saison an, sondern auch den in den vergangenen Jahren nicht mit dem Wachstum Schritt gehaltenen organisatorischen Aufbau des Bundesligisten. Bezogen auf den Part auf dem Spielfeld heißt das Motto „Umbruch statt Justierung“. Etwas weniger drastisch fallen dagegen die Änderungen der Leitungsfunktionen im Managementbereich aus – auch wenn sich der Club mit der Rückkehr von Sebastian Kehl und Matthias Sammer hier neu aufgestellt hat. Insgesamt hatte Watzke für den gesamten Umbauprozess zwei Spielzeiten veranschlagt, doch die Dinge sind gut im Fluss: „Die deutliche Mehrzahl an Prozenten konnte schon in diesem Jahr umgesetzt werden. Jetzt braucht es Geduld.“ Zudem weist der Manager darauf hin, dass die Borussia seit Januar 2018 immerhin fast 100 Mio. Euro in Transfers investiert hat – „ohne in die Kreditabteilung einer Bank gehen zu müssen.“

[shortcodedisplaychart isin=”DE0005493092″ ct=”1Y” cwidth=”595″ cheight=”350″]

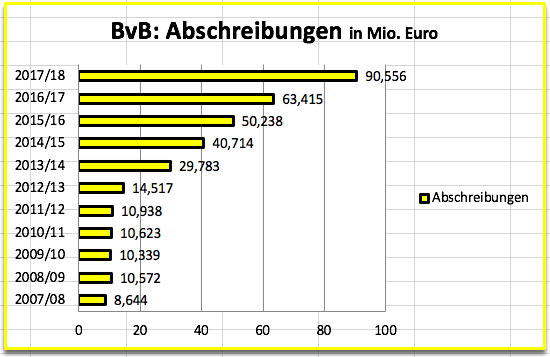

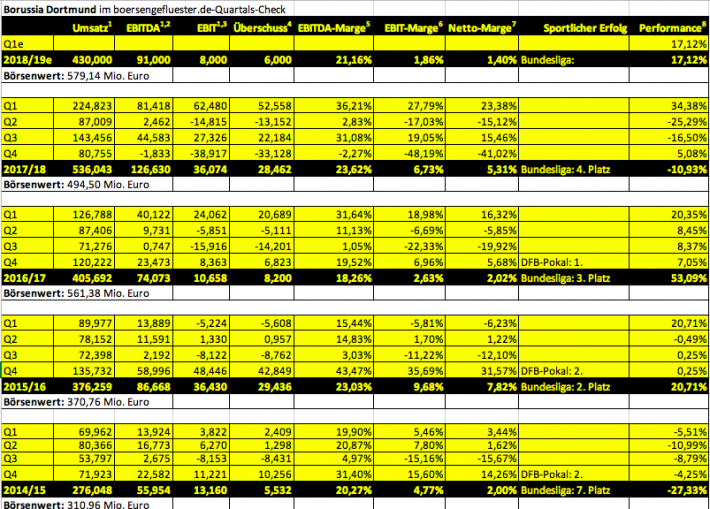

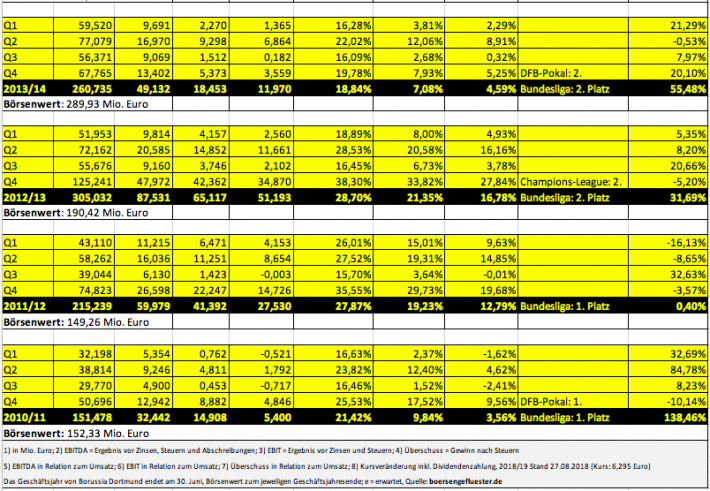

Summa summarum bleiben die Zahlen des Fußballvereins aber – zumindest aus Börsensicht – auch ein wenig Wundertüte. So blieb im Geschäftsjahr 2017/18 (30. Juni) von 536,04 Mio. Euro Umsatz zwar ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 126,63 Mio. Euro übrig. Der Jahresüberschuss hingegen erreichte „nur“ 28,46 Mio. Euro. Insbesondere die seit Jahren steigenden und zuletzt auf gut 90 Mio. Euro getürmten Abschreibungen machen es dem Verein immer schwieriger, erkleckliche Netto-Renditen zu erzielen. Umso gespannter ist boersengefluester.de, welche Margen-Niveaus langfristig möglich sind. Immerhin haben die Schwarz-Gelben angekündigt, bis zum Jahr 2025 auf mindestens 500 Mio. Euro Umsatz zu kommen – wohlgemerkt ohne Transfererlöse.

Bewertungstechnisch wird die BvB-Aktie zurzeit etwa mit dem 1,7-fachen des Eigenkapitals gehandelt, was sich locker im Rahmen hält. Die Marktkapitalisierung erreicht 579 Mio. Euro, bewegt sich also etwas oberhalb der zuletzt erzielten Umsatzerlöse – auch das eine faire Relation. Völlig offen ist derweil noch, wie sich der Club in der laufenden Saison international schlagen wird – sprich, welche Erlöse die Borussia aus den wirtschaftlich wirklich wichtigen Spielen ziehen wird. Mutige Investoren setzen darauf, dass die Dortmunder in dieser Saison gefestigter agieren und die Einnahmen den jüngsten Aufwärtstrend des Aktienkurses unterstreichen. Der Auftaktsieg in der Liga war dabei zumindest ein gutes Signal.

[basicinfoboxsc isin=”DE0005493092″]

[financialinfobox wkn=”549309″]

Foto: Pixabay

[sws_blue_box box_size=”640″]Eine Bitte haben wir an Sie: Unterstützen Sie boersengefluester.de und geben Sie uns Ihre Stimme für den Value Investing Blogpreis 2018. HIER geht es direkt zur Abstimmung für den Publikumspreis– einfach nach unten scrollen, Börsengeflüster anhaken sowie Name und E-Mail-Adresse angeben. Vielen Dank, Sie helfen uns damit sehr![/sws_blue_box]

[sws_blue_box box_size=”640″]Eine Bitte haben wir an Sie: Unterstützen Sie boersengefluester.de und geben Sie uns Ihre Stimme für den Value Investing Blogpreis 2018. HIER geht es direkt zur Abstimmung für den Publikumspreis– einfach nach unten scrollen, Börsengeflüster anhaken sowie Name und E-Mail-Adresse angeben. Vielen Dank, Sie helfen uns damit sehr![/sws_blue_box]