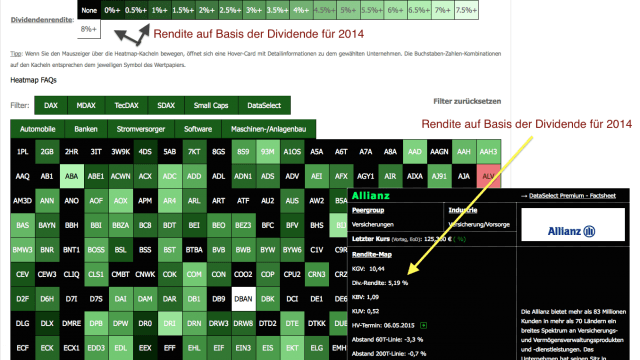

Zugegeben: Ganz vorbei ist die Dividendensaison 2014 noch nicht. Aber bei den bis Jahresende noch anstehenden 13 Hauptversammlungen (HV) sind laut der Datenbank von boersengefluester.de für gerade einmal drei Unternehmen Dividendenzahlungen zu erwarten: Borussia Dortmund, Conet Technologies und KWS Saat. Ein echter Renditeknaller ist nicht darunter. Grund genug für uns, die Dividendenrendite ab sofort für alle Unternehmen auf die kommende HV-Saison – hier werden die Gewinne für 2014 ausgezahlt – umzustellen. Das betrifft die von uns erstellten Profilseiten für die Einzelaktien, die Angaben in den verschiedenen Heatmaps, die kompakten „Fazitkästen“ unterhalb unserer täglichen Aktienberichte und natürlich unsere Excel-Datenbank DataSelect. Damit können Sie sich schon jetzt auf die kommende Dividendensaison einstellen.

[sws_green_box box_size=”585″]Zu Ihrer Information haben wir daher die wichtigsten Fragen und Antworten zum Thema Dividenden noch einmal zusammengefasst:[/sws_green_box]

Wann muss ich eine Aktie kaufen, um die Dividende zu erhalten?

Normalerweise reicht es, wenn die Aktie am Tag der Hauptversammlung (HV) in Ihrem Depot eingebucht ist. Bei deutschen Unternehmen wird dann am Tag nach dem Aktionärstreffen die Dividende ausgezahlt. Die Aktie wird dann „ex Dividende“ – also mit Dividendenabzug gehandelt. Bei ausländischen Firmen besteht dieser zeitliche Zusammenhang in der Regel nicht. Zudem schütten ausländische Gesellschaften ihre Gewinnbeteiligungen häufig zweimal pro Jahr oder gar im Quartalsrhythmus aus. Auch müssen Sie hier gesonderte Fristen beachten, die genau beschreiben, an welchem Tag die Auszahlung erfolgt und wann Sie die Aktie im Depot haben müssen, um überhaupt dividendenberechtigt zu sein. Diese Informationen finden Sie auf den Internetseiten der jeweiligen Unternehmen im Bereich Investor Relations. Die Unterpunkte heißen meist „Dividends“, „Shareholder Information“ oder auch „AGM Information“.

Gibt es bestimmte Haltefristen nach der Hauptversammlung?

Ein verbreiteter Irrtum ist, dass man die Aktie ein gesamtes Jahr halten muss, um die volle Dividende zu kassieren. Das ist falsch: Theoretisch können Sie die Aktie am Tag der HV kaufen, am nächsten Tag die Dividende einstreichen und den Anteilschein dann sofort wieder veräußern. Keinesfalls bekommen Sie bspw. nur die halbe Dividende ausgezahlt, weil Sie den Titel nur sechs Monate im Depot hatten. Und natürlich müssen Sie in diesem Fall die Aktie nicht noch weitere sechs Monate halten, um den vollen Dividendenanspruch zu erwerben.

Ist die Dividende vergleichbar mit einer Zinszahlung auf dem Tagesgeldkonto?

Nein! Am Tag der Dividendenauszahlung wird die Aktie mit Dividendenabschlag gehandelt. Das heißt: Wenn ein Wert am Tag der HV 10,00 Euro kostet und die Gesellschaft eine Dividende von 0,50 Euro beschließt, fällt der Kurs mit der Ausschüttung – andere Marktfaktoren einmal ausgeklammert – auf 9,50 Euro. Unterm Strich ändert sich Ihr Vermögen durch die Dividendenzahlung nicht. Der Wert Ihres Depots nimmt um den Betrag ab, um den Ihr korrespondierendes Wertpapierkonto eine Gutschrift erhält. Streng genommen handelt es sich also um ein Nullsummenspiel. Vielen Börsenneulingen ist das nicht bewusst. Sie gehen davon aus, dass sie innerhalb eines Tages um die Höhe der Dividendenrendite reicher werden. Doch das ist ein Irrtum. Dividendenzahlungen sind NICHT mit normalem Zinseinnahmen auf einem Bankkonto vergleichbar. Der Dividendenabschlag kommt zustande, weil sich der Wert der Firma – ausgedrückt im Aktienkurs – genau um die Höhe der Überweisung an die Aktionäre verringert.

Werden von der Dividende noch Steuern abgezogen?

Ja. Der deutsche Fiskus zieht von der Dividende eines inländischen Unternehmens 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag ein. Ohne Berücksichtigung von Kirchensteuern ergibt sich dann ein Abschlagssatz von 26,375 Prozent. Von einer Bruttodividende von bspw. 2,50 Euro pro Aktie kommen dann beim Aktionär nur 1,84 Euro je Anteilschein an. Bei einem Aktienkurs von 60 Euro beträgt die Bruttorendite in dem Beispielfall 4,17 Prozent, nach Abzug von Steuern bleiben 3,07 Prozent übrig. Zu beachten sind allerdings noch die Sparerpauschbeträge von 801 Euro für Ledige und 1602 Euro für Verheiratete.

Deutlich komplizierter ist die Rechnung bei Steuern, die von ausländischen Gesellschaften bezogen werden. Zwar gibt es im Zuge von Doppelbesteuerungsabkommen Erstattungsverfahren, doch in der Regel handelt es sich um sehr zeitaufwändige Verfahren mit ungewissem Ausgang (Italien, Spanien). Als vorbildlich in der Abwicklung gilt die Schweiz. Eine Liste mit den jeweiligen Quellensteuersätzen und deren Anrechenbarkeit können Sie im Internet auf der Seite des Bundeszentralamts für Steuern herunterladen. Sie finden das Dokument direkt unter diesem LINK:

Wie berechnet sich die Dividendenrendite?

Die Dividendenrendite in Prozent ergibt sich durch die Division der Dividende durch den aktuellen Aktienkurs – multipliziert mit dem Faktor 100.

Beispiel:

Aktienkurs: 60,00 Euro

Dividende: 2,50 Euro

Dividendenrendite = Dividende/Aktienkurs* 100 = (2,50/60,00)*100 = 4,17 %

Wichtig: Auf den im Jahr 2015 stattfindenden Hauptversammlungen wird über die Verwendung der im Jahr 2014 erzielten Gewinne entschieden. Maßgeblich für Anleger wird daher in der kommenden HV-Saison die 2014er-Dividendenrendite.

Was hat es mit sogenannten „steuerfreien Dividenden“ auf sich?

Manche Gesellschaften wie zum Beispiel die Deutsche Post, Mensch und Maschine oder Freenet schütten ihre Dividenden aus bestimmten Rücklagen aus und deklarieren die Gewinnbeteiligung als „steuerfrei“. Wirklich steuerfrei sind diese Ausschüttungen aber nur für Investoren, die das jeweilige Papier bereits vor 2009 – also vor Einführung der Abgeltungssteuer – im Depot haben. Für alle anderen Anleger setzt lediglich eine zeitliche Verschiebung der Besteuerung ein. Denn die „steuerfreien“ Dividenden werden über die Haltedauer kaufpreismindernd fortgeschrieben. Sobald ein Anleger seine Aktie dann verkaufen will, wird die Abgeltungssteuer fällig – und zwar auf die Differenz zwischen Verkaufspreis und ursprünglichem Kaufpreis, der um die erhaltenen Dividenden gekürzt wurde. Ein echtes Kaufargument ist die vermeintliche „Steuerfreiheit“ einer Dividende damit in der Regel nicht.

Welche Fristen gibt es bei Sonderausschüttungen zu beachten?

Immer wieder kommt es vor, dass Unternehmen Sonderausschüttungen vornehmen, da sie ihre Kapital- und Liquiditätsausstattung für überdimensioniert halten. Aus Gründen des Kapitalerhalts dürfen solche Rücklagen aber nicht einfach an die Aktionäre weitergereicht werden. Vorab notwendig für einen solchen Schritt ist eine Umwandlung in ausschüttungsfähige Mittel. Dies geschieht über eine ordentliche Kapitalherabsetzung, die zunächst von der Hauptversammlung genehmigt und anschließend ins Handelsregister eingetragen werden muss. Nach Beurkundung im Handelsregister gilt eine Sperrfrist von sechs Monaten. Diese dient dem Gläubigerschutz.

Angenommen, die ordentliche Hauptversammlung für eine solche Maßnahme fand an einem 15. Februar statt. Beschlossen wurde die Ausschüttung von 5,50 Euro je Aktie. Der Eintrag ins Handelsregister fand am 5. März statt. Die Dividende könnte dann theoretisch ab 5. September ausgezahlt werden. Sollte dieser Termin feststehen, reicht es im Normalfall aus, wenn der Anleger die Aktie am 4. September im Depot hat. Nicht von Bedeutung ist in diesem Fall das Datum der ordentlichen Hauptversammlung. Die jeweils relevanten Termine werden meist von den Unternehmen auf ihrer Homepage veröffentlicht.

Um den Aktionären einen bessere Planbarkeit für ihr Investment zu geben, ging das Businessnetzwerk Xing bei seiner Sonderausschüttung im Jahr 2012 einen etwas anderen Weg. Am 26. Mai 2011 wurde auf der Hauptversammlung die Ausschüttung einer Sonderdividende von 3,76 Euro pro Aktie beschlossen. Bereits ab dem 2. August 2011 wurde die Xing-Aktie dann „ex-Sonderausschüttung“ gehandelt. Das heißt: Jeder Investor, der am 1. August zu Börsenschluss im Besitz von Xing-Aktien war, bekam 3,76 Euro pro Aktie gutgeschrieben. Die tatsächliche Auszahlung erfolgte aber erst am 7. Februar 2012.

Wichtig! Auch im Fall einer Sonderausschüttung wird die Dividende vom Kurs abgezogen. Es ist also nicht so, dass man an einem Tag um etwa 30 oder 40 Prozent reicher wird. Im Gegenteil: Mitunter sacken die Aktienkurse solcher Unternehmen am Tag der Ausschüttung über ihren Dividendenabzug hinaus ab. Grund: Etliche Aktionäre haben das Papier eventuell nur wegen der Sonderdividende gekauft und veräußern es dann häufig zur gleichen Zeit. Auf diese Weise kann ein Kursdruck entstehen, der bei relativ marktengen Papieren in überdurchschnittlichen Verlusten mündet.

[sws_red_box box_size=”585″]Extratipp von boersengefluester.de: Testen Sie unseren selbst entwickelten HV- und Dividendenkalender. Mit diesem Tool bekommen Sie nahezu jede Dividendeninfo für die von uns gecoverten Gesellschaften. Einfach HIER klicken.[/sws_red_box]