Am seidenen Faden hängt nach wie vor die Übernahme des Pharmaunternehmens Biotest durch die chinesische Creat Group, beziehungsweise Tiancheng. Dabei sah es in den ersten Wochen der Offerte noch so gut aus: Bereits kurz vor Ende der offiziell bis Ende Juni 2017 laufenden Angebotsfrist wurde die an die Stammaktien gesetzte Mindestannahmeschwelle von 75 Prozent erreicht. Den vollständig im Streubesitz befindlichen Vorzügen kommt angesichts des fehlenden Stimmrechts bei der Übernahme nur eine Statistenrolle zu, auch wenn sie im SDAX enthalten sind. Das zeigt sich schon beim Angebotspreis: Mit 28,50 Euro boten die Chinesen für die Stämme einen satten Aufschlag von 50 Prozent gegenüber den Vorzügen, die sie für 19,00 Euro abfinden wollten. Unmittelbar nach dem Bekanntwerden der Offerte im April 2017 reagiert die Börse prompt und beförderte die Kurse von Stamm- und Vorzugsaktien bis dicht an die offiziellen Gebotspreise.

So notierten die Stämme im April und Mai 2017 meist um rund 40 Prozent über dem Kurs der Vorzüge – eine gewisse Skepsis gegenüber dem Zustandekommen der Offerte gab es also schon immer, was freilich eine eher typische Erscheinung im Rahmen von Übernahmen ist. Und eben solche Spreads zwischen Aktienkurs und Gebotspreis ziehen regelmäßig Spekulanten an. Geht der Deal am Ende wie geplant über die Bühne, lassen sich ordentliche Renditen einfahren. Jüngstes Beispiel war etwa die im zweiten Anlauf geklappte Übernahme von Stada Arzneimittel durch Finanzinvestoren. Doch mitunter verzocken sich Anleger auch, wie etwa bei der geplatzten Offerte von GE für den 3D-Druckerhersteller SLM Solutions. Dazwischen funken können aber auch staatliche Stellen, wovon Aixtron-Aktionäre ein Lied singen können. Hier legten die USA im vergangenen Jahr ihr Veto ein, weil das amerikanische Komitee für Auslandsinvestitionen in den Vereinigten Staaten (CFIUS) Bedenken hinsichtlich der nationalen Sicherheit anmeldete. Tatsächlich zog der chinesische FCG-Konzern im vergangenen Jahr daraufhin seine Offerte für den im TecDAX gelisteten Spezialanalagenbauer Aixtron zurück.

[shortcodedisplaychart isin=”DE0005227201″ ct=”1Y” cwidth=”595″ cheight=”350″]

Letztlich liegt der selbe Fall nun bei Biotest vor: Anfang November musste Biotest einräumen, dass das US-Amt CFIUS zwar noch keine endgültige Absage erteilt habe, aber „dass das Komitee zum jetzigen Zeitpunkt davon ausgeht, dass die US-nationalen Sicherheitsbedenken innerhalb der aktuellen Transaktionsstruktur nicht ausgeräumt werden können.“ Aus diesem Grund haben sich Biotest und Tiancheng auch entschlossen, einen neuen Antrag einzureichen. “In Gesprächen mit CFIUS wollen wir Optionen erörtern, wie die Bedenken ausgeräumt oder andere Maßnahmen ergriffen werden könne, um die Transaktion durchzuführen”, sagte Biotest-CEO Bernhard Ehmer zuletzt bei der Vorlage des Q3-Berichts. Es steht viel auf dem Spiel: Für Biotest sind die USA ein Schlüsselmarkt, schon allein wegen der 22 Plasmasammelzentren von Biotest in den Vereinigten Staaten, ohne die sich das Wachstumsprojekt „Biotest Next Level“ (BNL) kaum realisieren lässt. An der Börse sackten die Stammaktien Ende November mit gut 20 Euro zweitweise bis dicht an das Niveau der Vorzüge heran.

[shortcodedisplaychart isin=”DE0005227235″ ct=”1Y” cwidth=”595″ cheight=”350″]

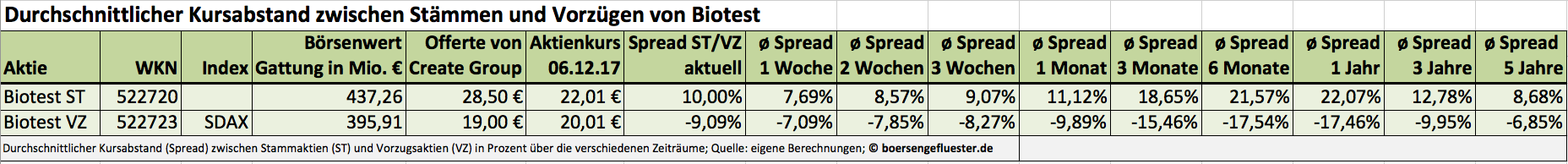

Zuletzt hat sich der Spread wieder auf zehn Prozent erhöht, mit rund 22 Euro sind die Stammaktien aber weiterhin deutlich entfernt vom Gebotspreis. Extrem risikobereite Investoren setzen darauf, dass sich die Parteien einigen und der Deal doch noch durchgeht. Doch die Zeit drängt: Bis Ende Januar 2018 muss eine Entscheidung gefallen sein. Ansonsten heißt es: Zurück auf Los. Aber ob die Chinesen einen komplett neuen Anlauf wagen, ist eher zweifelhaft. Und ohne die Offerte von Creat drohen die Biotest-Aktien noch einmal kräftig abzurutschen. So gesehen handelt es sich um eine ganz heiße Kiste.

[basicinfoboxsc isin=”DE0005227235″]

[basicinfoboxsc isin=”DE0005227201″]

[financialinfobox wkn=”522720″]

Foto: Pixabay