Offen ausgesprochen hat es das Management von bet-at-home.com bislang noch nicht. Aber mit einem Börsenwert von 500 Mio. Euro in den SDAX einzuziehen, wäre schon eine super Sache für den Linzer Online-Wettanbieter. Die Chancen dafür stehen sogar ziemlich gut. Auf einer Unternehmenspräsentation im Berliner Olympiastadion sprüht das Management von bet-at-home.com jedenfalls vor Zuversicht. Doch der Reihe nach: Um auf eine Marktkapitalisierung nördlich von einer halben Milliarde Euro zu kommen, müsste der Aktienkurs von bet-at-home.com oberhalb von 71,25 Euro notieren. Momentan kostet das Papier 65,00 Euro – ist also gar nicht mal so weit von der entscheidenden Marke entfernt. Am 7. Juni 2016 markierte der Aktienkurs ein All-Time-High von 75,28 Euro, seit dem konsolidiert die Notiz. Sentimenttechnisch ist das eine gesunde Entwicklung, schließlich war die Aktie zuvor doch ein wenig heißgelaufen. Neue Impulse könnte aber die Veröffentlichung der Q3-Zahlen am 7. November bringen, zumal wenig später – vom 21. bis 23. November – das Eigenkapitalforum in Frankfurt ansteht. „Für uns ist das ein perfektes Timing“, sagt Klaus Fahrnberger, Investor-Relations-Chef von bet-at-home.com. Mit Blick auf das Ergebnis wird das dritte Quartal schließlich sehr viel besser ausfallen, als das durch die hohen Werbeaufwendungen für die Fußball-EM in Frankreich geprägte Ergebnis 30. Juni 2016. Zudem fielen die entscheidenden Play-off-Spiele der Europameisterschaft ins dritte Quartal.

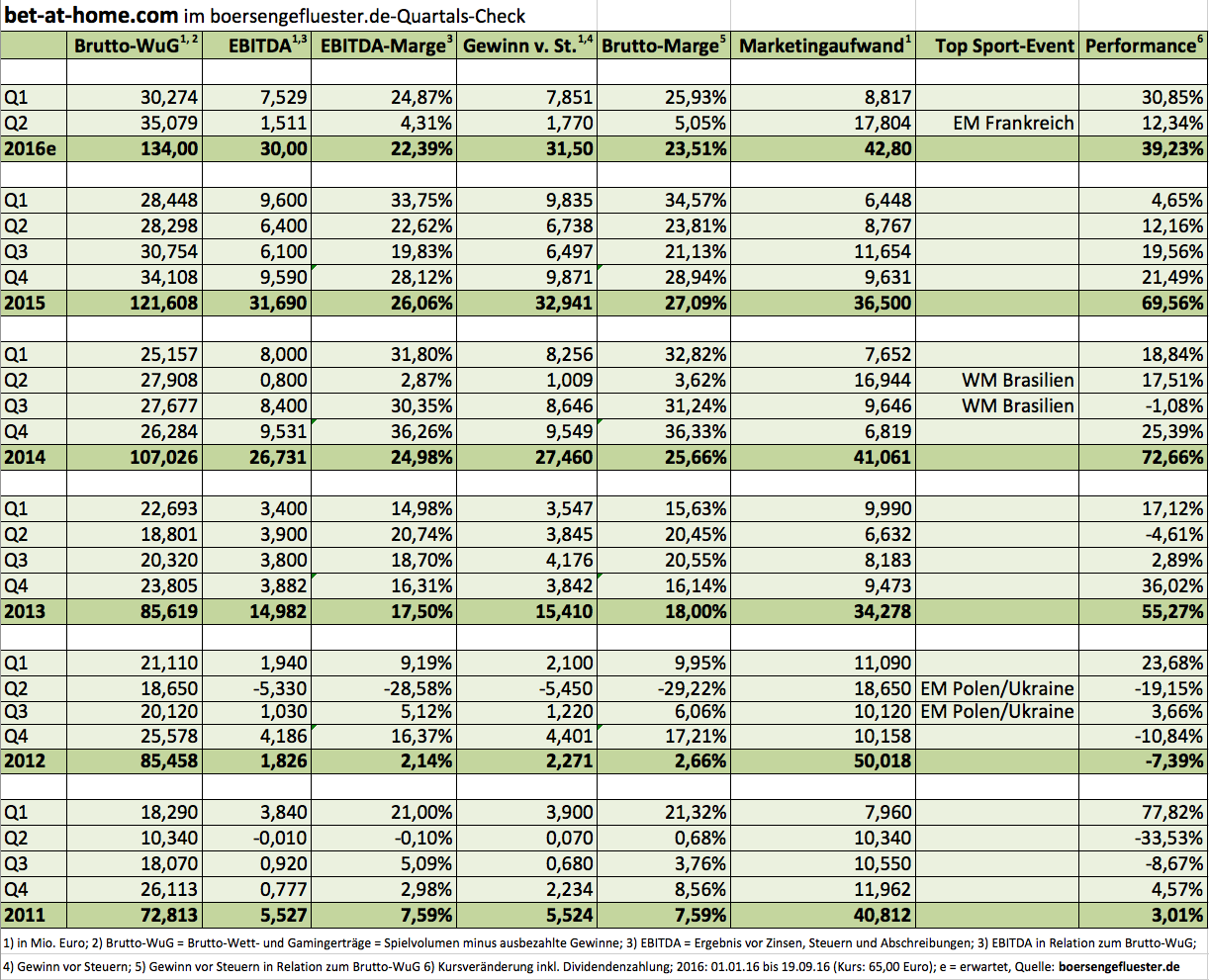

Zur Einordnung: Zur Halbzeit kam der Hertha-Sponsor bei Brutto-Wett- und Gamingerträgen – hierunter versteht man das Spielvolumen abzüglich der ausbezahlten Gewinne – von 65,35 Mio. Euro auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 9,04 Mio. Euro. Die offizielle Messlatte für das Gesamtjahr liegt bei einem EBITDA von rund EUR 30,0 Mio. Euro. Demnach fehlen den Österreichern momentan noch etwa 21 Mio. Euro zum Erreichen des 2016er-EBITDA-Ziels. Wenn alles glatt läuft, sollte bet-at-home.com im dritten Quartal ungefähr die Hälfte dieser Lücke – also mindestens 10 Mio. Euro – geschlossen haben. Das Abschlussquartal läuft dann erfahrungsgemäß noch einen Tick besser, so dass unserer Meinung nach am Jahresende sogar die ambitionierte Konsensschätzung der Analysten von gegenwärtig 32 Mio. Euro für das EBITDA in Reichweite rückt.

[shortcodedisplaychart isin=”DE000A0DNAY5″ ct=”1Y” cwidth=”595″ cheight=”350″]

Parallel mit den erwartet guten Zahlen wird die Aktie von bet-at-home.com dann auch auf den nächsten Sitzungen des Arbeitskreises ein Thema werden. Die formale Berücksichtigung für eine Aufnahme in einen der Auswahlindizes hat das Unternehmen mit dem am 11. August 2016 wirksam gewordenen Wechsel von Entry Standard in den streng regulierten Prime Standard gelegt. „Das Upgrade des Börsensegments ist eine wichtige Botschaft an unsere Investoren und wird das Vertrauen in die Marke zusätzlich stärken“, sagt Finanzvorstand Michael Quatember. Offen war allerdings lange Zeit, ob die Indexhüter bet-at-home.com dem Technologie- oder einem klassischen Sektor zuschlüsseln. Wie zu hören ist, soll diese Entscheidung mittlerweile gefallen sein – und zwar Richtung „Klassisch“. Demnach wäre bet-at-home.com ein Kandidat für den SDAX. Mit dieser Variante fühlt sich Quatember sichtlich wohl, zumal bet-at-home.com in dem 50 Titel umfassenden Small Cap-Index gute Karten hätte, sich dauerhaft zu halten – auch wenn der SDAX quartalsweise überprüft wird. Beim TecDAX sind dagegen nur der März- und der September-Termin „reguläre“ Anpassungstermine. Zudem sind mit Borussia Dortmund, dem Portalanbieter Scout24 und dem Online-Lotto-Spezialisten ZEAL Network gleich drei – zumindest ansatzweise vergleichbare Gesellschaften – im SDAX gelistet. Innerhalb des TecDAX käme maximal Xing als Vergleich in Frage, wobei das schon sehr weit hergeholt ist.

Die eigentliche Peer Group sind natürlich börsennotierte Wettanbieter wie die britische GVC Holdings (zu der auch bwin gehört), Paddy Power Betfair, William Hill, Betsson oder Ladbrokes. Hierzulande kommen nur die MyBet Holding oder pferdewetten.de als Vergleichsmaßstab in Betracht, wenngleich bet-at-home.com längst meilenweit an MyBet vorbeigezogen ist. Abzuwarten bleibt derweil, ob sich der Großaktionär von bet-at-home.com, BetClic Everest, noch von weiteren Stücken trennen wird. Gegenwärtig halten die Franzosen 56,18 Prozent der Anteile. Vor rund einem Jahr waren es noch 67,60 Prozent. Mitte Juni 2016 hatte Betclic Everest angekündigt, (splitbereinigt) bis zu 700.000 bet-at-home-Aktien bei institutionellen Investoren zu platzieren. Pikant: Zumindest nach den offiziellen Stimmrechtsangaben müsste Betclic Everest bereits gut 800.000 Stücke abgebaut haben. Das wiederum würde auch die anhaltende Konsolidierungsphase der Aktie erklären.

Vermutlich wichtiger als die Indexfrage, wird für Investoren allerdings die von CFO Quatember angekündigte schrittweise Rückführung des auf immerhin 55 Mio. Euro angewachsenen Darlehens an BetClic Everest. Schon vor geraumer Zeit hatte bet-at-home.com eine offensive Dividendenstrategie kommuniziert, um so das – von den außenstehenden Investoren häufig als Kritikpunkt angesehene – gewaltige Liquiditätspolster abzubauen. Neben dem Kredit an BetClic stehen schließlich noch liquide Mittel und Wertpapiere von 43,5 Mio. Euro auf der Aktivseite der Bilanz. Demnach sollen die Aktionäre nach der 2017er-HV eine Dividende von 5,00 bis 7,50 Euro pro Anteilschein erhalten, was den Titel auf eine Dividendenrendite zwischen 7,7 und 11,5 Prozent hieven würde. Zur weiteren Einordnung: Die für 2017 avisierte Ausschüttung entspricht einer Summe zwischen 35 und gut 52 Mio. Euro.

Das deckt sich mit den Aussagen, die der Vorstandsvorsitzende von bet-at-home.com, Franz Ömer, kürzlich auf der Kapitalmarktkonferenz von Egbert Prior in Frankfurt-Egelsbach machte: „Ein Cashpolster von mehr als 20 Mio. Euro, reicht für uns sehr gut.“ Fazit: Die kommenden Wochen sollten mit den Q3-Zahlen sowie dem EK-Forum wichtige Impulse für den Aktienkurs liefern. Die nächste Indexsitzung findet derweil am 5. Dezember 2016 statt. Fall es dann noch nichts mit dem SDAX wird, kein Beinbruch: Spätestens zum März-Termin sollte bei bet-at-home.com die Beförderung in die Indexwelt anstehen.

[basicinfoboxsc isin=”DE000A0DNAY5″]

[financialinfobox wkn=”A0DNAY”]