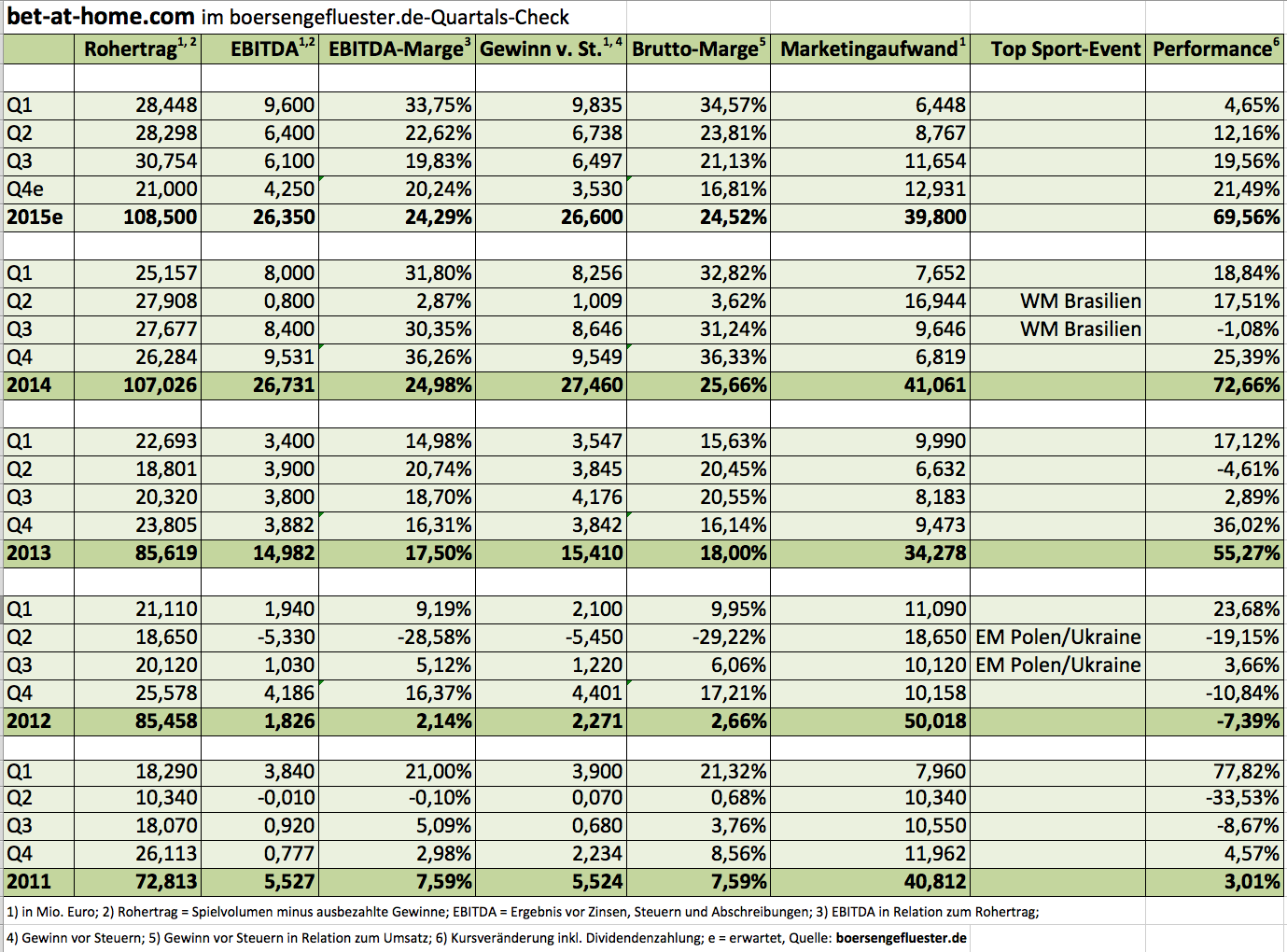

Hat sich verdammt viel getan bei bet-at-home.com in den vergangenen drei Jahren – nicht nur, was den Börsenwert des Online-Wettanbieters betrifft: Dabei ist die Marktkapitalisierung seit Anfang 2013 bis heute von knapp 75 Mio. Euro auf fast 333 Mio. Euro in die Höhe geschossen. Ende Dezember 2015 kostete die Aktie auf Xetra exakt 100 Euro, soviel wie nie zuvor. Gleichzeitig haben die Linzer mit AG-Sitz in Düsseldorf die Zahl der Kunden um rund eine Million auf mittlerweile mehr als 4,2 Millionen User gesteigert. In dieser Zeit hat sich der Mitarbeiterstamm von bet-at-home.com von 216 auf 259 vergrößert. „Unser Geschäft ist mittlerweile so skalierbar wie nie zuvor“, sagt Investor-Relations-Chef Klaus Fahrnberger beim Besuch mit Finanzvorstand Michael Quatember in den Frankfurter Redaktionsräumen von boersengefluester.de. Anfang März wird die Gesellschaft die Vorabzahlen für 2015 vorlegen. Die offizielle Messlatte liegt bei einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von mehr als 25 Mio. Euro – nach 26,7 Mio. Euro im WM-Jahr 2014. „Diese Prognose werden wir auch erfüllen“, bestätigt CFO Quatember. Um für eine positive Überraschung zu sorgen, sollte das EBITDA jedoch annähernd in den Bereich um 27 Mio. Euro vorstoßen. In etwa dieser Größenordnung bewegen zurzeit nämlich die Schätzungen der Analysten, wobei die Spanne von 26,2 bis 27,4 Mio. Euro reicht.

Spannung verspricht aber auch der Dividendenvorschlag für 2015. In den vergangenen vier Jahren schwankte die Dividendenrendite am Tag der Hauptversammlung zwischen 1,6 und 2,3 Prozent. Im Mittel ergab sich eine Rendite von etwa 1,9 Prozent. Um auch auf dem gegenwärtig fast dreistelligen Kursniveau eine ähnliche Verzinsung zu bieten, müsste bet-at-home.com die Dividende von zuletzt 1,20 Euro auf immerhin 1,80 Euro je Anteilschein erhöhen. Noch gibt es zwar keine entsprechende Empfehlung von Vorstand und Aufsichtsrat. Doch boersengefluester.de kann sich gut vorstellen, dass bet-at-home.com für 2015 eine spürbar höhere Dividende als die gegenwärtig erwarteten 1,50 Euro pro Aktie auskehren wird. Finanziell wäre das kein Problem. Die wenigsten Small Caps auf dem heimischen Kurszettel sind derart üppig mit Liquidität ausgestattet wie die Österreicher. Inklusive des Darlehens von 55 Mio. Euro an den französischen Großaktionär Betclic Everest, kommt die Gesellschaft per Ende Q3 2015 auf eine Nettofinanzposition von etwa 98 Mio. Euro. Das sind fast 27 Euro pro Anteilschein. Klar, dass es immer wieder Gerüchte um eine mögliche Sonderausschüttung gibt. Laut Finanzchef Quatember ist derzeit aber nichts geplant in diese Richtung. Auch wird es zur Hauptversammlung am 18. Mai 2016 in Frankfurt keinen Aktiensplit geben, um den Titel optisch leichter zu machen. Nun: Die Börsianer haben ohnehin kein Problem mit dem absoluten Kursniveau. Außerdem zeigen Titel wie Grenkeleasing, Rational, Sartorius oder Zooplus, dass auch Kurse deutlich jenseits von 100 Euro kein Hemmnis für Anleger sind.

[shortcodedisplaychart isin=”DE000A0DNAY5″ ct=”1Y” cwidth=”595″ cheight=”350″]

Ein wichtigeres Signal für institutionelle Investoren sind da schon die Vorbereitungen für den Wechsel vom schwach regulierten Entry Standard ist das oberste Börsensegment Prime Standard. „Wir streben den Segmentwechsel für 2016 an“, sagt Quatember. Boersengefluester.de geht davon aus, dass das Upgrade im zweiten Halbjahr 2016 wirksam wird. Zuvor muss noch ein umfangreicher Prospekt bei der Finanzaufsicht eingereicht werden. Gleichzeitig steht 2016 für bet-at-home.com ganz im Zeichen der Fußball-EM vom 10. Juni bis 10. Juli 2016 in Frankreich. Genaue Angaben zum Werbeaufwand für das laufende Jahr sind noch nicht publiziert. Quatember geht jedoch davon aus, dass eine „leichte Erhöhung“ gegenüber dem 2015er-Budget ausreichen wird, um die gewünschte Werbepower zu entfalten. Für das vergangene Jahr lagen die Marketingplanungen bei etwa 40 Mio. Euro. Demnach könnten 2016 zwischen 44 und 45 Mio. Euro in die Werbung fließen. Ein Großteil der Aufwendungen dürfte dabei ins zweite Quartal fallen, genau wie bei der jüngsten WM in Brasilien. Einen Glücksgriff hat bet-at-home.com derweil mit dem Trikotsponsoring bei Hertha BSC Berlin gemacht. Wohl niemand hätte bei Vertragsunterzeichnung im August 2015 gedacht, dass die Hertha derzeit so weit vorn in der Liga kickt. Der vor gut zwei Jahren vorzeitig verlängerte Sponsorvertrag mit dem FC Schalke 04 hat momentan noch eine Laufzeit bis 30. Juni 2016. „Wir sind mit Schalke in guten Gesprächen“, verrät Quatember – ohne sich jedoch in die Karten schauen zu lassen. Letztlich stehen die Chancen auf eine Verlängerung für uns bei 50:50. Deutlich höher stufen wir da schon die Wahrscheinlichkeit ein, dass die Notiz von bet-at-home.com bald endlich die Marke von 100 Euro signifikant knackt und den Aufwärtstrend weiter fortsetzt. Der Blick geht also nach oben. Dabei ist ohnehin bemerkenswert, wie wenig die allgemein doch so hektische Börsenphase dem Titel bislang anhaben konnte.

[basicinfoboxsc isin=”DE000A0DNAY5″]

[financialinfobox wkn=”A0DNAY”]

Foto: bet-at-home.com AG