Um alte Vorurteile möglichst schnell aus den Köpfen der Investoren zu kriegen, platziert Berentzen-Vorstandschef Frank Schübel auf der Small Cap-Konferenz der DVFA zwei zentrale Aussagen gleich an den Anfang seiner Präsentation: „Wir sind kein Sanierungsfall, sondern ein gesundes Getränkeunternehmen. Apfelkorn trägt gerade einmal drei Prozent zum Umsatz bei.” Und beim Blick auf den Chart erinnert auch nichts mehr an die frühere Tristesse. In den vergangenen fünf Monaten hat der Small Cap mal eben um 100 Prozent an Wert gewonnen und erstmals seit 1999 wieder die Marke von 8 Euro übersprungen. Allein an der für Ende September 2015 geplanten Umwandlung der Vorzugsaktien in dann ebenfalls börsennotierte Stämme kann das nicht liegen – auch wenn die Ankündigung so etwas wie die Initialzündung für das Kursfeuerwerk war. Richtig ist: Nach den vielen Umstrukturierungen der Vergangenheit und zu ambitionierten Plänen für die Auslandsexpansion, scheint Berentzen nun die richtige Mischung aus Wachstum und Effizienzsteigerung gefunden zu haben.

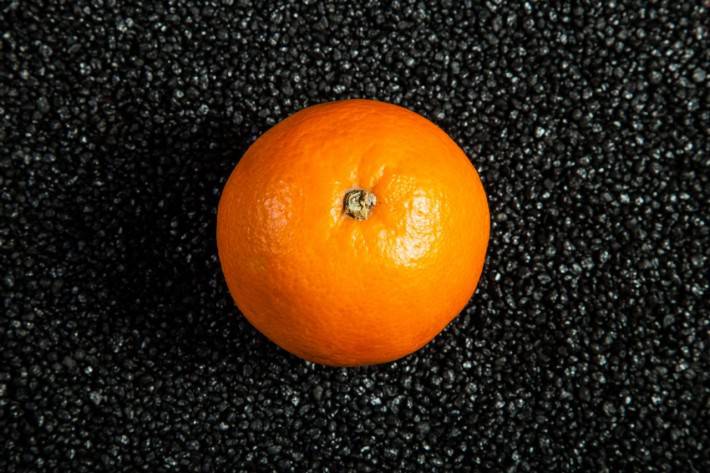

Der wohl interessanteste Teil der neuen Investmentstory von Berentzen ist die vor einem Jahr übernommene TMP Technic-Marketing-Products aus Linz in Österreich. Die Gesellschaft stellt unter dem Namen Citrocasa Saftpressen für Gastronomie und Handel her. Das klingt zunächst einmal gar nicht so aufregend, doch das Wachstum ist rasant, zumal spezielle PET-Leerflaschen sowie besonders safthaltige frische Orangen ebenfalls zum Programm gehören. „Die Orangen sind der Umsatzturbo”, sagt Schübel. Aber auch die Flaschen verkauft das Unternehmen mit einer ausgezeichneten Marge. Der Verkaufspreis für eine Saftpresse liegt im Schnitt bei etwa 6.000 Euro. Nach acht bis zehn Monaten hat sich die Investition in der Regel amortisiert. Im ersten Halbjahr 2015 stieg die Zahl der verkauften Maschinen um mehr als ein Viertel. Die Analysten von Hauck & Aufhäuser halten es für möglich, dass im Jahr 2017 mehr als 2.700 Citrocasa-Saftpressen verkauft werden, zumal demnächst eine kleinere Maschine die Angebotspalette erweitern soll. 2014 lag der Absatz bei rund 1.600 Pressen.

[shortcodedisplaychart isin=”DE0005201602″ ct=”1Y” cwidth=”595″ cheight=”350″]

Völlig ungewohnt für Berentzen-Verhältnisse ist außerdem, dass die Gesellschaft im ersten Halbjahr 2015 ein positives Ergebnis vor Zinsen und Steuern (EBIT) von 2,5 Mio. Euro erzielt hat – quasi ohne positive Sondereffekte. Hauck & Aufhäuser erwartet, dass das Betriebsergebnis bis zum Jahresende auf 8,2 Mio. Euro klettern könnte. Dem steht – unter der Annahme, dass Stämme und Vorzüge gegenwärtig den selben Preis hätten – eine Marktkapitalisierung von gut 77 Mio. Euro entgegen. Eine moderate Bewertung, die trotz der super Performance noch immer Raum nach oben lässt. Ebenfalls interessant: Die ganz überwiegend aus der Ende 2012 emittierten Anleihe stammenden Finanzverbindlichkeiten und die liquiden Mittel von knapp 54 Mio. Euro neutralisieren sich weitgehend, so dass sich der Unternehmenswert auch unter Beachtung der Finanzierungsseite nicht wesentlich verändert. Großaktionär bei Berentzen ist seit vielen Jahren die Beteiligungsgesellschaft Aurelius. Gerüchte, wonach die Gleichschaltung von Stämmen und Vorzügen die Vorboten eines Ausstiegs der Münchner sind, halten sich hartnäckig. Konkrete Anzeichen für einen Exit gibt es freilich nicht. Ins operative Geschäft mischt sich Aurelius – abgesehen vom Einfluss über den Aufsichtsrat – dem Vernehmen nach ohnehin nicht ein. „Der Haupaktionär ist sehr entspannt momentan”, sagt Berentzen-CEO Schübel. Nicht ganz auszuschließen ist allerdings auch, dass mit der Aktienumwandlung die Weichen für Kapitalmaßnahmen gestellt werden. Zumindest mit Blick auf den Kurs scheint der Zeitpunkt günstig. Und die im Oktober 2017 auslaufende 6,5-Prozent-Anleihe im Volumen von 50 Mio. Euro wird Berentzen so mit Sicherheit auch nicht wieder auflegen. Realistischer scheint ein neuer Bond im Volumen von 20 bis 25 Mio. Euro. Fazit: Berentzen liefert momentan eine knackige Aktienstory, die in dieser Form noch längst nicht bei allen Investoren angekommen ist. Hauck & Aufhäuser nennt ein Kursziel von 12 Euro als fairen Wert.

[basicinfoboxsc isin=”DE0005201602″]

[financialinfobox wkn=”520160″]

Foto: Splitshire.com