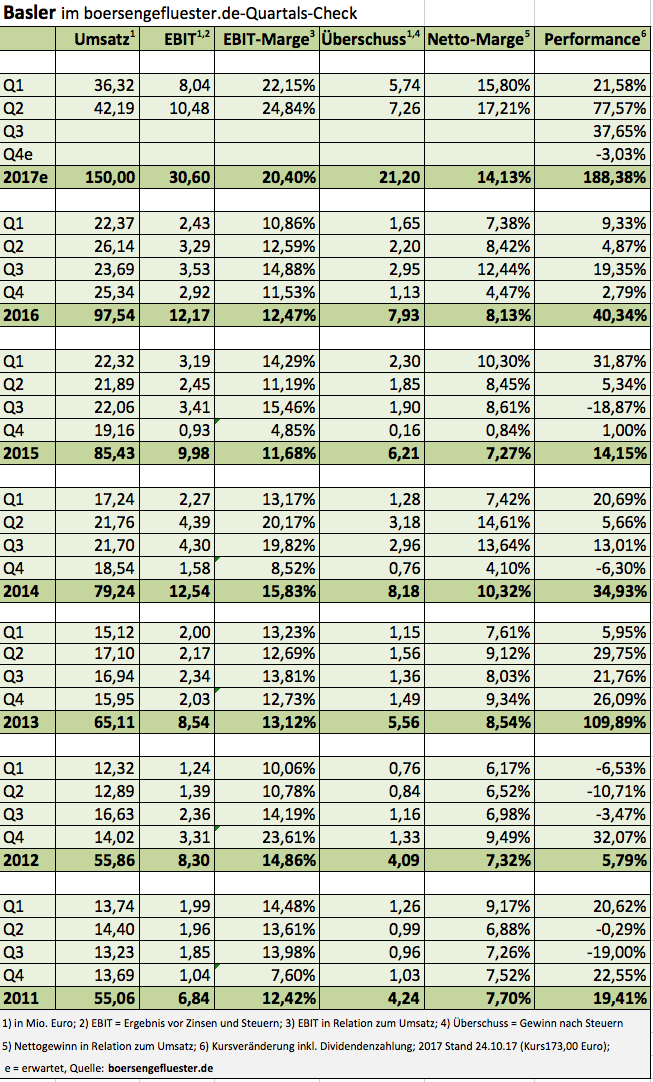

Normalerweise ist eine Anhebung der Gewinnprognose eine durchweg gute Sache für den Aktienkurs – die Erwartungshaltung der Anleger und die Bewertung des Unternehmens einmal ausgeklammert. Bei Basler ist die Ausgangslage allerdings ein wenig vielschichtiger. Zwar ist boersengefluester.de nicht sonderlich überrascht, dass der Industriekamerahersteller seine Vorschau für 2017 kurz vor Veröffentlichung der Neun-Monats-Zahlen am 8. November noch einmal leicht nach oben korrigiert. Doch mit der Begründung hätten wir nicht gerechnet. So liegt das hohe Margenniveau zum Teil auch daran, dass die Gesellschaft aus Ahrensburg bei der Ausweitung der Mitarbeiterzahlen an das massiv erhöhte Geschäftsvolumen nicht so schnell vorankommt, wie gedacht. Kurzfristig mag das gut für die Rendite sein, mittelfristig geht das natürlich nicht gut – zumindest, wenn es bei Basler auch weiterhin so brummt. Konkret heißt das zunächst einmal, dass Basler für 2017 nun mit Erlösen von 145 bis 150 Mio. Euro rechnet – statt zuletzt 140 bis 150 Mio. Euro. Zu berücksichtigen ist allerdings, dass die Erwartungshaltung der Investoren ohnehin bei etwas mehr als 150 Mio. Euro gelegen hat.

[shortcodedisplaychart isin=”DE0005102008″ ct=”1Y” cwidth=”595″ cheight=”350″]

Insofern ist zumindest dieser Punkt kein Grund zum Abheben. Bemerkenswerter ist schon eher, dass CEO Dietmar Ley die korrespondierende Marge vor Steuern nun auf eine Spanne von 19 bis 20 Prozent eingrenzt. Bislang erstreckte sich die Bandbreite auf 15 bis 18 Prozent. Demnach könnte Basler im laufenden Jahr auf einen Überschuss von etwas mehr als 21 Mio. Euro zusteuern, was sich wiederum mit den bisherigen Schätzungen der Analysten deckt. Die große Frage bleibt, ob die im Prime Standard gelistete Gesellschaft nach einem Ausnahmejahr wie 2017 auch nachhaltig auf den neuen Rekordhöhen wirtschaften kann. Im Grunde stehen die Zeichen aber auf etwas mehr Normalität: „Gegenüber den ersten zwei Quartalen des Jahres hat sich der Auftragseingang im dritten Quartal 2017 wie erwartet deutlich abgeschwächt. Die Lieferzeiten wurden auf den gewohnten Standard zurückgeführt und Vorzieheffekte im Bestellverhalten der Kunden haben sich korrigiert“, heißt es offiziell. Gemessen daran halten wir auch den aktuellen Aktienkurs von 173 Euro – er steht für eine Marktkapitalisierung von gut 605 Mio. Euro – weiterhin für zu hoch.

[basicinfoboxsc isin=”DE0005102008″]

[financialinfobox wkn=”510200″]

Foto: Pixabay