[sws_green_box box_size=”640″]An dieser Stelle kommentieren wir aktuelle Firmenmeldungen und weisen auf interessante Kursentwicklungen, Gerüchte oder Daten für den Gesamtmarkt hin. Dazu gibt es Tipps von Analysten zu Aktien aus dem Small-Cap-Sektor.[/sws_green_box]

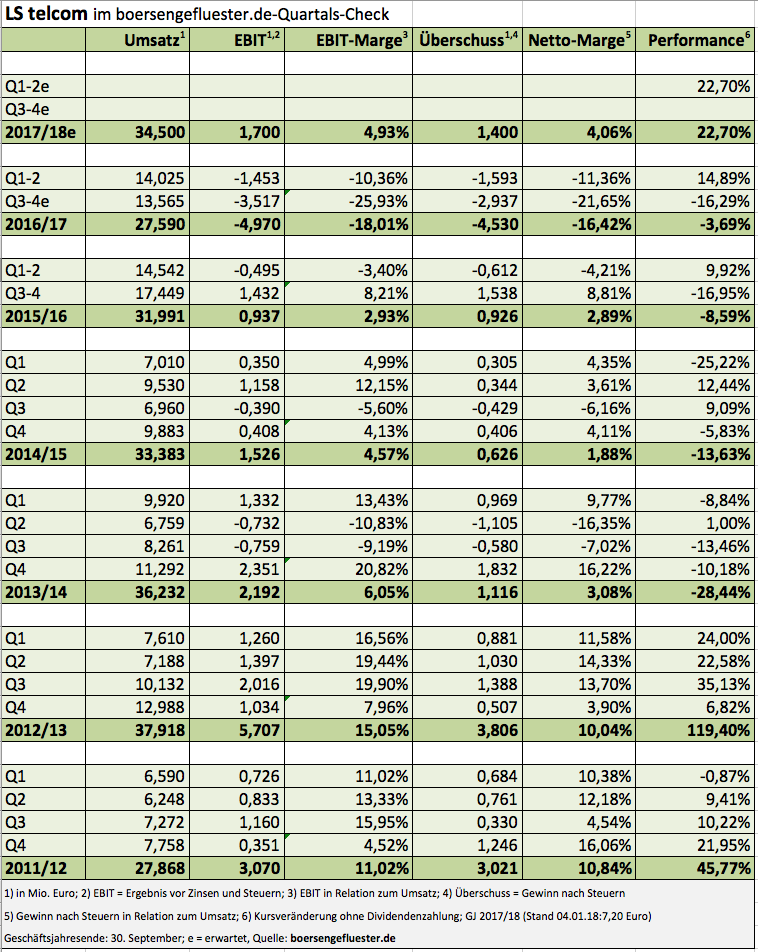

Grund zur Freude hatten die Aktionäre von LS telcom in den vergangenen vier Jahren wahrlich nicht. Von mehr als 11 Euro crashte die Notiz des Spezialisten für eine effiziente Nutzung des Funkfrequenzspektrums Ende November 2017 bis dicht an die Marke von 5 Euro. Seit der Veröffentlichung des einmal mehr enttäuschenden Zahlenwerks für das Geschäftsjahr 2016/17 (30. September) fängt sich der Kurs jedoch und entwickelt sogar eine deutliche Aufwärtsdynamik. Hauptgrund: Trotz der wenig prickelnden Ergebnisse für das abgelaufene Jahr, zeigt sich das Vorstandsteam im kürzlich vorgelegten Geschäftsbericht vergleichsweise zuversichtlich, ohne sich jedoch zu weit aus dem Fenster zu lehnen: „Wir sind zwar nach allem, was sich derzeit abzeichnet, sehr sicher, stattliche Erfolge in naher Zukunft zu verbuchen, können jedoch nach all der erfahrenen Unsicherheit der letzten Jahre, was die Verlässlichkeit von Vergabeverfahren auf der Zeitschiene anbelangt, das weiterhin bestehende Marktrisiko nicht kleinreden“, heißt es offiziell. Demnach stellt die Gesellschaft für 2017/18 Erlöse von mehr als 34 Mio. Euro sowie ein Ergebnis vor Zinsen und Steuern (EBIT) von mindestens 1 Mio. Euro in Aussicht. Das zuletzt initiierte Kostensenkungsprogramm soll derweil ab 2018/19 seine volle Wirkung entfalten und für jährliche Einsparungen von rund 1 Mio. Euro sorgen. Fürchterlich profitabel ist LS telcom damit noch nicht, aber die Richtung stimmt zumindest. Immerhin zeigte die Gesellschaft vor fünf/sechs Jahren noch zweistellige EBIT-Margen und galt als piekfeiner Spezialwert mit erstklassiger Bilanzqualität. Gegenwärtig beträgt die Marktkapitalisierung 34,4 Mio. Euro, wovon gut 59 Prozent den beiden Firmengründern zuzurechnen sind. Der Streubesitz beläuft sich auf 40,46 Prozent. Womöglich besitzt die im General Standard gelistete Aktie ja sogar einen Schuss Übernahmefantasie. Wir bleiben daher bei unserer Halten-Einschätzung.

[shortcodedisplaychart isin=”DE0005754402″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE0005754402″]

[financialinfobox wkn=”575440″]

Kaum etwas übriggeblieben ist von der Begeisterung der Anleger zum Börsenstart der Voltabox-Aktie. Zwar notiert der Anteilschein des Batterieherstellers mit 26,60 Euro mittlerweile wieder über dem Ausgabepreis von 24 Euro. Von dem wenige Tage nach der Emission am 13. Oktober 2017 erreichten All-Time-High von 33,70 Euro, ist der Titel aber noch immer mehr als 20 Prozent entfernt. Dabei hat die mehrheitlich zu dem Automobilzulieferer Paragon gehörende Gesellschaft nicht einmal schlechte Nachrichten vorgelegt. Im Gegenteil: Voltabox meldete die – für Neuemissionen häufig obligatorischen – Großaufträge, um einen positiven Newsflow zu demonstrieren. Letztlich ist es damit wohl in erster Linie eine Bewertungsfrage, die die Richtung vorgibt. So kommt Voltabox beim jetzigen Kurs auf eine Marktkapitalisierung von 421 Mio. Euro – in der Spitze waren es sogar 533 Mio. Euro. Dabei wird das Unternehmen aus Delbrück für 2017 wohl „nur“ auf Erlöse von gut 25 Mio. Euro sowie ein leicht positives Ergebnis vor Zinsen und Steuern kommen. Daher müssen Investoren den Blick auf 2018 und 2019 werfen. So halten es die Analysten von Hauck & Aufhäuser für möglich, dass Voltabox bereits 2019 ein EBIT von 11,6 Mio. Euro erzielen könnte. Sportlich bewertet wäre der Titel dann freilich immer noch, so dass boersengefluester.de die Voltabox-Aktie derzeit nur als Halten-Position ansieht und nicht zu Neuengagements rät, auch wenn sich derzeit eine deutliche Gegenbewegung nach oben abzeichnet. Dabei gehen wir davon aus, dass der „Bewertungsbonus“ für das Thema Elektromobilität in den kommenden Jahren komplett verschwinden wird, weil nahezu alle Autozulieferer ihre Aktivitäten auf die neuen Trends ausrichten. Für Voltabox spricht derweil, dass die Gesellschaft im Wesentlichen bereits existente Spezialapplikationen wie Gabelstapler, Bergbaufahrzeuge, Trolleybusse oder auch Starterbatterien für Motorräder adressiert – also nicht schwerpunktmäßig auf neue Märkte setzt, die am Ende volumenmäßig vielleicht doch nicht funktionieren. Anleger, die gewissermaßen mit Puffer auf Voltabox setzen wollen, sollten einen Blick auf die Paragon-Aktie werfen.

[shortcodedisplaychart isin=”DE000A2E4LE9″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE000A2E4LE9″]

[financialinfobox wkn=”A2E4LE”]

Für die Aktionäre des Entsorgungsdienstleisters Alba war der Börsengang des Recyclingspezialisten Befesa ein Segen. Immerhin hat die Notiz der, früher einmal als Interseroh firmierenden, Gesellschaft seit dem Befesa-IPO am 3. November 2017 um 13 Prozent an Wert zugelegt und notiert mit 75,50 Euro auf All-Time-High. Zum Vergleich: Die Befesa-Aktie kam zu 28 Euro aufs Parkett und kostete in der Spitze zuletzt 42,90 Euro – was einem Plus von sogar 53 Prozent entspricht. Direkt vergleichbar sind beide Unternehmen freilich nicht, schon allein wegen der unterschiedlichen Aktionärsstruktur. Bei Alba gibt es seit 2011 einen Beherrschungsvertrag mit der ALBA Group plc & Co. KG, der eine Garantiedividende von 3,25 Euro je Aktie vorsieht, was beim gegenwärtigen Kurs einer Rendite von 4,3 Prozent gleichkommt. Nur 6,75 Prozent der Aktien befinden sich im Streubesitz. Befesa ist eine deutsch-spanische Kombination mit einer Verästelung zu der frühen Metallgesellschaft-Tochter B.U.S. – der Fokus liegt auf dem Recycling industrieller Reststoffe aus dem Stahlsektor sowie Entsorgungsdiensten für Aluminium und Salzschlacken. Die Alba-Gruppe ist da ganz ähnlich aktiv und zählt ebenfalls Stahlwerke, Metallhütten und Gießereien zu ihren Kunden. Gemessen am Börsenwert ist Befesa mit knapp 1,44 Mrd. Euro allerdings ungefähr doppelt so groß wie die Alba SE. Für boersengefluester.de bieten derzeit beide Titel interessante Investmentstorys, wobei ein Engagement in der lange Zeit vernachlässigten Alba-Aktie nur etwas für Spezialwertekenner ist – schon allein wegen der geringen Handelsumsätze.

[shortcodedisplaychart isin=”DE0006209901″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE0006209901″]

[shortcodedisplaychart isin=”LU1704650164″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”LU1704650164″]