[sws_green_box box_size=”640″]An dieser Stelle kommentieren wir aktuelle Firmenmeldungen und weisen auf interessante Kursentwicklungen, Gerüchte oder Daten für den Gesamtmarkt hin. Dazu gibt es Tipps von Analysten zu Aktien aus dem Small-Cap-Sektor.[/sws_green_box]

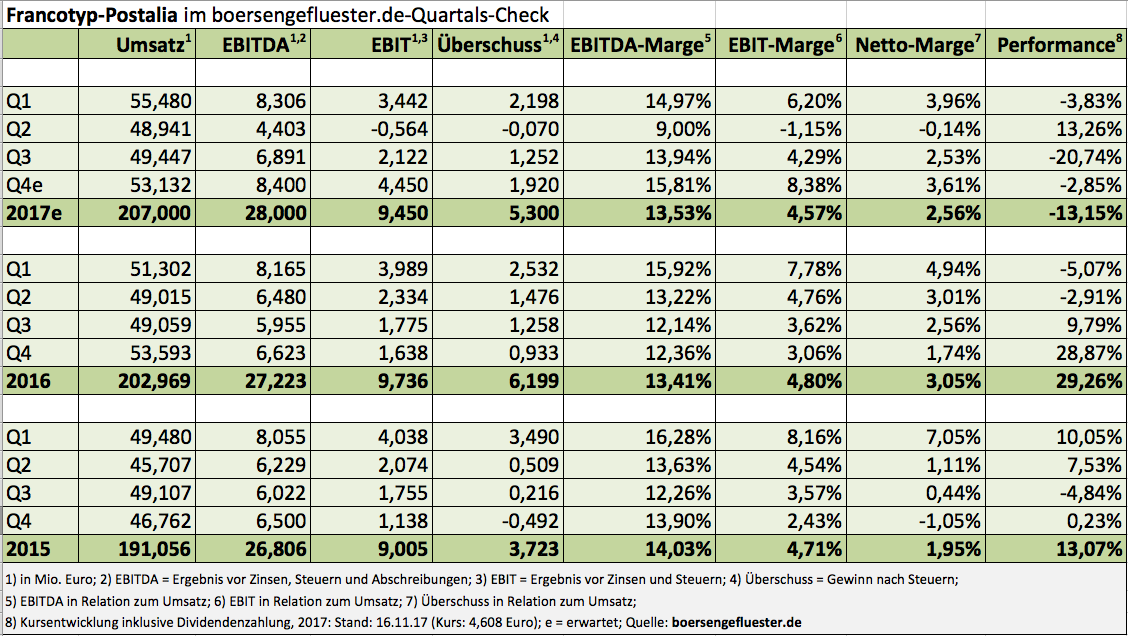

Die gute Nachricht im neuesten Zwischenbericht von Francotyp-Postalia: Der Hersteller von Frankier- und Kuvertiermaschinen bleibt bei seiner Prognose und geht für 2017 weiterhin von leicht steigendenden Erlösen und einem leicht verbesserten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBIDA) aus. Nach den doch ziemlich enttäuschenden Zahlen zum Halbjahr (siehe dazu den Beitrag von boersengefluester.de HIER) hätte es uns im Prinzip nicht gewundert, wenn CEO Rüdiger Andreas Günther die Ziele hätte tiefer hängen müssen. Trotzdem: An der Börse hat die Aktie ihren Zauber vom Jahresanfang längst verloren. Irgendwie beschleicht einen das mulmige Gefühl, dass die forschen Langfristprognosen des Managements mit der Ist-Situation womöglich doch nicht in Einklang zu bringen sind. Beim Umsatz tritt Francotyp-Postalia auf der Stelle und auch margenmäßig sind kaum Fortschritte zu erkennen – selbst wenn es zu berücksichtigen gilt, dass die Berliner momentan erhebliche Belastungen aus dem Effizienzsteigerungsprogramm zu schultern haben. Bis zu einem „dynamischen Wachstumsunternehmen“, zu dem sich Francotyp-Postalia entwickeln will, ist es jedenfalls noch ein gutes Stück Wegstrecke. Dabei muss Vorstandschef Günther im kommenden Jahr definitiv liefern, um nicht noch zusätzliches Vertrauen bei den Investoren zu verspielen. „2018 wird das Jahr der Umsetzung. Wir verlieren keine Zeit. Unsere mittel- und langfristigen Ziele haben wir dabei klar im Fokus“ sagt Günther. Demnach soll die EBITDA-Marge bis 2020 von derzeit 13 auf 17 Prozent klettern – bei einem Umsatz von 250 Mio. Euro. Bewertungstechnisch sieht das Unternehmen beim gegenwärtigen Börsenwert von 75 Mio. Euro damit durchaus interessant aus. Wer den Titel noch im Depot hat, sollte daher durchhalten. Für größere Neuengagements sehen wir zum jetzigen Zeitpunkt allerdings keinen Grund.

[shortcodedisplaychart isin=”DE000FPH9000″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE000FPH9000″]

[financialinfobox wkn=”FPH900″]

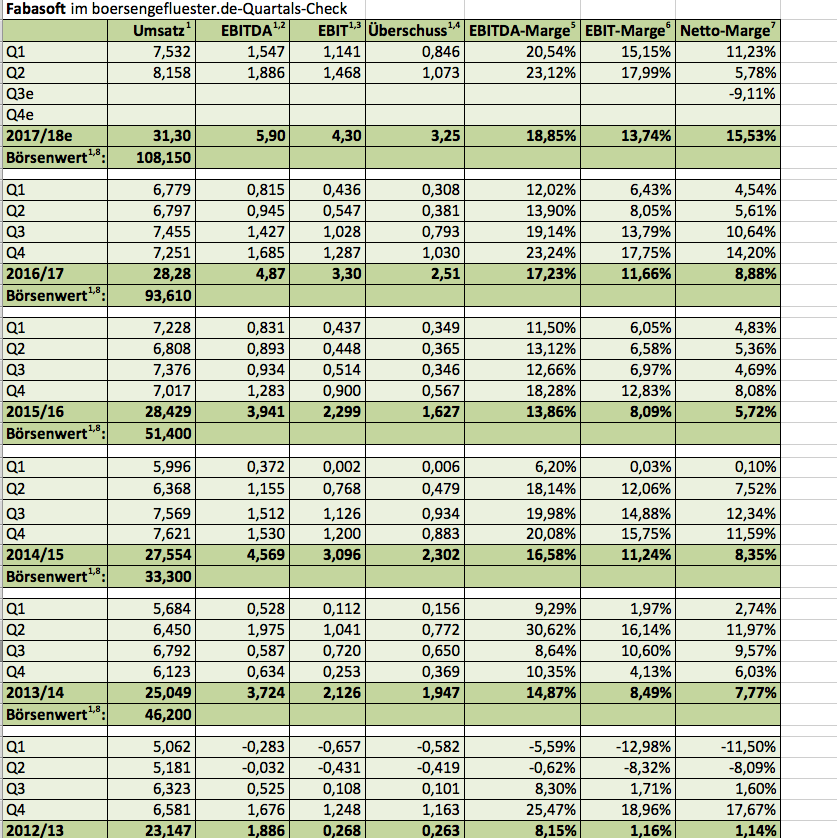

Ein schlechtes Timing hatten wir zuletzt mit unserer Berichterstattung (HIER) zur Aktie von Fabasoft – immerhin erwischten wir den Softwaretitel Mitte Oktober auf einem Zwischenhoch bei rund 12 Euro. Mittlerweile gibt es das Papier mit einem Discount von 20 Prozent – also für 10 Euro. Dabei hat sich die Investmentstory des Unternehmens aus Linz nicht verschlechtert. Im Gegenteil: Die jetzt vorgelegten Zahlen für das zweite Quartal des Geschäftsjahrs 2017/18 (31. März) sehen richtig gut aus. Immerhin erreichte die EBIT-Marge mit knapp 18 Prozent ein Niveau wie zuletzt fast im Abschlussviertel des Geschäftsjahrs 2012/13. Insgesamt steht zum Halbjahr nun ein Erlösplus von knapp 15,6 Prozent auf 15,69 Mio. Euro sowie ein Ergebnis vor Zinsen und Steuern (EBIT) von 2,61 Mio. Euro zu Buche – nach 983.000 Euro in der entsprechenden Vorjahresperiode. Das Ergebnis je Aktie kam von 0,06 auf 0,18 Euro voran. Eine konkrete Prognose für das Gesamtjahr verkneift sich der Vorstand einmal mehr. Mit dem Fokus auf Cloud-Services und Dokumenten-Management, wobei wichtige Kunden aus dem behördlichen Sektor kommen, liegt Fabasoft jedoch gut im Rennen. Zudem haben die Österreicher mit der Wissensmanagement-Software Mindbreeze InSpire einen echten Hoffnungsträger. Boersengefluester.de bleibt bei der Halten-Einschätzung für die Fabasoft-Aktie. Die Bewertung ist freilich immer noch vergleichsweise hoch, allerdings verfügt das Unternehmen über eine kerngesunde Bilanz. Zudem könnten die kommenden Wochen ohnehin interessant werden. Dem Vernehmen nach überlegt Fabasoft, “geeignete Kapitalmaßnahmen zu initiieren, um erfolgversprechende Expansions- und Wachstumsoptionen wahrzunehmen”. “Dabei soll auch die Erhöhung der Handelsliquidität der Fabasoft Aktie als Ziel adressiert werden”, wie es offiziell heißt. Derzeit befinden sich nur 30,6 Prozent im Streubesitz. Der Rest ist im Wesentlichen der Fallmann & Bauernfeind Privatstiftung zuzurechnen, hinter der sich die beiden Vorstände und Firmengründer verbergen. Gut möglich also, dass es eine Kapitalerhöhung geben wird, bei der die Gründer nicht mitziehend werden. Darüber könnte es sogar noch zu einer Umplatzierung kommen. Für die Fabsoft-Aktie kann das langfristig gesehen eigentlich nur gut sein.

[shortcodedisplaychart isin=”AT0000785407″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”AT0000785407″]

[financialinfobox wkn=”922985″]