[sws_green_box box_size=”640″]An dieser Stelle kommentieren wir aktuelle Firmenmeldungen und weisen auf interessante Kursentwicklungen, Gerüchte oder Daten für den Gesamtmarkt hin. Dazu gibt es Tipps von Analysten zu Aktien aus dem Small-Cap-Sektor.[/sws_green_box]

Mit Kursen von um die 100 Euro gehört die Aktie von flatexDEGIRO zu den optisch teuersten Werten aus dem SDAX. Um die Attraktivität des Titels aus Kapitalmarktsicht weiter zu erhöhen, plant der Discountbroker nun einen Aktiensplit im Verhältnis 4:1. Das geht aus der jetzt veröffentlichten Einladung zur Hauptversammlung am 29. Juni 2021 hervor. „Durch den optisch niedrigeren Kurs der Aktie wird eine Erhöhung der Liquidität in der Aktie erwartet. Dies wird für die vom Vorstand für 2021 angestrebte Aufnahme in den MDAX als positiv erachtet“, heißt es im Einladungstext. Konkret würde sich der Aktienkurs im Zuge der Maßnahme auf etwa 25 Euro vierteln, im Gegenzug hätten Anleger aber auch die Vierfache Menge an Aktien im Depot. An der Vermögenssituation oder den Kennzahlen der flatexDEGIRO-Aktie ändert sich durch den Split zwar nichts. Erfahrungsgemäß wirkt sich der psychologische Effekte eines niedrigeren Aktienkurses aber meist dennoch positiv aus. Gut möglich also, dass die Notiz des SDAX-Unternehmens neuen Schwung bekommt. Dies gilt umso mehr, wenn man sich die astronomische Bewertung des Neo-Brokers TradeRepublic von 4,3 Mrd. Euro im Zuge der jüngsten Finanzierungsrunde vor Augen führt. Zum Vergleich: Die deutlich größere flatexDEGIRO bringt zurzeit 2,62 Mrd. Euro auf die Waagschale. Vor diesem Hintergrund ist auch die jetzt aktualisierte Fünf-Jahres-Planung von flatexDEGIRO zu sehen. So peilt der Vorstand an, bis 2026 sieben bis acht Millionen Brokerage-Kunden zu betreuen und dabei jährlich zwischen 250 und 350 Millionen Transaktionen abzuwickeln. Die bisherige Vision 2020 ging von mehr als drei Millionen Kunden und über 100 Millionen Trades pro Jahr aus. „Wir erleben eine neue Phase des Hyperwachstums im Online-Brokerage“, sagt CEO Frank Niehage. „Die aktuell massiven Kapitalzuflüsse in die Brokerage-Industrie bestätigen nicht nur unsere Einschätzung der hohen langfristigen Attraktivität der Branche, sondern sie werden allgemein den Bekanntheitsgrad von Online-Brokerage erhöhen. Dies treibt unser organisches Wachstum voran.“ Viel Potenzial also für die flatexDEGIRO-Aktie. Noch ein Tipp: Die komplette Split-Übersicht von boersengefluester.de finden Sie HIER. (Text aktualisiert am 25.05.2021)

[shortcodedisplaychart isin=”DE000FTG1111″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE000FTG1111″]

[financialinfobox wkn=”FTG111″]

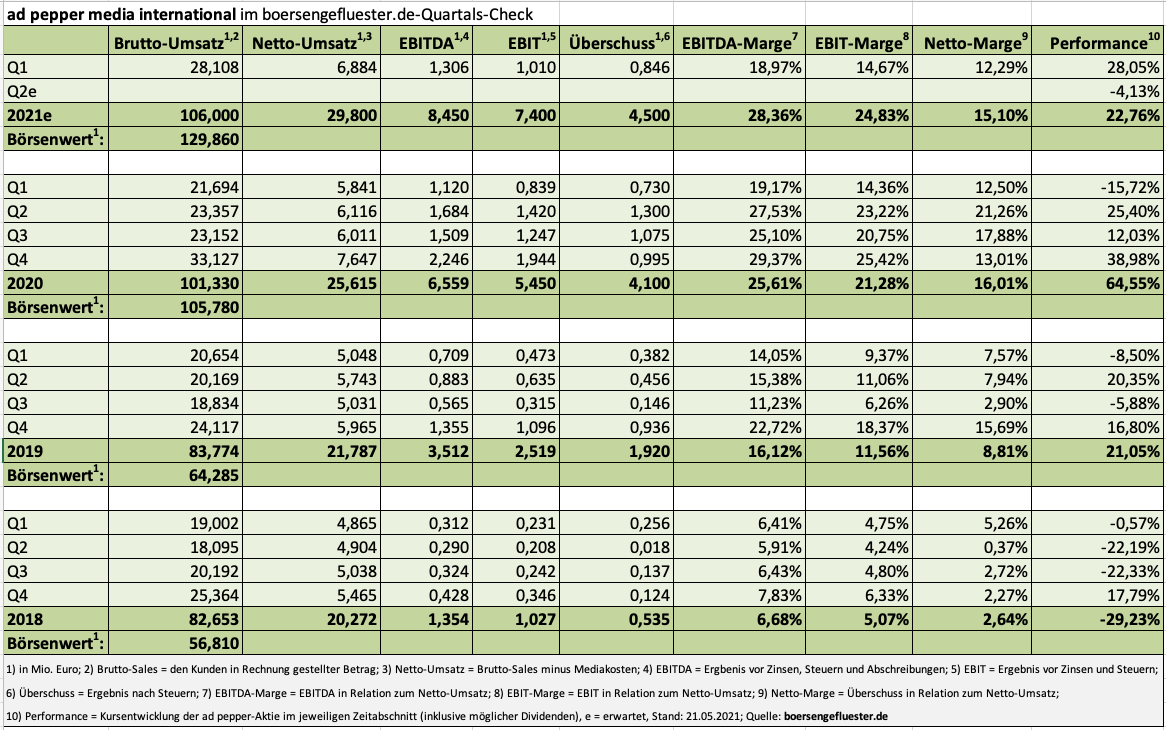

Über die Eckdaten zum Geschäftsverlauf im ersten Quartal 2021 von ad pepper media International hat boersengefluester.de bereits ausführlich berichtet (HIER). Nun hat der Spezialist für performancebasiertes Marketing seinen kompletten Q1-Report vorgelegt, daher nur ein kompaktes Update zu den noch offenen Zahlen: Das Ergebnis vor Zinsen und Steuern (EBIT) liegt mit 1,01 Mio. Euro um rund 20 Prozent über dem entsprechende Vorjahresquartal. Bei einem etwas besseren Abschneiden der Tochter ad pepper wäre sogar noch mehr drin gewesen. Andererseits muss man sich vor Augen führen, dass der Betriebsgewinn aus den ersten drei Monaten 2021 in etwa genauso hoch war wie das EBIT des Abschlussviertels 2019 – also dem normalerweise mit Abstand wichtigsten Quartal im Geschäftsjahr. So sehr haben die Digitalisierungseffekte im Zuge von Corona das absolute Niveau Richtung Norden verschoben. Die gleiche Aussage trifft auf den Gewinn nach Steuern von 846.000 Euro aus dem ersten Quartal 2021 zu, der um knapp 16 Prozent über dem schon sehr ordentlichen Vergleichswert von 2020 liegt und auch nahe an das Q4-Niveau von 2019 herankommt. Ansonsten bleibt es vorerst bei der noch recht vagen Prognose von CEO Jens Körner, wonach auch für 2021 mit einem zweistelligen Wachstum zu rechnen ist. Insofern hat sich an der knackigen Investmentstory nichts geändert. Keine Überraschungen gab es auch auf der Hauptversammlung. Erwartungsgemäß wurden alle Tagesordnungspunkte mehr oder weniger einstimmig beschlossen.

[shortcodedisplaychart isin=”NL0000238145″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”NL0000238145″]

[sws_blue_box box_size=”640″] Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.[/sws_blue_box]

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.[/sws_blue_box]