[sws_green_box box_size=”640″]An dieser Stelle kommentieren wir aktuelle Firmenmeldungen und weisen auf interessante Kursentwicklungen, Gerüchte oder Daten für den Gesamtmarkt hin. Dazu gibt es Tipps von Analysten zu Aktien aus dem Small-Cap-Sektor.[/sws_green_box]

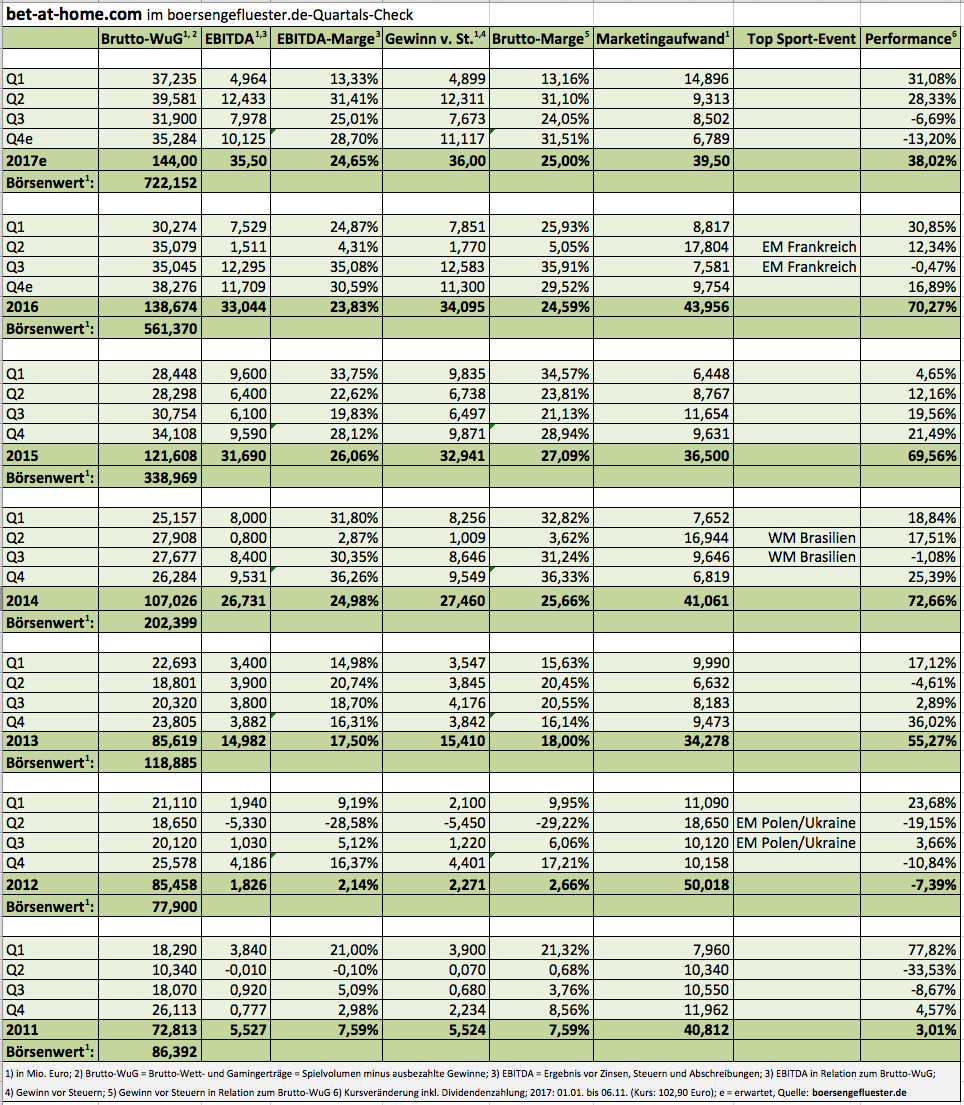

Um es kurz zu machen: Die Präsentation von Klaus Fahrnberger, IR-Chef von bet-at-home.com, auf der MKK Münchner Kapitalmarkt Konferenz, stieß einmal mehr auf riesen Interesse. Freie Plätze gab es jedenfalls keine mehr im Raum GBC I des vornehmen The Charles Hotel. Dabei läuft der Aktienkurs des Anbieters von Onlinewetten schon seit rund einem halben Jahr nicht mehr richtig rund. Noch immer sorgen sich die Anleger um die nachhaltigen Auswirkungen der polnischen Abschottung gegenüber ausländischen Wettanbietern. Immerhin war Polen der bislang wichtigste osteuropäische Markt von bet-at-home.com. „In Q3 und Q4 haben wir das aber sehr gut kompensieren können“, sagt Fahrnberger. Letztlich kommt es bei bet-at-home.com also sehr auf den Betrachtungswinkel an: Anleger, die auf dem Anfang Juni erreichten All-Time-High von gut 150 Euro eingestiegen sind, liegen um ein knappes Drittel hinten. Wer dagegen zu Jahresbeginn 2017 in bet-at-home.com investierte, kommt (inklusive Dividende) noch immer auf eine Performance von rund 38 Prozent – verglichen mit einem Zuwachs von 24 Prozent beim SDAX. Letztlich hat sich damit wohl eher eine zwischenzeitlich doch sehr luftige Bewertung normalisiert, zumal die Linzer mit AG-Sitz in Düsseldorf ihre Prognosen für 2017 wohl „nur“ erfüllen werden und nicht – wie es in der Vergangenheit häufig der Fall war – für eine positive Überraschung sorgen. Andererseits: Selbst wenn bet-at-home.com nur das untere Ende der EBITDA-Vorschau von 34 bis 38 Mio. Euro touchieren sollte, wäre das noch immer ein kleines Plus gegenüber dem bisherigen Rekordgewinn (Ergebnis vor Zinsen, Steuern und Abschreibungen) von 33,04 Mio. Euro aus dem Jahr 2016. Darüber hinaus wird die Aktie auch im kommenden Jahr zu den Dividendenhits auf dem heimischen Kurszettel zählen. Am Kapitalmarkt beinahe untergegangen: Die Premiumpartnerschaft mit Schalke 04 hat bet-at-home.com unlängst bis 2021 verlängert.

[shortcodedisplaychart isin=”DE000A0DNAY5″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE000A0DNAY5″]

[financialinfobox wkn=”A0DNAY”]

Technologietitel standen auch auf der von dem Augsburger Analysehaus GBC veranstalteten MKK Münchner Kapitalmarkt Konferenz im Fokus. Doch es gibt eine Reihe von Unternehmen aus eher klassischen Sektoren – wie zum Beispiel MS Industrie –, bei denen die Präsentation in München ebenfalls restlos ausgebucht war. Kein Wunder: Die auf die Bereiche Antriebstechnik und Ultraschallschweißen spezialisierte Gesellschaft hat nach einem, wie CEO Andreas Aufschnaiter es ausdrückt „sehr anstrengenden Jahr 2016“, zurück in die Spur gefunden. Der massive Rückgang von Lkw-Absätzen in den USA ist gestoppt, der Umzug in das neue Werk Trossingen (Schura) nahe Villingen-Schwenningen ist abgeschlossen, zudem wurden die Finanzierungskosten im Zuge der Neustrukturierung der Passivseite der Bilanz massiv gesenkt. Die Fantasie der Börsianer entfacht sich freilich zu einem wesentlichen Teil an dem zukunftsträchtigen Bereich Ultraschalltechnik. Die Analysten von Hauck & Aufhäuser haben nach den guten Konzernzahlen zum dritten Quartal 2017 ihre Kaufen-Einschätzung mit Kursziel 5,70 Euro bestätigt. Demnach hätte die Aktie noch immer ein Potenzial von stattlichen 40 Prozent. Montega aus Hamburg ist mit einem Kursziel von 5,00 Euro zwar ein wenig vorsichtiger, aber ebenfalls positiv für die MS Industrie-Aktie gestimmt.

Ein optimistisches Bild für 2018 zeichnet auch Vorstand Aufschnaiter auf der MKK: „Q4 fühlt sich ähnlich gut an wie Q3. Und der Auftragsbestand befindet sich auf einem sehr hohen Niveau.“ Die im Vorjahr auf 6,3 Prozent abgerutschte EBIT-Marge will Aufschnaiter – trotz der erheblichen Investitionen in den Vertrieb – auch künftig mindestens halten: „Sechs bis sieben Prozent muss unser Ziel sein.“ Dabei hält der Manager im Bereich Ultraschall sogar Renditen bis in den Bereich um zehn Prozent für machbar. Kapitalisiert ist MS Industrie mit gut 121 Mio. Euro. Das entspricht weniger als der Hälfte des für 2017 avisierten Umsatzes von rund 250 Mio. Euro. Für boersengefluester.de bleibt der Small Cap einer der Favoriten aus dem Autozuliefererbereich. Wichtig: MS Industrie hat gute Karten, demnächst bei Scania in die Serienproduktion für ein Ventilsystem zu kommen, was die relative hohe Abhängigkeit von Daimler verringern würde. Der breit diskutierte Bereich Elektromobilität ist für die Münchner zurzeit hingegen nur ein Nischenthema. Aktiv ist die Gesellschaft hier etwa im Bereich Dreiräder für Mechaniker auf Flughäfen.

[shortcodedisplaychart isin=”DE0005855183″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”DE0005855183″]

[financialinfobox wkn=”585518″]