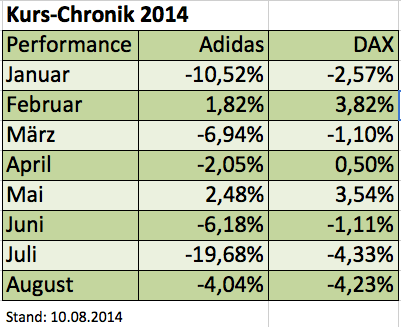

In diesem Fall kann man getrost von einem Crash sprechen. Um immerhin 37 Prozent hat es die Adidas-Aktie im laufenden Jahr bereits zusammengefaltet – und da ist die im Mai 2014 gezahlte Dividende von 1,50 Euro sogar schon zugunsten des DAX-Konzerns einberechnet. Wirklich absehbar war der Kursrutsch nicht. Zwar waren wesentliche Probleme wie die Golfsparte und das Russlandgeschäft bereits adressiert, immerhin gab der Sportartikelkonzern wegen genau dieser Aspekte schon Mitte September 2013 eine Gewinnwarnung heraus. Doch die Anleger blieben damals erstaunlich cool und ließen die Notiz kaum unter die Marke von 80 Euro fallen. Am 2. Januar 2014 erreichte der Titel mit 93,22 Euro sogar ein neues Rekordhoch. Und tatsächlich schien es so, als ob Adidas mit einem blauen Auge davongekommen wäre. Anfang März berichtete Vorstandschef Herbert Hainer über einen starken Schlussspurt: „Wir haben das Jahr 2013 mit einem hervorragenden vierten Quartal abgeschlossen.” Doch zu dem Zeitpunkt befand sich der Aktienkurs von Adidas längst im Korrekturmodus. Insbesondere der Januar und der März waren sehr schwache Monate für den Titel. Der Kurs verlor nicht nur deutlich stärker an Wert als der DAX, sondern büßte in diesen beiden Monaten auch mehr Terrain ein als der große Konkurrent Nike. Die Nike-Aktie ging im Januar 2014 um 7,5 Prozent in die Knie, im März um 5,7 Prozent. Per saldo steht der Anteilschein der US-Company (in Dollar) zurzeit aber in etwa da, wo er das Jahr startete. Davon können Adidas-Anleger nach dem Debakel um die jüngste Gewinnwarnung von Ende Juli nur träumen.

So bitter die Performance für bereits engagierte Investoren ist. Ein Kursrutsch dieses Ausmaßes, zieht das Interesse der anderen Börsianer auf sich. Plötzlich rangiert Adidas – früher ein eher gemächlicher DAX-Vertreter – weit oben in den einschlägigen Ranglisten der meistgesuchten Aktien. „Lohnt sich hier bereits der Einstieg oder soll man besser noch abwarten?“, fragen sich viele Anleger. Boersengefluester.de hat sich die wichtigsten Kennzahlen und Einschätzungen der Adidas-Aktie angeschaut. Vorweg: Die Analysten nehmen mehrheitlich eine neutrale Stellung ein und siedeln den fairen Wert im Bereich um gut 60 Euro an. Doch die Spanne für die Kursziele ist enorm und reicht von 50 bis 78 Euro. Das hilft nur bedingt weiter.

[shortcodedisplaychart isin=”DE000A1EWWW0″ ct=”5Y” cwidth=”595″ cheight=”350″]

Aufschlussreicher ist ein Blick auf die langfristige Bewertung des Adidas-Konzerns an der Börse, wie ein Blick in unsere umfangreiche Datenbank zeigt. Eine unter Finanzexperten beliebte Kennzahl ist die Relation vom Enterprise Value (EV) zum EBITDA. Klingt zunächst einmal kompliziert, ist es aber gar nicht. Der EV entspricht dem Börsenwert des Unternehmens zuzüglich Finanzschulden minus der Finanzguthaben. Der EV sagt letztlich aus, was ein Investor zahlen müsste, wenn der die Gesellschaft frei von Nettoschulden kaufen wollte. Das EBITDA entspricht dem Ergebnis vor Zinsen, Steuern und Abschreibungen. Momentan beträgt das Verhältnis vom EV zum EBITDA – auf Basis unserer EBITDA-Schätzungen für das laufende Jahr – rund 10,1. Zur Einordnung: Für die vergangenen zehn Jahre ergibt sich hier ein Mittelwert von 11,2. Demnach wäre die Adidas-Aktie mittlerweile als günstiger zu haben als im langfristigen Schnitt. Ende 2013 erreichte das Verhältnis von Enterprise Value zu EBITDA einen eher ambitionierten Faktor von 12,5. Das ausnehmend schlechte Jahr 2009 einmal ausgeklammert, erreichte die Kennzahl lediglich Ende 2007 mit 12,7 einen ähnlich hohen Wert wie 2013. Auch damals folgte übrigens ein Absturz der Adidas-Aktie.

Wer sich lieber auf das gute alte Kurs-Gewinn-Verhältnis (KGV) stützen mag, wird sehen, dass die Adidas-Aktie in dieser Disziplin noch immer zu den teuersten DAX-Werten zählt. Auf Grundlage der Ergebnisschätzungen von boersengefluester.de kommt der Titel für 2014 auf ein recht sportives KGV von 19,3. Auf 2015er-Basis ermäßigt es sich gerade einmal auf 17,8 – und auch mit Blick auf 2016 geht das Multiple nur auf 16,3 zurück. Immerhin: Der von uns um Ausreißer bereinigte langjährige Mittelwert für das Adidas-KGV liegt bei ebenfalls hohen 18,3. Wirklich günstig war der Titel an der Börse also fast nie. Lediglich Ende 2008, als die Notiz im Zuge der Finanzkrise zeitweilig auf weniger als 25 Euro rutschte, gab es Adidas im Angebot. Doch damals war auch das nur schwer zu erkennen. Immerhin hatten die meisten Investoren ganz andere Sorgen.

Die aktuelle Botschaft lautet aber auch hier: Nach dem jüngsten Kursrutsch hat sich der DAX-Titel auf langjährigen Mittelwerten eingependelt. Eine Überbewertung ist also nicht mehr zu erkennen. Damit sieht der Titel schon wieder deutlich attraktiver aus. Dennoch ist der Absturz damit nicht unbedingt ausgestanden. Aus charttechnischer Sicht droht neue Gefahr, sollte die Unterstützungsmarke von 55 Euro signifikant durchbrochen werden. Die kommenden Wochen werden also richtungsweisend für Adidas. Boersengefluester.de stuft den Titel aber schon jetzt von Verkaufen auf Halten herauf.

[basicinfoboxsc isin=”DE000A1EWWW0″]

Foto: adidas AG