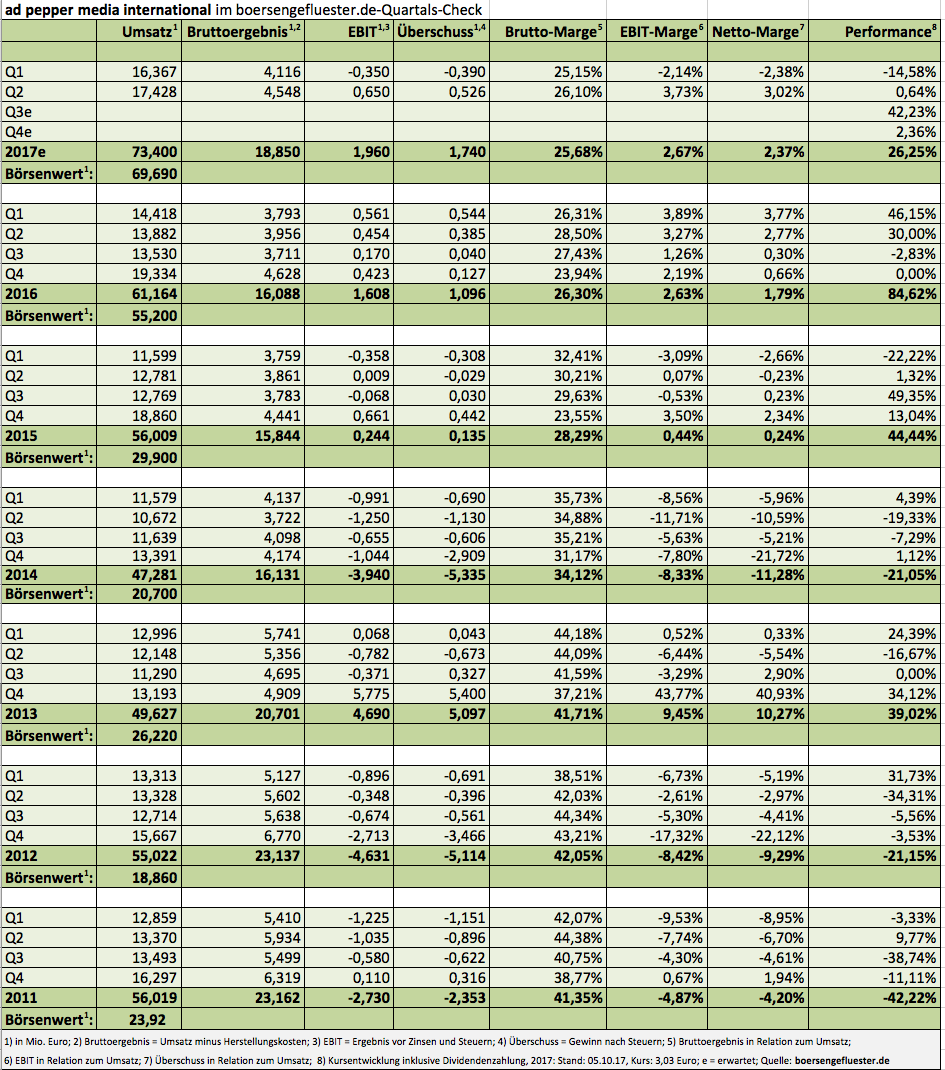

Natürlich ist es bemerkenswert, wenn ein Researchhaus wie Montega das Kursziel für die Aktie von ad pepper media international von 2,50 auf 4,00 Euro heraufschraubt und gleichzeitig auch noch die Schätzungen für Umsatz und Gewinn nach einer Roadshow mit dem Unternehmen spürbar anhebt. Beinahe noch interessanter ist für boersengefluester.de jedoch die Tatsache, dass ad pepper überhaupt vor Investoren präsentiert hat. Seit einer gefühlten Ewigkeit hat die im Bereich Digitalwerbung aktive Gruppe dem Kapitalmarkt nämlich eher die kalte Schulter gezeigt. Das mag zum einen an der Aktionärsstruktur liegen. Mit deutlich mehr als 40 Prozent maßgeblich bei ad pepper engagiert ist die EMA B.V. rund um die einflussreiche, aber börsentechnisch eher verschlossene Familie Oschmann (Müller Medien).

Kein Wunder, dass ad pepper – trotz des Listings im Prime Standard – zwischenzeitlich sogar als Delisting-Kandidat gehandelt wurde. Zum anderen lag die Zurückhaltung von ad pepper vermutlich aber auch daran, dass die Gesellschaft lange Zeit mit Umstrukturierungen beschäftigt war und das Renditeniveau nicht unbedingt zum in die Luft springen war. Und einzig der Hinweis auf die super Bilanzqualität und das viele Cash taugt als Investmentstory nur bedingt. Allmählich hat der mittlerweile als Alleinvorstand tätige Jens Körner jedoch vieles in die richtige Richtung gelenkt (siehe dazu auch seine persönliche 100-Tage-Bilanz auf capital.de HIER) und der Aktienkurs kommt mächtig in Fahrt. Getuschelt wird, dass die bisherige Umsatzvorschau für 2017 von rund 65 Mio. Euro klar übertroffen werden dürfte. Zur Einordnung: Die Montega-Analysten halten gegenwärtig gut 71 Mio. Euro für möglich. Es gibt aber auch Spekulationen, die in den Erlösbereich um 73 Mio. Euro ragen.

[shortcodedisplaychart isin=”NL0000238145″ ct=”1Y” cwidth=”595″ cheight=”350″]

Der Antrieb kommt dabei von allen Geschäftsbereichen: So geht die Performance-Marketing Agentur ad agents zurzeit beinahe durch die Decke und lieferte im zweiten Quartal das beste Ergebnis seit Gründung – bei einer vernünftigen Rentabilität. Zum Halbjahr 2017 kam ad agents bei knapp 7 Mio. Euro Umsatz auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 462.000 Euro. Am spannendsten bleibt aber die Entwicklung bei dem 2006 zugekauften Affiliate-Netzwerk Webgains – und hier speziell um die Partnerschaft mit IBM Watson, die das Thema Künstliche Intelligenz bei der optimalen Platzierung von Werbung ins Zentrum stellt. Die Erwartungen an das Team um Webgains-CEO Richard Dennys sind hoch. Wie zu hören ist, soll am 22. Oktober Launch-Termin sein.

Die Branche wird genau hinschauen, zumal der Sektor zurzeit neu aufgestellt wird. Immerhin führten Axel Springer und United Internet ihre Töchter Awin und affilinet im Spätsommer 2017 zusammen, um ein gemeinsames Affiliate-Netzwerk aufzubauen. Boersengefluester.de wird die Entwicklung weiter verfolgen. Angesichts der überragenden Bedeutung von Webgains für ad pepper halten wir à la longue sogar eine Umfirmierung von ad pepper media international in Webgains für denkbar. Unterm Strich bleiben wir bei unserer positiven Einschätzung für den Small Cap. Das Kursziel 4 Euro von Montega scheint uns dabei nicht zu hoch gegriffen.

[basicinfoboxsc isin=”NL0000238145″]

[financialinfobox wkn=”940883″]

Foto: Pixabay