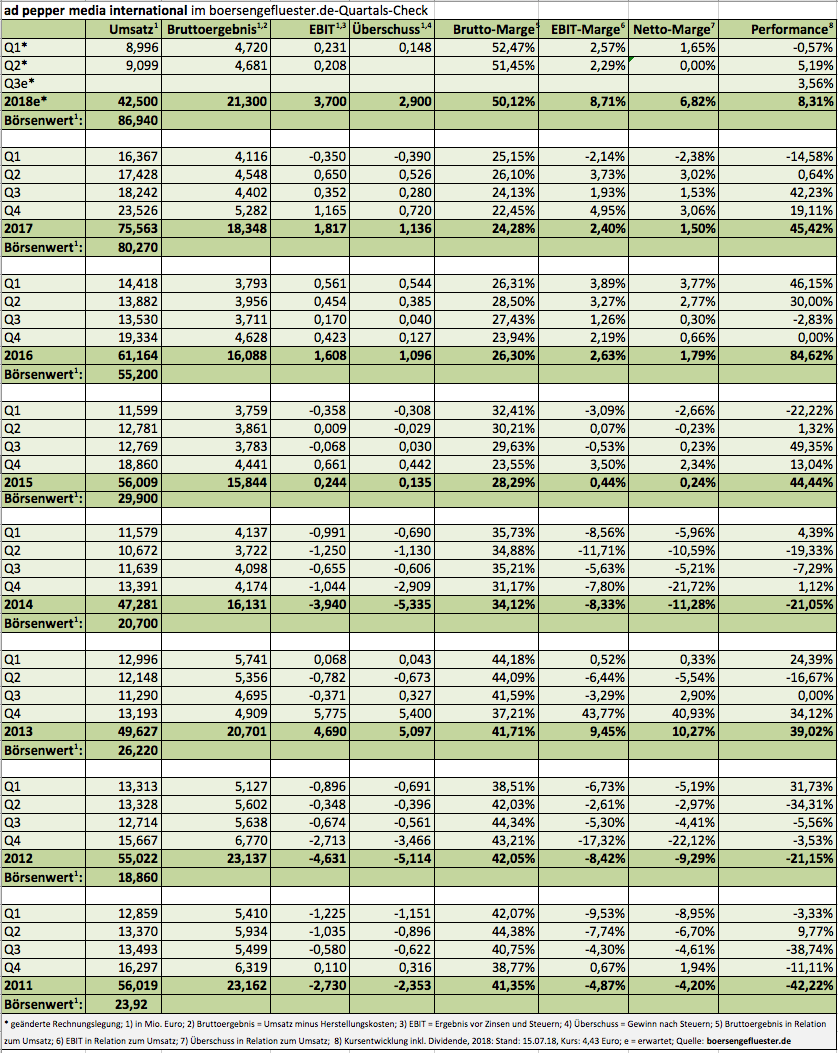

Immer nur aufwärts ist auf Dauer auch nicht gesund. Und so kommt die seit Februar 2018 währende Konsolidierung des Aktienkurses von ad pepper media International nicht ganz überraschend. Daher gibt es für Anleger auch keinen Grund, irgendwie beunruhigt zu sein. Schließlich laufen die Geschäfte des Werbevermarkters mindestens so gut, wie von den Analysten erwartet – und mit Blick auf die Bewertung gibt es bei der Aktie sowie nichts auszusetzen. Nach Abzug der Netto-Liquidität von 20,8 Mio. Euro, beträgt der Unternehmenswert gerade einmal knapp 69 Mio. Euro: Das entspricht dem gut 13fachen des von boersengefluester.de für 2019 erwarteten Ergebnisses vor Zinsen und Steuern (EBIT). Wer lieber auf die aktuellen Daten schaut, wird ebenfalls kaum ein Haar in der Suppe finden. Immerhin kam ad pepper media im ersten Halbjahr 2018 auf ein Umsatzplus von 22,1 Prozent auf annähernd 18,1 Mio. Euro. Wichtig zu wissen: Die Gesellschaft hat seit Jahresbeginn die ausgewiesenen Erlöse auf eine Netto-Basis umgestellt, die früher ebenfalls den Umsätzen zugerechnete Webseitenvergütung an die einzelnen Publisher fließt also nicht mehr in die ausgewiesenen Erlöse. An den Ergebniskennziffern ändert sich durch diese Umstellung freilich nichts. Und wäre es bei dem Affiliate-Marketingspezialisten Webgains aufgrund der geringeren Werbeausgaben eines wichtigen Kunden nicht zu einem leichten Erlösrückgang gekommen, würden die Zahlen sogar noch ein Stück besser aussehen. Aber auch so kann sich der erzielte Zuwachs beim Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 20,4 Prozent auf 602.000 Euro sehen lassen. Die Analysten trauen dem im streng regulierten Prime Standard geführten Small Cap noch ein Potenzial von rund 25 Prozent zu und sehen das Papier erst bei Kursen von knapp 5 Euro als fair bewertet an. Mit Sicht auf zwölf Monate kann sich boersengefluester.de sogar noch höhere Notierungen vorstellen – und konsolidiert hat der Titel nun im Prinzip auch lang genug. Den vollständigen Bericht für das erste Halbjahr veröffentlicht ad pepper media am 21. August.

[shortcodedisplaychart isin=”NL0000238145″ ct=”1Y” cwidth=”595″ cheight=”350″]

[basicinfoboxsc isin=”NL0000238145″]

[financialinfobox wkn=”940883″]

Foto: Pixabay