Aktienkurse von Unternehmen wie 3W Power sind normalerweise extrem schwankungsfreudig. Doch bei dem Anbieter von unterbrechungsfreien Stromversorgungssystemen ist nach der umfangreichen finanziellen Sanierung irgendwie die Luft raus – zumindest börsenmäßig. Offensichtlich fürchten die Investoren, dass nach dem bilanziellen Kehraus nun die Konjunktur einen Strich durch den erhofften Turnaround machen könnte. Immerhin spricht selbst der Vorstand von einem „schwierigen makroökonomischen Umfeld”. So lagen die Auftragseingänge im dritten Jahresviertel 2014 um 11,7 Prozent unter denen des direkten Vorquartals 2014 – und sie waren auch niedriger als im vergleichbaren Zeitabschnitt 2013 (minus 5,8 Prozent). Dennoch: Ein Blick auf die Aktie lohnt allemal, selbst wenn der Zwischenbericht zum dritten Quartal 2014 nicht übermäßig vollgestopft ist mit Informationen für die Bewertung des Small Caps. Auf Basis der aktuellen Aktienzahl von 83.703.703 Stück kommt das Unternehmen auf eine Marktkapitalisierung von 35,1 Mio. Euro. Dem steht ein auf den ersten Blick noch immer bombastisches 2014er-Umsatzziel von 200 bis 210 Mio. Euro gegenüber. Allerdings agiert 3W Power tief in den roten Zahlen. Die Analysten von Close Brothers Seydler kalkulieren für das laufende Jahr mit einem Nettoverlust von 20,5 Mio. Euro. Als Steuerungsgröße müssen Anleger von 3W Power mit dem bereinigten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) Vorlieb nehmen. Im dritten Quartal war dieses Betriebsergebnis mit 0,6 Mio. Euro positiv. Addiert man die Zahlen aus Q1 und Q2 hinzu, ergibt sich allerdings ein Minus von 13,1 Mio. Euro.

[shortcodedisplaychart isin=”LU1072910919″ ct=”1Y” cwidth=”595″ cheight=”350″]

Interessanter für die kurzfristige Aktienbewertung ist vermutlich ein Blick auf die wichtigsten Bilanzzahlen (einen vollständigen Abschluss legt das Unternehmen zum dritten Quartal nicht vor). Die Höhe der Zahlungsmittel gibt 3W Power per Ende September mit 36,8 Mio. Euro an – also etwa auf Höhe der gegenwärtigen Marktkapitalisierung. Das klingt zunächst einmal positiv, ausgeklammert bleiben hier jedoch die Finanzschulden, die das Unternehmen mit momentan 50 Mio. Euro angibt. Immerhin: Das sind bereits 50 Mio. Euro weniger als zuletzt. Drastisch geändert hat sich durch die Umwandlung von Fremdkapital (Anleihe) in Eigenkapital (Aktie) auch die Eigenkapitalquote. Sie kletterte von zuvor mageren 1,8 Prozent auf nunmehr 30 Prozent. Dabei beziffert der Vorstand das Eigenkapital mit immerhin 68 Mio. Euro. Mit anderen Worten: Das Unternehmen wird zurzeit für weniger als die Hälfte des Buchwerts gehandelt. Dieser Umstand ist unter den Investoren vermutlich noch nicht durchgesickert und sollte für Auftrieb sorgen.

Langfristig kann eine Höherbewertung der Aktie freilich nur über eine Verbesserung der Ergebnissituation führen. Konkrete Renditeziele für 2015 gibt es noch nicht. „Obwohl bereits wesentliche Fortschritte erzielt wurden, verbleibt dennoch viel zu tun. Wir müssen die Gemeinkosten noch stärker senken, die Geschäftsprozesse in unserem industriellen Kerngeschäft neugestalten und kontinuierliche Verbesserungen erreichen, damit sich das Unternehmen schließlich wirklich erholen kann”, sagt Vorstandschef Jeffrey Casper. Mittelfristig peilt Casper bei Erlöszuwächsen im „mittleren einstelligen” Prozentbereich eine EBITDA-Marge in einer Bandbreite von fünf bis zehn Prozent an. Zumindest vor Abzug von Zinsen, Steuern und Abschreibungen könnte 3W Power nach Einschätzung von boersengefluester.de damit bereits im Jahr 2016 auf ein Ergebnis in einer Range zwischen 13 und 20 Mio. Euro kommen. Close Brothers Seydler (CBS) geht davon aus, dass die Gesellschaft im kommenden Jahr unterm Strich eine gute schwarze Null schreiben wird und schätzt für 2016 einen Nettogewinn von 4,7 Mio. Euro. Demnach käme das Papier auf ein signifikant einstelliges KGV für 2016. Das Kursziel setzt CBS derweil bei 0,50 Euro an – also gar nicht mal so weit entfernt von der aktuellen Notiz.

Doch die Unsicherheiten sind enorm. Viele Schüsse hat das Management nicht mehr. Und eine konjunkturelle Flaute käme jetzt zur Unzeit. Vorsichtige Anleger stellen sich also auf einen zumindest durchwachsenen Nachrichtenfluss ein. Nach der wenig rühmlichen Vergangenheit wird es zudem noch eine ganze Weile dauern, bis der Kapitalmarkt wieder Vertrauen in 3W Power fasst. Die jetzige Phase könnte für mutige Investoren demnach ein cleverer Einstiegszeitpunkt sein. Geht alles gut, notiert die Aktie in ein bis zwei Jahren signifikant höher. Im umgekehrten Fall sind die Risiken allerdings ebenfalls enorm. Dementsprechend sollten Anleger die Aktienstückzahl vorsichtig dosieren. Trotz Sanierung: 3W Power ist noch immer ein Hot-Stock!

[basicinfoboxsc isin=”LU1072910919″]

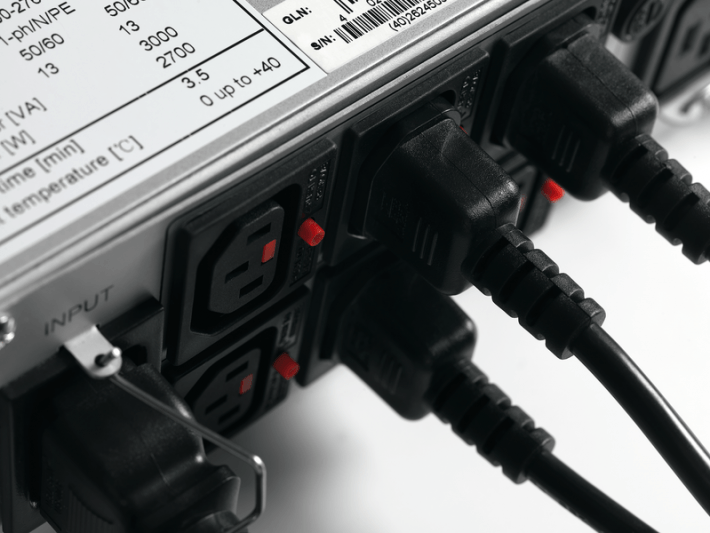

Foto: 3W Power