Vermutlich nur die wenigsten Investoren werden dieses Werk komplett lesen. Immerhin 360 Seiten umfasst nämlich das .pdf-Dokument des Wertpapierprospekts für die laufende Anleihen-Emission von VST Building Technologies. So ein Umfang ist nun zwar nicht gänzlich ungewöhnlich, aber eben doch ein ganz schöner Riemen. Die Eckdaten der Emission im Schnelldurchlauf: Das Volumen liegt bei bis zu 15 Mio. Euro, ist also eher niedrig. Der Zinscoupon beträgt 7,0 Prozent, was eher im oberen Drittel der Mittelstandsanleihen anzusiedeln ist. Die Laufzeit endet im Juni 2024. Die meisten Leser von boersengefluester.de werden das Unternehmen vermutlich gar nicht kennen, obwohl es durchaus Erfahrung am Kapitalmarkt besitzt. So hat VST bereits im Jahr 2013 eine Anleihe emittiert, die es nun abzulösen gilt. Dementsprechend bekommen die Gläubiger des Bonds 2013/19 (WKN: A1HPZD) eine entsprechende Umtauschofferte. Da sich die Anleihe beständig über der Marke von 100 Prozent gehalten hat und die Rückzahlung als gesichert anzusehen ist, dürften eine Menge Investoren bei VST in die Verlängerung gehen. Valutiert ist der 2013er-Bond (inklusive der noch ausstehenden Zinszahlung) zurzeit mit rund 6,6 Mio. Euro.

Mit dem restlichen Emissionserlös wollen die Österreicher eine Mehrheitsbeteiligung an der Premiumverbund-Technik Bau GmbH aus Leopoldsdorf bei Wien, die Gesellschaft arbeitet bereits als Lizenzpartner für die Verschalungstechnologie von VST, eingehen. Veranschlagt sind hierfür etwas mehr als 3 Mio. Euro. Zudem hat VST rund 4 Mio. Euro für den Ausbau der Produktionskapazitäten im slowakischen Nitra sowie weitere Joint Ventures verplant. Der Rest ist für die Finanzierung des Working Capitals reserviert. Dass ein vergleichsweise junges Unternehmen wie VST Building Technologies, das in der Baubranche noch viel Überzeugungsarbeit leisten muss, überhaupt einen derart ausgeprägten Draht zum Kapitalmarkt hat, hängt freilich stark am Großaktionär. So sind immerhin 75,59 Prozent der VST-Anteile der Sankt Leopold Privatstiftung zuzurechnen. Die wiederum wird von Dr. Michael Müller, dem CEO des in Frankfurt notierten Bauprojektierers Eyemaxx Real Estate kontrolliert. Spätestens jetzt dürfte es bei Nebenwertekennern Klick machen.

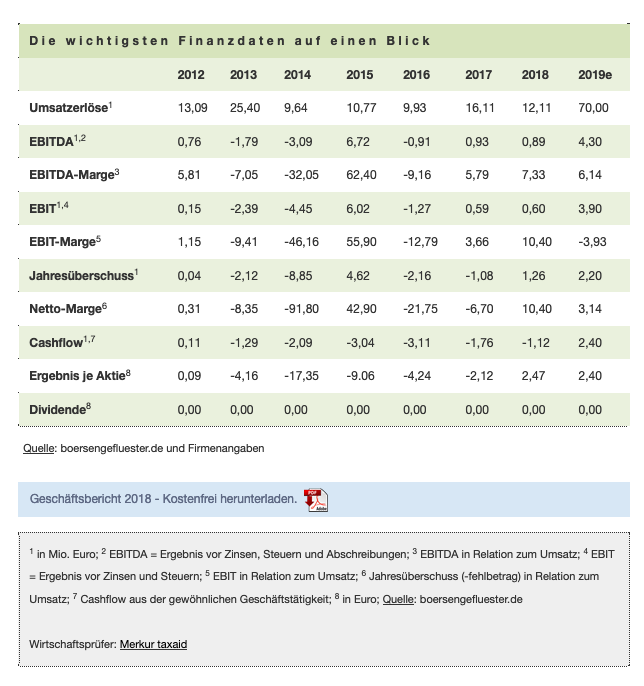

Im Hintergrundgespräch mit boersengefluester.de betont VST-Vorstand Kamil Kowalewski jedoch, dass beide Gesellschaften – abgesehen von einem Darlehensvertrag – kaum operative Verbindungen haben. Einen konkreten Ausblick zu den Zahlen für 2019 gibt es freilich nicht. Im Geschäftsbericht ist nur die Rede davon, dass die Gesellschaft „optimistisch für die künftige Entwicklung“ ist. Zur Einordnung: 2018 fielen die Umsatzerlöse durch den Verkauf der 95-Prozent-Beteiligung an der VST Construction GmbH um knapp ein Viertel auf 12,11 Mio. Euro zurück. Das Ergebnis vor Zinsen und Steuern (EBIT) blieb mit 596.000 Euro nahezu auf Vorjahresniveau, wozu allerdings ein positiver Bewertungseffekt von 1,48 Mio. Euro aus dem Teilverkauf einer Minderheitsbeteiligung an einer deutschen Projektentwicklungsgesellschaft maßgeblich beitrug. So gesehen ist es nicht verwunderlich, dass der Netto-Cashflow aus dem operativen Geschäft mit minus 1,12 Mio. Euro deutlich im negativen Terrain blieb. Per saldo liefern die Zahlen also ein gemischtes Bild.

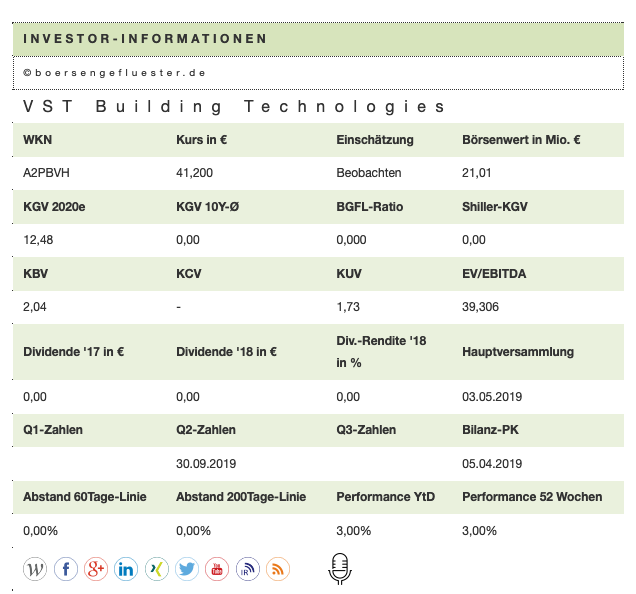

Nur bedingt tauglich als Indikator für das Vertrauen des Kapitalmarkts in die künftige Entwicklung von VST Technologies ist derweil der Aktienkurs. Zwar ist VST seit Januar 2019 im Wiener Börsensegment „direct market plus“ (etwa vergleichbar mit den hiesigen Segmenten Scale oder auch m:access) notiert. Doch der letzte Kurs von 41,20 Euro datiert bereits vom 4. April (!) 2019. Seitdem hat kein Handel mehr stattgefunden, was uns trotz des Mini-Streubesitzes von 12,16 Prozent dann doch überrascht. Aus dieser Perspektive hat der Plan, die Sichtbarkeit bei österreichischen Investoren zu erhöhen, bislang noch nicht so richtig gezündet. Trotzdem zur Einordnung: Auf Basis des letzten Kurses kommt VST auf eine Marktkapitalisierung von etwa 21 Mio. Euro. Inklusive der zum Jahresende 2018 ausgewiesenen Netto-Verschuldung von 13,89 Mio. Euro ergibt sich ein Unternehmenswert von knapp 35 Mio. Euro.

Sollte die geplante Vollkonsolidierung der Premiumverbund-Technik Bau in den erhofften Bahnen verlaufen, könnte das ein recht moderater Wert sein. Immerhin dürften sich die Zahlen für Umsatz und Ergebnis dann spürbar nach oben verschieben. Die Analysten von SRC Research schätzen den Bond in ihrer Studie (Download: HIER) daher auch als „überdurchschnittlich attraktiv“ ein. „Sowohl die Akzeptanz der VST-Technologie als auch deren Nachfrage steigen weiterhin“, heißt es in der Studie. Nach Auffassung von boersengefluester.de kommt die Anleihe trotzdem nur für sehr erfahrene Investoren in Betracht.

Foto: VST Building Technologies AG

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.