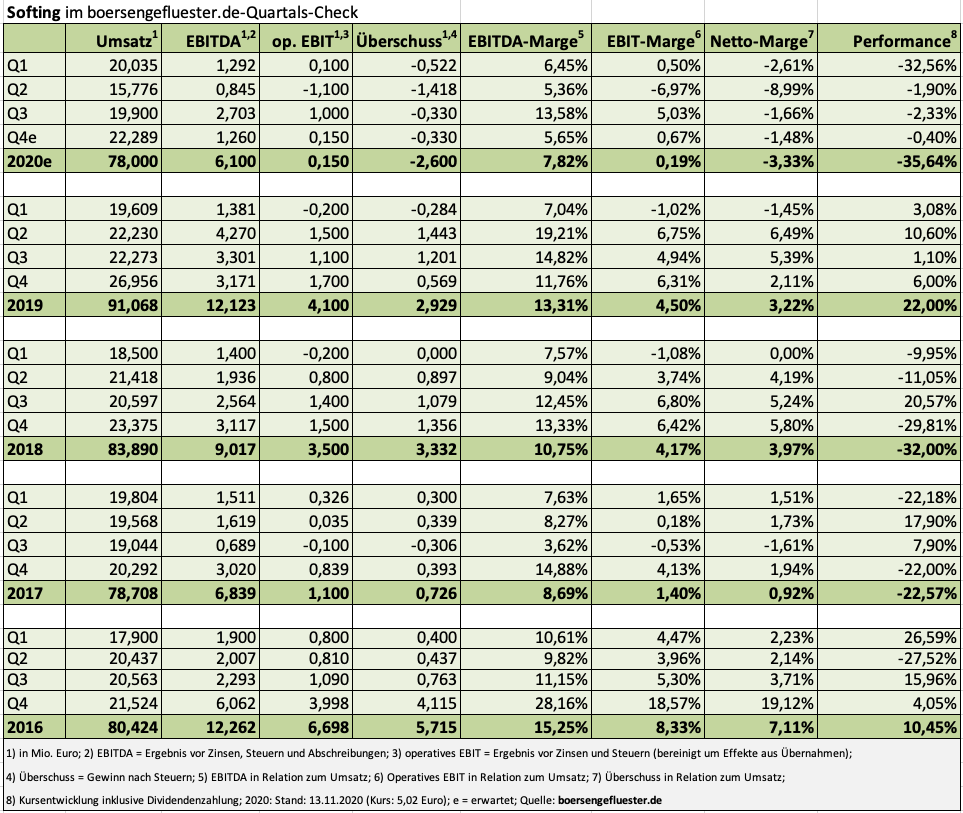

Im Oktober ging für rund zwei Wochen fast gar nichts mehr bei Softing. Das lag allerdings nicht so sehr an den Folgen von Corona – die an sich schon bitter genug sind –, sondern an einem Hackerangriff, der das Unternehmen mehr oder weniger lahm legte. „Die gesamte IT-Struktur wurde mit Hilfe externer Experten neu konzipiert und aufgebaut. Finanzielle Schäden daraus werden nicht erwartet, da eine Versicherung besteht“, sagt Vorstand Wolfgang Trier im Vorwort des jetzt vorgelegten Zwischenberichts für die ersten neun Monate 2020. Die Spätausläufer des Cyber-Ärgers sind übrigens jetzt noch zu sehen, man braucht dafür nur ein wenig auf der Homepage des Automatisierungsspezialisten zu surfen. Trotzdem: So eine Attacke braucht kein Mensch. Erst recht nicht, wenn man ohnehin schon genug Probleme hat. Immerhin ist Softing im dritten Quartal 2020 mit 19,90 Mio. Euro umsatzmäßig ungefähr an das Niveau des Auftaktquartals herangekommen und hat damit einen Teil des extrem schwachen zweiten Jahresviertels ausgeglichen.

Das um Effekte aus Übernahmen bereinigte Ergebnis vor Zinsen und Steuern (operatives EBIT) erreichte dabei rund 1 Mio. Euro. Exakt soviel, dass nach neun Monaten hier eine schwarze Null steht. Als vergleichsweise stabil erweist sich dabei einmal mehr das Industriegeschäft, während der Automotivesektor auch im dritten Quartal 2020 mit einem operativen EBIT von minus 840.000 Euro tief im Minus blieb. Zwar sind in diesen Zahlen noch die Investitionen für die Telematiktochter GlobalmatiX enthalten, doch angesichts einer Schmelze von rund einem Drittel der Automotive-Umsätze nach neun Monaten des laufenden Jahres ist das Gebot der Stunde von CEO Trier unmissverständlich: „Eine Überprüfung der Kostenstrukturen ist hier geboten.“ Beinahe schon positiv zu werten ist da der Umstand, dass ein Check der Wertansätze in der Bilanz gegenwärtig noch keinen Abschreibungsbedarf ergeben hat und auch die Kreditvereinbarungen mit den Banken nicht gerissen wurden. Aus dem Schneider ist Softing in Sachen Goodwill (17,83 Mio. Euro per 30. September 2020) aber noch nicht, zum Ende des Geschäftsjahrs gibt es einen neuerlichen Impairment-Test. Immerhin gibt das Zahlungsverhalten der überwiegend großen internationalen Kunden keinen Anlass zur Sorge, was die Liquidität angeht.

Wichtig zu wissen ist auch, dass sich der Softing-Vorstand nun wieder eine Prognose für das Gesamtjahr zutraut, auch wenn diese erwartungsgemäß wenig prickelnd daherkommt: So dürften die Erlöse – von 91 Mio. Euro im Vorjahr – auf knapp 80 Mio. Euro zurückfallen. Das operative Ergebnis siedelt Trier im „neutralen bis leicht positiven“ Bereich an. Soll heißen: Im üblicherweise so wichtigen vierten Quartal ist diesmal keine signifikante Belebung zu erwarten. Das wiederum überrascht jetzt nicht komplett, so dass die kaum messbare Reaktion der Investoren auf den Q3-Report nicht von ungefähr kommt. Der Investmentcase für den Spezialwert sieht nun so aus, dass mit erhofftem Turnaround im kommenden Jahr zunächst einmal wenigstens der Buchwert von derzeit 7 Euro je Aktie als wichtige Orientierungsmarke nach oben gilt.

Ansonsten wird das Papier gerade einmal mit dem Zehnfachen des für das laufende Jahr zu erwartenden Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) bewertet – wohlgemerkt bezogen auf den Enterprise Value, also die Summe aus Börsenwert und Netto-Finanzverbindlichkeiten. Wer den Titel im Depot hat, wird vermutlich sowieso engagiert bleiben und auf bessere Zeiten hoffen. Immerhin scheint der Kurs im Bereich um 5 Euro – das entspricht etwa dem Niveau von 2011/12 – einen Boden ausgebildet zu haben.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 78,71 | 83,89 | 91,07 | 77,60 | 84,69 | 98,31 | 112,60 | |

| EBITDA1,2 | 6,84 | 9,02 | 12,12 | 7,76 | 9,07 | 9,73 | 13,92 | |

| EBITDA-Marge3 | 8,69 | 10,75 | 13,31 | 10,00 | 10,71 | 9,90 | 12,36 | |

| EBIT1,4 | 2,35 | 4,08 | 4,30 | -3,93 | -0,48 | 0,76 | -2,72 | |

| EBIT-Marge5 | 2,99 | 4,86 | 4,72 | -5,06 | -0,57 | 0,77 | -2,42 | |

| Jahresüberschuss1 | 0,73 | 3,33 | 2,93 | -4,58 | -0,07 | -1,18 | -5,71 | |

| Netto-Marge6 | 0,93 | 3,97 | 3,22 | -5,90 | -0,08 | -1,20 | -5,07 | |

| Cashflow1,7 | 3,56 | 9,43 | 10,37 | 4,91 | 11,05 | 3,82 | 9,10 | |

| Ergebnis je Aktie8 | 0,10 | 0,38 | 0,31 | -0,50 | 0,01 | -0,13 | -0,63 | |

| Dividende8 | 0,13 | 0,13 | 0,04 | 0,04 | 0,10 | 0,10 | 0,13 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Rödl & Partner |

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion und Links zu unseren exklusiven Tools. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion und Links zu unseren exklusiven Tools. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das gern unter diesem LINK tun.