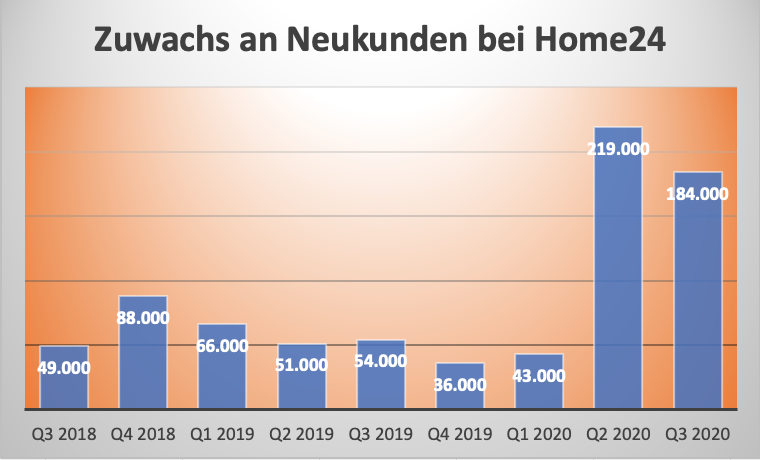

Die Aktie von Home24 ist eine dieser irren Investmentstorys, die es in dieser Vehemenz wohl nur in einem durch Corona geprägten Ausnahmejahr wie 2020 geben konnte. Nachdem der Online-Händler für Möbel und sonstige Wohnaccessoires in den beiden Jahren zuvor an der Börse eine massive Kursschmelze von mehr als 85 Prozent hinnehmen musste, kletterte die Notiz im laufenden Jahr von im Tief 2,55 Euro auf in der Spitze mehr als 18 Euro. Der Emissionspreis von 23 Euro aus dem Juni 2018 ist damit zwar noch immer nicht erreicht. Doch die Kraft des Umschwungs ist enorm, und es spricht einiges dafür, dass die Berliner noch nicht am Ende ihrer Kursreise Richtung Norden sind. Mit 403.000 Neukunden allein in den vergangenen zwei Quartalen – damit türmt sich die Gesamtzahl an aktiven Kunden auf gegenwärtig 1.953.000 – hat Home24 jedenfalls eine solide Basis für weiteres Wachstum in der Hinterhand. Bemerkenswert hierbei, dass der durchschnittliche Bestellwert bei den europäischen Kunden im dritten Quartal 2020 mit rund 366 Euro im Vorjahresvergleich nahezu konstant geblieben ist. Es handelt sich also nicht um Käufer, die nur schnell ein paar Kissen oder Kleiderbügel bei home24 geordert haben.

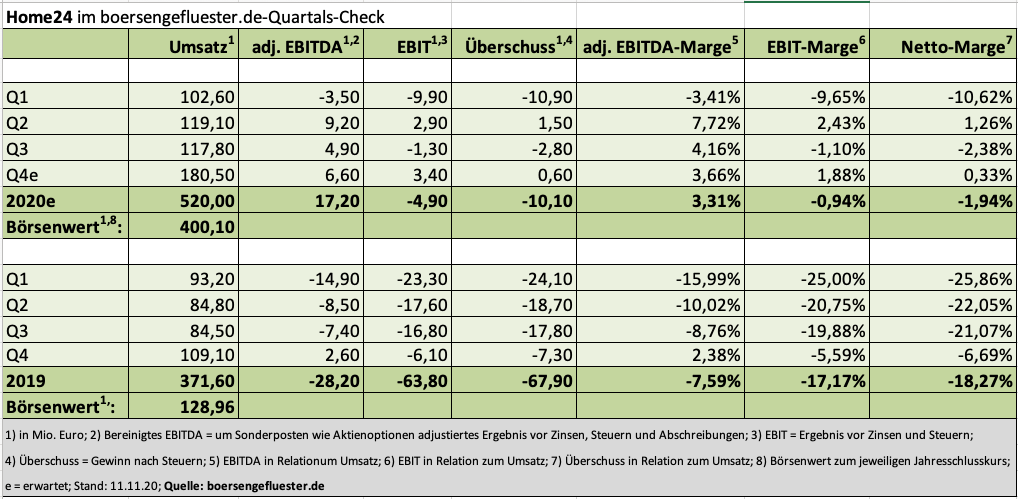

Profitiert hat die Gesellschaft dabei freilich von den im zweiten Quartal 2020 ungewöhnlich günstigen Werbekosten, für die Leadgenerierung zur Webseite des Möbelhändlers. Entsprechend machten die Marketingaufwendungen von 12,4 Mio. Euro im zweiten Quartal 2020 nur 10,4 Prozent Umsatzerlöse in diesem Zeitraum aus. Im dritten Quartal – genau wie das Auftaktviertel eines jeden Jahres typischerweise eine Zeit mit eher hohen Marketingausgaben – investierte das Team um CEO Marc Appelhoff bereits wieder 16,9 Mio. Euro in Werbemaßnahmen, was gemessen am Umsatz von 117,8 Mio. Euro einer Quote von 14,3 Prozent entspricht. Per saldo brachte das dritte Quartal 2020 ein um Sonderaufwendungen – etwa für Aktienoptionen – bereinigtes Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 4,9 Mio. Euro. Das ist erwartungsgemäß deutlich weniger als im zweiten Quartal 2020 (adjustiertes EBITDA: 9,20 Mio. Euro), aber eben auch signifikant mehr als im dritten Jahresviertel 2019, als Home24 noch ein negatives bereinigtes EBITDA von minus 7,4 Mio. Euro zu berichten hatte.

Angesichts der guten Lage nach neun Monaten und vor dem Eindruck des aktuell starken Bestellverhaltens geht Vorstand Appelhoff in die Offensive und erhöht nochmals die Prognose für das Gesamtjahr 2020: Demnach setzt er die die zu erwartende Umsatzsteigerung nun in einer Spanne zwischen 38 und 42 Prozent an – nach zuvor 25 bis 35 Prozent. Entsprechend könnte die Gesellschaft bei konstanter Währung auf Erlöse in einer Größenordnung von 512 bis 528 Mio. Euro zusteuern. Etwas weniger forsch fällt die Neuformulierung für die zu erwartende EBITDA-Spanne aus. Sie liegt nun in einem Korridor von zwei bis vier Prozent – nach zuvor eins bis drei Prozent. Auf der Telefonkonferenz zur Vorlage des Q3-Reports und auch im Hintergrundgespräch mit boersengefluester.de begründet Appelhoff die relative Vorsicht bei der EBITDA-Entwicklung mit den sich ergebenen negativen Begleiterscheinungen, wenn eine Nachfrageschwemme auf eine durch Corona erschwerte Prozesskette aus Einkauf, Logistik und Distribution trifft. Die für Kunden offensichtlichsten Folgen sind längere Lieferzeiten. Das wiederum kann zu Stornierungen oder einer kompletten Zurückhaltung bei einzelnen Kaufentscheidungen führen.

Anzeige:

Summa summarum wird 2020 aber trotzdem um Längen besser als ursprünglich geplant. Spannend wird indes zu sehen, wie die Investoren im kommenden Jahr mit den Zahlen von Home24 umgehen werden. Man muss kein Prophet sein um zu erahnen, dass es schwierig werden wird, in den Quartalen zwei, drei und vier die jeweiligen Vergleichswerte aus 2020 zu schlagen. Trotz der sicherlich ungebrochenen Trendbeschleunigung Richtung Onlinehandel, die Budgets der Kunden werden sich tendenziell wieder zugunsten traditioneller Ausgabenmuster verschieben. Sprich: Ein größerer Teil des Geldes dürfte für Aktivitäten wie Urlaub, Restaurants oder Kultur ausgegeben werden. Zudem sollten Investoren nicht davon ausgehen, dass Home24 nun konsequent darauf setzt, möglichst schnell auch unterm Strich profitabel zu werden. Der Fokus liegt weiterhin auf Wachstum. Börsentechnisch ist die Home24-Aktie hierzulande am ehesten mit dem Anteilschein von Westwing zu vergleichen. Nicht schaden kann freilich auch ein Blick Richtung USA zu dem – wenn auch signifikant größeren – Versandhaus Wayfair. Und hier macht die im Prime Standard gelistete Home24 noch immer eine super gute Figur, selbst wenn die aufgerufenen Multiples grundsätzlich nichts für schwache Nerven sind.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 275,67 | 312,70 | 371,60 | 491,90 | 615,50 | 601,00 | 0,00 | |

| EBITDA1,2 | -33,95 | -51,70 | -28,10 | 15,80 | 1,40 | 8,80 | 0,00 | |

| EBITDA-Marge3 | -12,32 | -16,53 | -7,56 | 3,21 | 0,23 | 1,46 | 0,00 | |

| EBIT1,4 | -46,79 | -69,60 | -63,80 | -10,20 | -35,30 | -46,70 | 0,00 | |

| EBIT-Marge5 | -16,97 | -22,26 | -17,17 | -2,07 | -5,74 | -7,77 | 0,00 | |

| Jahresüberschuss1 | -49,83 | -73,10 | -67,90 | -17,10 | -35,40 | -49,70 | 0,00 | |

| Netto-Marge6 | -18,08 | -23,38 | -18,27 | -3,48 | -5,75 | -8,27 | 0,00 | |

| Cashflow1,7 | -27,10 | -47,90 | -39,20 | 32,00 | -63,10 | 24,00 | 0,00 | |

| Ergebnis je Aktie8 | -1,84 | -3,22 | -2,53 | -0,61 | -1,05 | -1,31 | -0,70 | |

| Dividende8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Ernst & Young |

Foto: Home24 AG

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL WEEKLY anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.