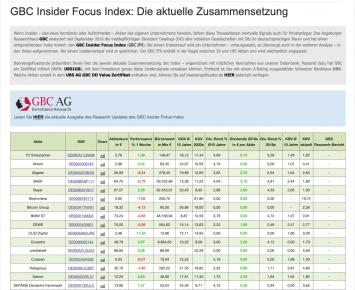

Wenn Insider – also etwa Vorstände oder Aufsichtsräte – Aktien des eigenen Unternehmens handeln, liefern diese Transaktionen in der Regel auch wertvolle Signale für Privatanleger. Das Augsburger Researchhaus GBC analysiert seit dem Jahr 2007 die meldepflichtigen Directors’ Dealings (DD) aller notierten Gesellschaften mit Sitz im deutschsprachigen Raum und hat seit September 2016 einen entsprechenden Index kreiert: den GBC Insider Focus Index. Im Interview mit boersengefluester.de verrät GBC-Chefanalyst Manuel Hölzle, was Insidertransaktionen auszeichnet, worauf Anleger achten müssen und wie die aktuelle Entwicklung bei den Insiderdeals ist. Zudem erklärt Hölzle die Funktionsweise des 2017 initiierten Zertifikats auf den UBS GBC Directors Dealings Value Strategy Basket. Als besonderen Bonus liefert boersengefluester.de ab sofort aussagekräftige Übersichtstabellen zum GBC Insider Focus Index sowie dem GBC Insider Zertifikat. Gut zu wissen: Sämtliche Tabellen werden täglich von uns aktualisiert und sind mit exklusiven Kennzahlen aus der Datenbank von boersengefluester.de angereichert. 100 Prozent Nutzwert also!

Herr Hölzle, erkennen einzelne Insider Unter- oder Überbewertungen von Aktien tatsächlich besser als der Gesamtmarkt?

Ja, definitiv. Gemäß unseren Analysen kaufen Unternehmensvorstände klar antizyklisch. Wenn die Kurse oben sind, setzt eine sichtbare Kaufzurückhaltung ein. In Korrekturphasen wie zuletzt kaufen die Unternehmensinsider dagegen meist stark zu. Über die vergangenen Jahre ließen sich so mit dieser Strategie deutliche Überrenditen erzielen.

Ja, definitiv. Gemäß unseren Analysen kaufen Unternehmensvorstände klar antizyklisch. Wenn die Kurse oben sind, setzt eine sichtbare Kaufzurückhaltung ein. In Korrekturphasen wie zuletzt kaufen die Unternehmensinsider dagegen meist stark zu. Über die vergangenen Jahre ließen sich so mit dieser Strategie deutliche Überrenditen erzielen.

Sie erstellen einen eigenen Insider-Index; den GBC Insider Focus Index. Wie funktioniert hier die Selektion?

Wir werten die Directors Dealings-Meldungen für den deutschsprachigen Raum über verschiedenste Quellen aus. Sowohl Datenbankgestützt als auch über unsere Analysten. Die Selektion erfolgt schließlich wöchentlich und zum Selektionstag erfolgt dann die Aufnahme von neuen Werten in unseren Index beziehungsweise der Abgang. Begrenzt ist der Index auf maximal 100 Unternehmen.

Wie vermeiden Sie Fehlsignale?

Wir filtern verschiedene Situationen aus, welche Fehlsignale liefern können. So werden etwa Käufe von Vorständen, welche aufgrund einer verpflichtenden Klausel im Vorstandsvertrag vorgenommen werden, ausselektiert. Denn die Signalwirkung ist hier natürlich nicht vorhanden. Zudem sortieren wir sogenannte „Mixed-Signals“ aus. Das heißt: Sofern es Käufe und Verkäufe im betrachteten Zeitraum gibt, ergibt sich kein klares Signal und die Käufe werden ausgefiltert. Zudem werden auch Käufe mit zu kleinem Volumen herausgefiltert.

Welche Erfahrungen haben Sie gemacht: Sind Insiderkäufe oder Insiderverkäufe das aussagekräftigere Indiz?

Da Unternehmenslenker tendenziell eher positiv sind, also eher einen „Positiv-Bias“ haben, sind Insiderverkäufe für uns ein hartes und klares „Verkaufssignal“. Unternehmen mit Verkäufen meiden wir somit grundsätzlich für einen Zeitraum von drei Monaten nach Verkauf, da wir in diesen Werten systematisch von einer Underperformance ausgehen. Käufe haben eine sehr gute Aussagekraft, wenn man die Signale gut ausfiltert und einen guten Basket von mindestens 30 Werten hat, man also strategisch vorgeht. Da die meisten Investoren und Anleger in Deutschland nur auf der Long-Seite unterwegs sein können, also nur bei steigenden Kursen partizipieren, fokussieren wir unsere Strategie auf die Insiderkäufe. Und hierüber bieten sich interessante Einstiegsideen.

In welchen Börsenzyklen liefert die Insider-Strategie Ihrer Erfahrung nach die besten Ergebnisse? In steigenden Märkten, im Seitwärtstrend oder in Abschwungphasen?

Am schwierigsten ist es in starken Abschwungphasen, wenn alles „ohne Rücksicht auf Verluste“ abverkauft wird. Dann ist eigentlich jede Strategie schwierig, weil der Markttrend alles überlagert. Und auch die Insiderstrategie funktioniert nicht zufriedenstellend. Langfristig funktioniert die Strategie in Seitwärtstrends am besten, da dann der Markttrend quasi eliminiert wird und der Fokus noch stärker auf der Einzelentwicklung der Unternehmen liegt. Aber auch in steigenden Märkten funktioniert die Strategie natürlich sehr gut, weil die Manager grundsätzlich stärker die Geschäftsentwicklung als die Bewertung der Aktie einschätzen. Und eine positive Geschäftsentwicklung schlägt sich in einem freundlichen Börsenumfeld grundsätzlich positiv nieder.

In Kürze beginnt auch in Deutschland die heiße Phase der Bilanzsaison mit der Vorlage der Geschäftsberichte für 2018: Sind die Insider daher zurzeit besonders aktiv oder gibt es eher weniger Transaktionen? Und: Wie würden Sie die Stimmung einschätzen?

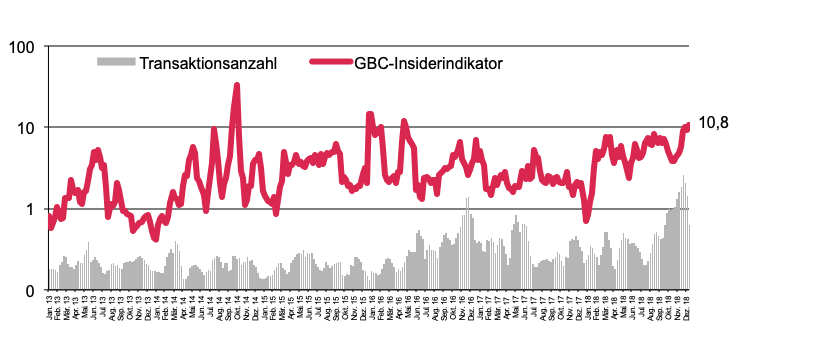

Die Insider waren in den vergangenen zwei Monaten massiv auf der Käuferseite und haben die günstigen Kurse genutzt. Hier wurden in einem Zeitraum von vier Wochen mehr als 300 Transaktionen gemeldet. Seit Beginn unserer Auswertung im Jahr 2007 liegt der Durchschnitt in so einem Zeitraum lediglich bei knapp über 115. Da hier nahezu ausschließlich Käufe getätigt wurden, liegt der GBC-Insiderindikator bei 10,8 Punkten und liefert damit ein stark positives Signal. Unser Insiderindikator ist klar am Hoch, was sehr positiv einzuschätzen ist. Die Unternehmensinsider rechnen also nicht mit einer Rezession, sondern noch mit soliden Unternehmenszahlen.

Auf Ihre Strategie wurde auch ein Zertifikat (WKN: UBS1GB; ISIN: CH0358664750) aufgelegt. Wie funktioniert die Auswahl für das Insiderzertifikat konkret?

Das Zertifikat verbrieft ein Auswahlportfolio auf Basis des Insiderindex, den sog. UBS GBC Directors Dealings Value Strategy Basket. Dieser beinhaltet eine „Value-Auswahl“ von Unternehmen, also Unternehmen mit einer hohen Dividendenrendite und einer günstigen Substanzbewertung (niedriges Kurs-Buch-Wert-Verhältnis). Zudem müssen die Unternehmen im Basket ein ausreichendes Handelsvolumen aufweisen.

Für welchen Anlegertyp eignet sich das GBC Insider-Zertifikat?

Ziel der Value-Auswahl ist es, das Renditepotenzial über die Insiderstrategie zu nutzen und gleichzeitig eine im Vergleich zum Markt geringere Schwankung zu erreichen. Günstig bewertete Substanzwerte sind auf lange Sicht weniger schwankungsanfällig als Wachstumswerte und bringen nachhaltige Rendite über Dividenden und den Abbau der Unterbewertung. Nähere Informationen finden sich auch unter insider-zertifikat.com

Manuel Hölzle ist Chefanalyst & CEO der GBC AG mit Sitz in Augsburg. Hölzle gilt als versierter Kenner der heimischen Small Cap-Szene und ist auf vielen Kapitalmarktveranstaltungen präsent. Studiert hat der Diplom-Kaufmann an der Universität Augsburg.

Manuel Hölzle ist Chefanalyst & CEO der GBC AG mit Sitz in Augsburg. Hölzle gilt als versierter Kenner der heimischen Small Cap-Szene und ist auf vielen Kapitalmarktveranstaltungen präsent. Studiert hat der Diplom-Kaufmann an der Universität Augsburg.