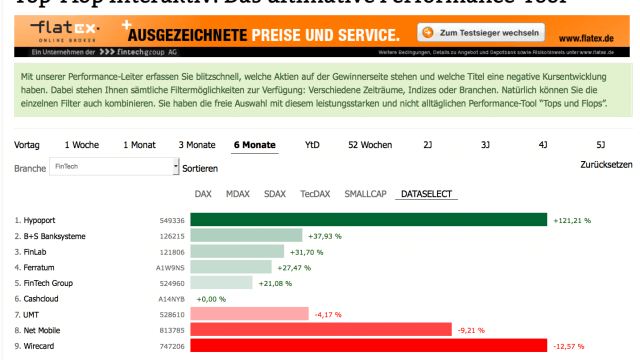

Diese Neuemission hat sich bislang gelohnt: Verglichen mit dem Ausgabepreis von 17 Euro zum Börsenstart Ende Januar ist die Notiz von Ferratum mittlerweile um fast 40 Prozent auf 23,75 Euro gestiegen. Anfang Juni 2015 kostete der Anteilschein des Anbieters von mobilen Konsumentenkrediten in der Spitze sogar 27 Euro. Die Performance kann sich auch im Branchenvergleich sehen lassen: Aus der boersengefluester.de-Peergroup „FinTech” liegen die Finnen auf Sechs-Monats-Sicht weit vorn – wie unser Performancetool “Top-Flop Interaktiv” zeigt. Von den größeren Gesellschaften schneidet nur Hypoport deutlich besser ab.

Und die Analysten sehen noch weiteres Potenzial: So gibt Hauck & Aufhäuser ein Kursziel von 32,50 Euro für das seit Ende Juni auch im SDAX enthaltene Papier aus. Die Halbjahreszahlen zeigen dabei durchgängig in die richtige Richtung. So kam Ferratum in den ersten sechs Monaten 2015 auf ein Erlösplus von 61,5 Prozent auf 49,8 Mio. Euro. Das um die IPO-Aufwendungen bereinigte Ergebnis vor Zinsen und Steuern (EBIT) zog von 5,32 auf 6,78 Mio. Euro an. Dieser Zuwachs lag leicht über den Erwartungen der Börsianer, und auch Finanzvorstand Clemens Krause ist mit dem Renditeniveau offensichtlich zufrieden: „Mit einer bereinigten EBIT-Marge von 13,6 Prozent sind wir weiterhin sehr profitabel – und das trotz zahlreicher Maßnahmen zur Beschleunigung des Wachstums im aktuellen Geschäftsjahr.” So hat Ferratum die regionale Präsenz um Kanada, Norwegen und Frankreich auf mittlerweile 22 Länder ausgeweitet – mittelfristiges will das Unternehmen in 30 Ländern Flagge zeigen. Zudem tragen neue Angebote außer- und oberhalb des klassischen Mikrokredits zwischen 50 und 1.000 Euro immer stärker zum Wachstum bei.

Dabei gibt es für Ferratum jede Menge Konkurrenz aus der boomenden Fintech-Szene: Auch Unternehmen wie Smava, Kreditech, Auxmoney, Vexcash, cashper oder Lendico werben mit schnellen Krediten abseits des klassischen Wegs über die Banken. Außerdem gibt es in den USA ja noch eine Gesellschaft namens Lending Club mit einem Börsenwert von immer noch 4,7 Mrd. Euro – trotz der deutlichen Einbußen in den vergangenen Monaten. Ein Selbstläufer am Kapitalmarkt ist das Geschäft also nicht. Testweise wagt sich Ferratum in den Heimatmärkten Finnland und Schweden an Firmenkredite in Höhe zwischen 3.000 und 25.000 Euro für etablierte Kleinunternehmen. Bleibt abzuwarten, ob und wann dieses Modell auf andere Länder übertragen wird. Klingt alles vielversprechend, allerdings müssen Aktionäre stattliche Bewertungsmultiples – von denen traditionelle Banken nur träumen können – akzeptieren und ihren Blick schon jetzt weit nach vorn richten. Auf Basis der Hauck & Aufhäuser-Schätzungen für 2017 wird der SDAX-Titel mit dem Faktor elf auf das EBIT gehandelt. Für 2016 ergibt sich ein Multiple von rund 19.

Raum für Enttäuschungen ist da nur sehr begrenzt vorhanden. Die Marktkapitalisierung von Ferratum beträgt dabei immerhin knapp 516 Mio. Euro. Fazit: Bislang hat der Börsenneuling die Wachstumserwartungen eingelöst und sich ein gutes Standing am Kapitalmarkt erarbeitet. Gleichwohl eignet sich das Papier nur für risikobereite Investoren. Außerdem sollte der Anlagehorizont nicht zu kurz sein.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 221,64 | 262,15 | 293,10 | 230,47 | 213,67 | 212,37 | 230,46 | |

| EBITDA1,2 | 34,65 | 43,02 | 56,35 | 41,87 | 39,22 | 49,13 | 60,57 | |

| EBITDA-Marge3 | 15,63 | 16,41 | 19,23 | 18,17 | 18,36 | 23,13 | 26,28 | |

| EBIT1,4 | 31,84 | 37,80 | 45,53 | 28,51 | 23,90 | 31,61 | 45,56 | |

| EBIT-Marge5 | 14,37 | 14,42 | 15,53 | 12,37 | 11,19 | 14,88 | 19,77 | |

| Jahresüberschuss1 | 20,06 | 19,27 | 23,02 | 0,48 | -2,56 | 12,00 | 16,44 | |

| Netto-Marge6 | 9,05 | 7,35 | 7,85 | 0,21 | -1,20 | 5,65 | 7,13 | |

| Cashflow1,7 | 33,32 | -40,36 | 22,53 | 140,36 | 71,72 | -26,15 | 157,78 | |

| Ergebnis je Aktie8 | 0,92 | 0,89 | 1,10 | 0,02 | -0,12 | 0,39 | 0,51 | |

| Dividende8 | 0,18 | 0,18 | 0,00 | 0,00 | 0,00 | 0,12 | 0,19 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: PricewaterhouseCoopers |

Foto: picumbo.com