Sieht ganz so aus, als könnte es beim dritten Mal klappen: Gemeint ist ein signifikantes Überschreiten der Marke von 40 Euro beim Aktienkurs von Eckert & Ziegler, wodurch dann womöglich neue Schubkraft entstehen könnte. Immerhin bewegt sich die Notiz des Anbieters von radioaktiven Komponenten für den medizinischen und messtechnischen Einsatz dann in charttechnischen Regionen, die zuletzt im Jahr 2001 – damals beim Platzen der New Economy-Blase – erreicht wurden und viel Potenzial nach oben freischaufeln. Freilich befand sich der Anteilschein damals mitten im Sturzflug, nachdem die Aktie (Symbol: EUZ) am 1. März 2000 die Rekordmarke von 139 Euro aufstellte. Von solchen Übertreibungen ist Eckert & Ziegler jedoch meilenweit entfernt, zumal auch die fundamentalen Rahmendaten eine ganz andere Sprache sprechen. Den im ersten Halbjahr 2018 erzielten Überschuss von 8,52 Mio. Euro bezeichnet die Gesellschaft als „hervorragendes Ergebnis“.

Zwar kamen die Berliner im ersten Halbjahr 2017 mit 9,68 Mio. Euro auf einen noch höheren Gewinn, allerdings maßgeblich beeinflusst durch den Verkauf der Zyklotronsparte an Alliance Medical und den Anteilen an dem dänischen Unternehmen Curasight. Insgesamt steigerte Eckert & Ziegler in den ersten sechs Monaten 2018 (auf Basis fortgeführter Geschäfte) den Umsatz um 25 Prozent auf 81,03 Mio. Euro. Der stattliche Erlössprung hängt zwar zum Teil an den Effekten aus der im Mai 2017 erworbenen Gamma-Service. Ein überaus positives Signal ist jedoch, dass auch die Geschäfte mit Firmen aus dem Explorationsbereich deutlich an Schwung gewonnen hat. Insgesamt schoss das Betriebsergebnis des Segments Isotope Products um annähernd 56 Prozent auf 8,35 Mio. Euro in die Höhe. Da gleichzeitig auch das Ergebnis vor Zinsen und Steuern (EBIT) im Segment Radiopharma um 35 Prozent auf 5,27 Mio. Euro an Höhe gewann, blieb auf Konzernebene nach sechs Monaten 2018 ein überraschend deutliches EBIT von 12,8 Mio. Euro stehen. Das vergleichsweise müde Auftaktviertel mit einem EBIT von weniger als 4 Mio. Euro ist jedenfalls mehr als ausgeglichen.

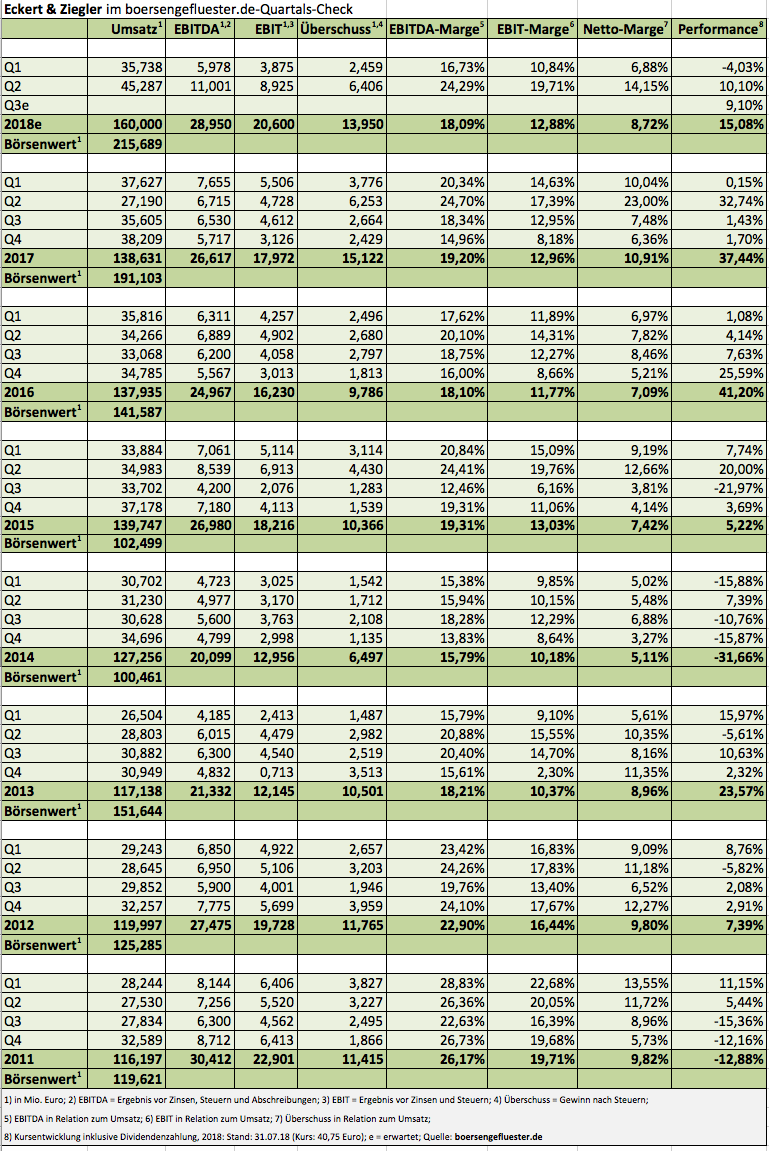

Und nachdem CEO Andreas Eckert bereits vor wenigen Tagen die Prognose für den Gewinn je Aktie von 2,20 auf 2,50 Euro – entsprechend einem auf die Anteilseigner entfallenden Gewinn von gut 13 Mio. Euro – erhöht hat, setzt er mit der Vorlage des Halbjahresberichts auch das Umsatzziel für 2018 um 5 Mio. auf etwa 160 Mio. Euro herauf. Zum Vergleich: Die Marktkapitalisierung der im streng regulierten Prime Standard gelisteten Gesellschaft beträgt beim aktuellen Aktienkurs von 40,75 Euro knapp 216 Mio. Euro. Bereinigt um die nach dem jüngsten Rückkaufprogramm auf 254.818 gestiegenen eigenen Aktien, ergibt sich gar „nur“ ein Börsenwert von 205,3 Mio. Euro. Mit Blick auf den für das laufende Jahr zu erwartenden Gewinn ist das noch immer eine eher moderaten Relation und spricht dafür, dass der Aktienkurs von Eckert & Ziegler – einem unsere Dauerfavoriten aus dem Spezialwertbereich – die 40-Euro-Hürde nun tatsächlich nachhaltig hinter sich lässt.

Nicht mehr ganz so interessant ist der Titel indes unter Dividendengesichtspunkten, auch wenn die für 2018 zu erwartende Rendite noch immer bei rund zwei Prozent liegt. Zum Vergleich: Der von boersengefluester.de berechnete Zehn-Jahres-Durchschnittswert für den frisch gekürten Bayer-Zulieferer im Bereich Radioimmuntherapie für die Krebsbehandlung beträgt etwas mehr als 2,5 Prozent. Aber bis zu nächsten Hauptversammlung ist es ja noch eine Weile hin.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 138,63 | 168,71 | 178,49 | 176,14 | 180,44 | 222,26 | 246,09 | |

| EBITDA1,2 | 26,62 | 32,14 | 43,13 | 44,64 | 57,04 | 55,52 | 58,83 | |

| EBITDA-Marge3 | 19,20 | 19,05 | 24,16 | 25,34 | 31,61 | 24,98 | 23,91 | |

| EBIT1,4 | 17,97 | 23,39 | 32,06 | 33,69 | 47,45 | 44,54 | 45,45 | |

| EBIT-Marge5 | 12,96 | 13,86 | 17,96 | 19,13 | 26,30 | 20,04 | 18,47 | |

| Jahresüberschuss1 | 15,12 | 16,89 | 22,48 | 23,11 | 34,66 | 29,75 | 26,77 | |

| Netto-Marge6 | 10,91 | 10,01 | 12,59 | 13,12 | 19,21 | 13,39 | 10,88 | |

| Cashflow1,7 | 26,83 | 21,21 | 40,43 | 36,79 | 33,86 | 34,30 | 47,40 | |

| Ergebnis je Aktie8 | 0,70 | 0,78 | 1,07 | 1,11 | 1,66 | 1,41 | 1,26 | |

| Dividende8 | 0,20 | 0,30 | 0,42 | 0,45 | 0,50 | 0,50 | 0,05 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Mazars |

Foto: Pixabay

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie!

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie!