So richtig zünden konnte die Aktie von Bastei Lübbe bislang noch nicht. Knapp elf Monate nach dem Börsengang notiert der Anteilschein des Verlagshauses nur unwesentlich über dem Emissionspreis von 7,50 Euro. Dabei hatten die Beteiligten den Ausgabekurs Anfang Oktober 2013 ohnehin schon am unteren Ende der Preisspanne von 7,50 bis 9,00 Euro festlegen müssen, um die Emission überhaupt über die Bühne zu kriegen. Ursprünglich sollte Bastei Lübbe sogar zu Kursen zwischen 9,00 und 11,00 Euro platziert werden. Doch das ging gar nicht. Ein Emissionsflop ist das Unternehmen allerdings auch nicht. Mit ihren Zahlen haben die Kölner regelmäßig die Erwartungen erfüllt. Daran kann die unterm Strich bislang eher enttäuschende Performance also nicht gelegen haben. Auch bekommt der Titel genügend Aufmerksamkeit von den Analysten, die das Papier ausnahmslos zum Kauf empfehlen. Das emissionsbegleitende Bankhaus Close Brothers Seydler nennt ein Ziel von 11,50 Euro, Warburg Research gibt ein Ziel von 10,50 Euro aus, die DZ Bank sieht einen fairen Wert von 11 Euro, die Experten der Berenberg Bank trauen dem Titel sogar Kurse von 13 Euro zu. Damit bewegt sich das Kurspotenzial zwischen 36 und 68 Prozent. Das kann sich sehen lassen.

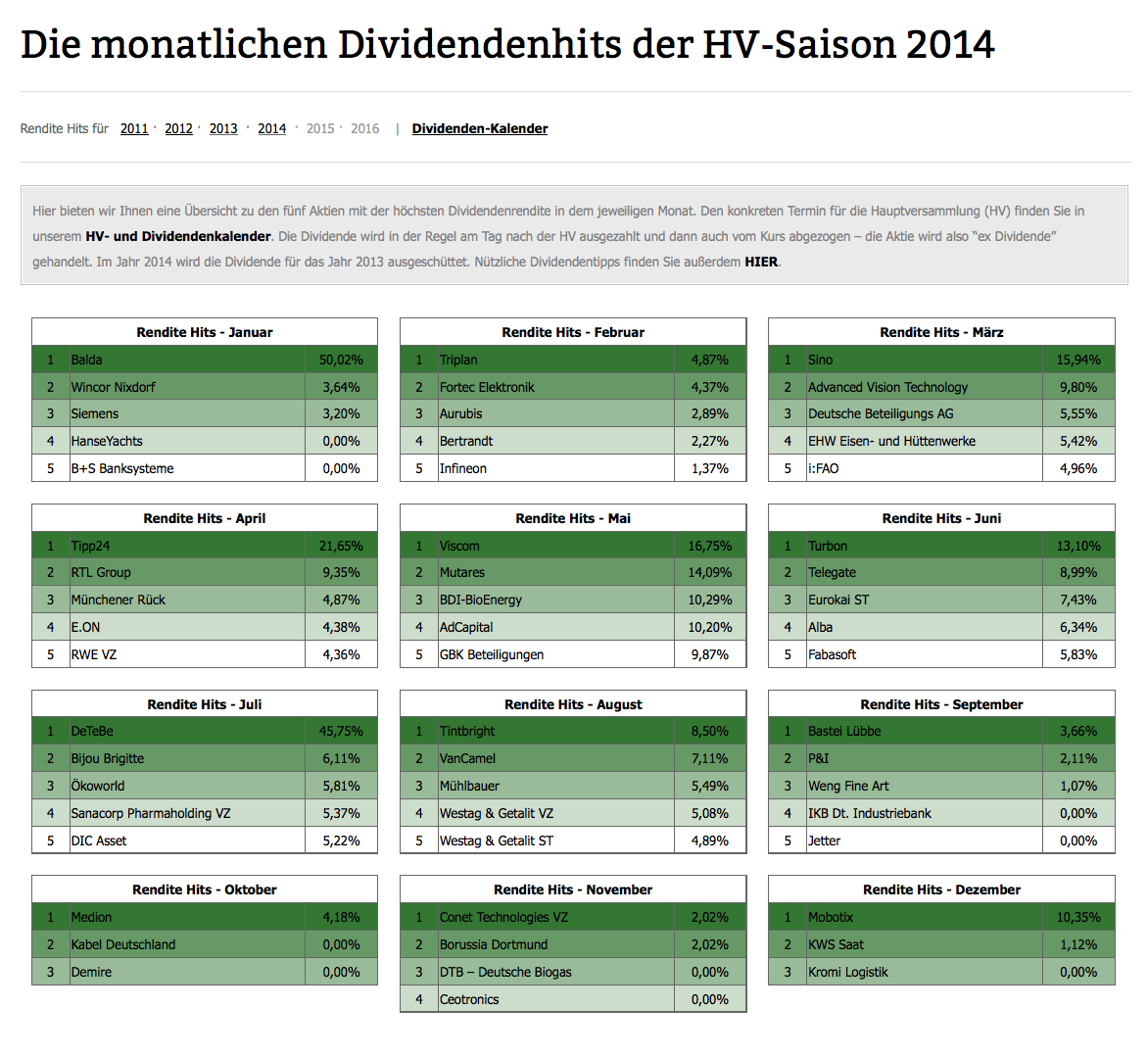

Neue Aufmerksamkeit könnte das Papier in Kürze unter Dividendenaspekten auf sich ziehen. Zur Hauptversammlung am 17. September 2014 steht die Ausschüttung einer Dividende von 0,28 Euro auf der Tagesordnung. Bezogen auf den aktuellen Kurs ergibt sich daraus eine Rendite von immerhin 3,6 Prozent. Damit zählt die Bastei-Lübbe-Aktie zu den letzten Dividenden-Highlights des laufenden Jahres, wie ein Blick auf die von boersengefluester.de täglich aktualisierte Gesamtübersicht zeigt. Interessant ist die Dividende aber auch unter steuerlichen Aspekten, denn die Auszahlung der insgesamt 3,7 Mio. Euro erfolgt vollständig aus dem steuerlichen Einlagekonto. Das heißt: Der Fiskus krallt sich seinen Teil erst beim Verkauf der Aktie. Ein wenig flapsig sprechen Börsianer in diesem Zusammenhang häufig von „steuerfreien Dividenden“. De facto handelt es sich aber nur um eine Steuerstundung.

Bewertungsmäßig bietet sich ein Vergleich mit der – gemessen an der Marktkapitalisierung – etwa halb so großen Edel aus Hamburg an. Punkten kann Bastei Lübbe hier in erster Linie beim KGV. Auf Basis der Ergebnisschätzungen von boersengefluester.de wird Bastei Lübbe nur etwa mit dem Zehnfachen der für das Geschäftsjahr 2015/16 (31. März) erwarteten Gewinne gehandelt, während Edel hier auf ein Multiple von 14 kommt. Auch mit Blick auf das Verhältnis von Enterprise Value (Börsenwert plus Nettofinanzverbindlichkeiten) zu EBIT (Ergebnis vor Zinsen und Steuern) hat Bastei Lübbe die Nase vorn. Ein Investor, der Bastei Lübbe frei von Schulden und Bankguthaben kaufen wollte, müsste etwa das 7,6fache des operativen Ergebnisses aus dem Vorjahr auf den Tisch legen. Bei Edel ist die Relation mit 8,4 ein wenig höher. Ansonsten entscheidet Edel das Rennen in den Kategorien Kurs-Buchwert-Verhältnis, Kurs-Umsatz-Verhältnis und Dividendenrendite für sich. Losgelöst davon: Den meisten Investoren dürfte das Medienunternehmen Edel ein wenig zu klein für ein Engagement sein. Das spricht für die im Prime Standard gelistete Aktie von Bastei Lübbe. Zudem investieren die Kölner massiv in die Internationalisierung und positionieren sich immer stärker im digitalen Bereich. Das wird sich in den kommenden Jahren auszahlen. Die Bewertung des Unternehmens lässt auf jeden Fall genügend Kursspielraum nach oben. Kurzfristig könnten Dividendenjäger für Auftrieb sorgen.