Den meisten Investoren dürfte die Deutsche Balaton in erster Linie aufgrund ihrer Engagements im heimischen Spezialwertebereich ein Begriff sein. Zum Beteiligungsportfolio gehören unter anderem Beta Systems, Biofrontera, Easy Software, Epigenomics, Expedeon oder auch GK Software. Weit weniger bekannt ist, dass die Heidelberger und mit ihnen verbundene Unternehmen auch im Rohstoffbereich – vorwiegend in Australien – unterwegs sind. Das derzeit wohl spannendste Projekt liefert die an der australischen Westküste ansässige Altech Chemicals Ltd., an der Balaton direkt mit 9,35 Prozent und indirekt über die Delphi Unternehmensberatung mit 6,82 Prozent beteiligt ist. Mit einem Anteil von 7,73 Prozent ebenfalls mit im Boot sitzt der Düsseldorfer Spezialanlagenbauer SMS Group. Dabei bewegt sich die in Sydney und Frankfurt gelistete Gesellschaft in überschaubaren Dimensionen: Der Börsenwert von Altech Chemicals beträgt umgerechnet rund 57 Mio. Euro. Die Umsatzerlöse sind homöopathisch klein, der Fehlbetrag lag zum 30. Juni 2019 dagegen bei etwa 3,8 Mio. Euro.

Doch die Gesellschaft steht vor einschneidenden Veränderungen: Über die Tochter Altech Chemicals Australia hat das Unternehmen nämlich mit dem Bau einer Produktionsanlage für hochreines Aluminiumoxid (99,99 %) – auch 4N HPA (High Purity Alumina) genannt – im circa sechs Flugstunden vom australischen Perth entfernten Malaysia begonnen. Hier soll der aus der eigenen Tagebau-Mine im australischen Meckering geförderte Hauptrohstoff Kaolin durch den Zusatz von Salzsäure in 4N HPA umgewandelt werden. Aus Börsensicht interessant ist das Vorhaben insbesondere deshalb, weil 4N HPA für die Herstellung von Lithium-Ionen-Batterien oder auch LED-Leuchten eingesetzt wird. Übergeordnetes Thema ist somit die Elektromobilität. Der Gesamtfinanzierungsbedarf für das HPA-Projekt summiert sich auf rund 420 Mio. US-Dollar (umgerechnet knapp 380 Mio. Euro).

Eine Summe, die die Australier in der jetzigen Konstellation überfordert, auch wenn die Förderbank KfW sowie die Macquarie Bank erhebliche Mittel in Aussicht gestellt haben und auch die SMS Group, die den Zuschlag für den Bau der Anlage zu einem Festpreis bekommen hat, rund 15 Mio. US-Dollar Eigenkapital zugesichert hat. Von Altech Australia sind bislang von rund 40 Mio. US-Dollar in das Projekt geflossen. Nun kommen die Finanzjongleure von Deutsche Balaton ins Spiel. Wohlwissentlich, dass es für einen australischen Penny Stock eher schwierig sein wird, in Deutschland nennenswerte Mittel für ein Anlagenprojekt in Malaysia – sei es auch noch so zukunftsträchtig – einzuwerben, haben sich die Heidelberger eines Kniffs bedient und einen ihrer Börsenmäntel revitalisiert.

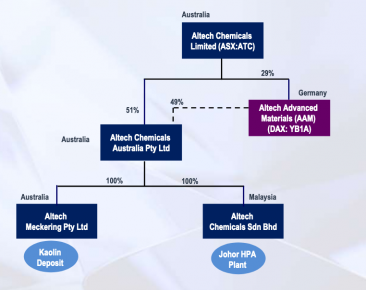

Es handelt sich um die längst insolvente Youbisheng Green Paper. Bei etlichen Anlegern klingeln nun wahrscheinlich die Glocken. Genau: Youbisheng Green Paper war eine jener China-Aktien, die vor ein paar Jahren an die Frankfurter Börse stürmten, dann aber krachend scheiterten. Die Balatons hatten sich später als eine Art Resterampe betätigt und die Börsenmäntel von Goldrooster, Ming Le Sports, Ultrasonic und eben auch Youbisheng Green Paper an Land gezogen. Mittlerweile ist Youbisheng Green Paper jedoch von den Altlasten befreit und wurde nach der außerordentlichen Hauptversammlung am 17. Juli 2019 in Altech Advanced Materials umfirmiert. Gegenwärtig sind die Deutsche Balaton (rund 65 Prozent) und Altech Chemicals Ltd. (rund 29 Prozent) die dominierenden Aktionäre.

Das wird sich jedoch gravierend ändern: Vermutlich für den Zeitraum vom 13. bis 27. November 2019 ist nämlich eine Barkapitalerhöhung mit Bezugsrecht im Verhältnis 1:40 (!) zu einem Ausgabepreis von 1,10 Euro je Aktie geplant. Der Wertpapierprospekt dürfte Ende Oktober veröffentlicht werden. Summa summarum könnten im Rahmen dieser Transaktion bis zu 75 Mio. Euro zusammenkommen, wenngleich boersengefluester.de die maximale Ausschöpfung für ein eher unwahrscheinliches Szenario hält. Geplant ist nun, dass sich die deutsche Altech Advanced Materials über den Mittelzufluss mit bis zu 49 Prozent an der Altech Chemicals Australia beteiligt, die wiederum die wesentlichen Rechte an der Technologie und dem Malaysia-Projekt hält. Ein entsprechender Optionsvertrag (siehe Kasten unten) wurde bereits unterzeichnet. Zudem gibt es einen Puffer, der Altech Advanced Materials sechs Jahre nach Projektstart ein Rücktrittsrecht einräumt, falls sich die Geschäfte doch nicht wie erhofft entwickeln. Sollten die Heidelberger diese Option ziehen, gäbe es eine jährliche Verzinsung von 15 Prozent auf die Rückübertragung der Anteile an Altech Chemicals.

Der Optionsvertrag sieht im Wesentlichen vor:

1. AAM erhält das Recht mindestens 10% (für einen anteiligen Betrag von 20,408 Mio. USD) bis zu einem direkten HPA-Projektanteil von höchstens 49% für 100 Mio. USD durch Übernahme von Anteilen an Altech Australia zu erwerben;

2. AAM verpflichtet sich, die erworbenen Anteile 6 Jahre nach Projektstart („Project Financial Close“) an Altech zurück zu verkaufen auf Basis einer festgelegten Werterhöhung von 15% p.a.;

3. Altech erhält das Recht, den Rückkauf der erworbenen Anteile an Altech Australia auf gleicher Basis innerhalb von 6 Jahren vorzeitig von AAM zu verlangen,

4. AAM kann ihre Rückverkaufsverpflichtung jederzeit kündigen und damit ihre HPA-Projektbeteiligung behalten.

Das hört sich jetzt alles ordentlich kompliziert an. Ganz wichtig für potenzielle Investoren, die ihr Bezugsrecht komplett ausüben wollen, ist jedoch der enorme Hebel: Beispiel: Gegenwärtig kostet eine Aktie von Altech Advanced Materials (AAM) 2,50 Euro. Wer nun 100 Anteile an der Börse kauft, müsste dafür (ohne Spesen) 250 Euro bezahlen. Das ist noch kein besonderes Ding. Zum Start der Kapitalmaßnahme im November hätte er damit jedoch das Recht, für jede Aktie im Depot 40 weitere zu je 1,10 Euro zu erwerben. Insgesamt wären das 4.000 Stück zu einem Gesamtpreis von bereits 4.400,- Euro. Nach Abschluss der Transaktion hätte der Investor somit 4.100 Aktien zu einem Durchschnittskurs von rund 1,13 Euro im Depot. Nun wird nicht jeder bestehende Aktionär an der Kapitalmaßnahme im vollen Umfang teilnehmen wollen oder können – oder sein Bezugsrecht vielleicht sogar ganz abtreten. Daher ist im zweiten Schritt eine Privatplatzierung der übrig gebliebenen Stücke zum Ausgabepreis von mindestens 1,20 Euro geplant.

Wie uns AAM-Vorstand Hansjörg Plaggemars im Hintergrundgespräch versichert, hängt der Erfolg des Projekts jedoch nicht einzig und allein am Erfolg der Bezugrechtskapitalerhöhung. Eine denkbare Variante wäre etwa, dass die Finanzmaßnahme um eine Wandelschuldverschreibung ergänzt wird. Die entscheidende Frage ist freilich, ob sich das ganze Vorhaben am Ende auszahlt. Dazu hat AMM diverse Szenarien vorgelegt. Auf Basis der konservativen Annahmen der KfW hätte das gesamte Projekt einen (mit 7,5 Prozent) abgezinsten Barwert vor Steuern von 505 Mio. US-Dollar und würde sich nach knapp vier Jahren amortisiert haben. Heruntergerechnet auf die einzelne AAM-Aktie liegt der Projekt-Barwert bei umgerechnet rund 2,30 Euro. Das jährlich zu erzielende EBITDA taxiert das KfW-Szenario auf 76 Mio. Dollar. Wichtig: Die Abnahme der Produktionsmenge für die ersten zehn Jahre wurde durch eine entsprechende Vereinbarung mit Mitsubishi Australien gesichert. das schafft schafft enorme Planungstransparenz – auch für Investoren. „Ein wesentlicher Teil der Wachstumsstory ist aber auch, dass mit Sicht auf einige Jahre weitere HPA-Werke entstehen könnten“, sagt Plaggemars.

Interesse für einen entsprechende Positionierung als Standort für die Batterieindustrie hat insbesondere der sächsische Ministerpräsident Michael Kretschmer signalisiert. Immerhin hat der Freistaat mit dem Industriegebiet Schwarze Pumpe einen optimalen Standort für solche Projekte. Und wer weiß: bei den Themenkomplexen Spezialchemie/Batterietechnik gibt es mit Varta, IBU-tec advanced materials, Akasol oder auch Voltabox interessante börsennotierte Unternehmen, die vielleicht sogar als Kooperationspartner in Frage kämen. Boersengefluester.de verfolgt die Entwicklung weiterhin. So viel dürfte klar sein: Es handelt sich um eine heiße Spekulation. Immerhin gibt es nun die Möglichkeit, sich an einem deutschen Unternehmen zu beteiligen und nicht den Weg über einen australischen Penny Stock. Auf die Beobachtungsliste gehört der Titel allemal.

Foto: Clipdealer

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL), Interna aus der Redaktion sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun.