Als Aktie mit zwei Gesichtern präsentiert sich im laufenden Jahr MBB. Ging es mit dem Small Cap in der ersten Jahreshälfte 2015 noch um mehr als 20 Prozent Richtung Norden, verlor die Beteiligungsgesellschaft in der zweiten Jahreshälfte bislang um rund elf Prozent an Wert. Inklusive der Dividendenzahlung von 0,57 Euro je Aktie bleibt damit seit Jahresbeginn 2015 eine Performance von 7,3 Prozent stehen. Verglichen mit ähnlichen Gesellschaften wie der Gesco Holding ist das zwar nicht unbedingt verkehrt und entspricht etwa dem 2015er-Wertzuwachs der Deutschen Beteiligungs AG. Doch es gab eben auch Titel in dem Sektor, die deutlich besser performten: allen voran Aurelius, Bavaria Industries Group oder auch die Indus Holding. Vor allem die schwächere Entwicklung bei der wichtigen Tochter MBB Fertigungstechnik (Montagetechnik, Verbindungstechnik und Werkzeugbau) sowie der spürbare Kursrückgang bei der börsennotierten 76-Prozent-Beteiligung Delignit sorgten für die ausschlaggebende Portion Unsicherheit bei MBB. Zudem vermisst manch Investor einen neuen Wachstumskick. So verfügen die Berliner über eine Netto-Cashposition von immerhin 20,6 Mio. Euro – bei einem gesamten Börsenwert von knapp 142 Mio. Euro. Noch hält Vorstand Christof Nesemeier jedoch das Pulver trocken. Wer Nesemeier kennt, weiß, dass bei ihm alles stimmen muss. Überteuerte Akquisitionen möchte sich zwar niemand an Revers heften. Doch MBB geht mit seinen Mitteln besonders sorgsam um. Grundsätzlich eine sehr lobenswerte Eigenschaft, allerdings ticken die Börsenuhren manchmal doch anders und bevorzugen ein forscheres Expansionstempo.

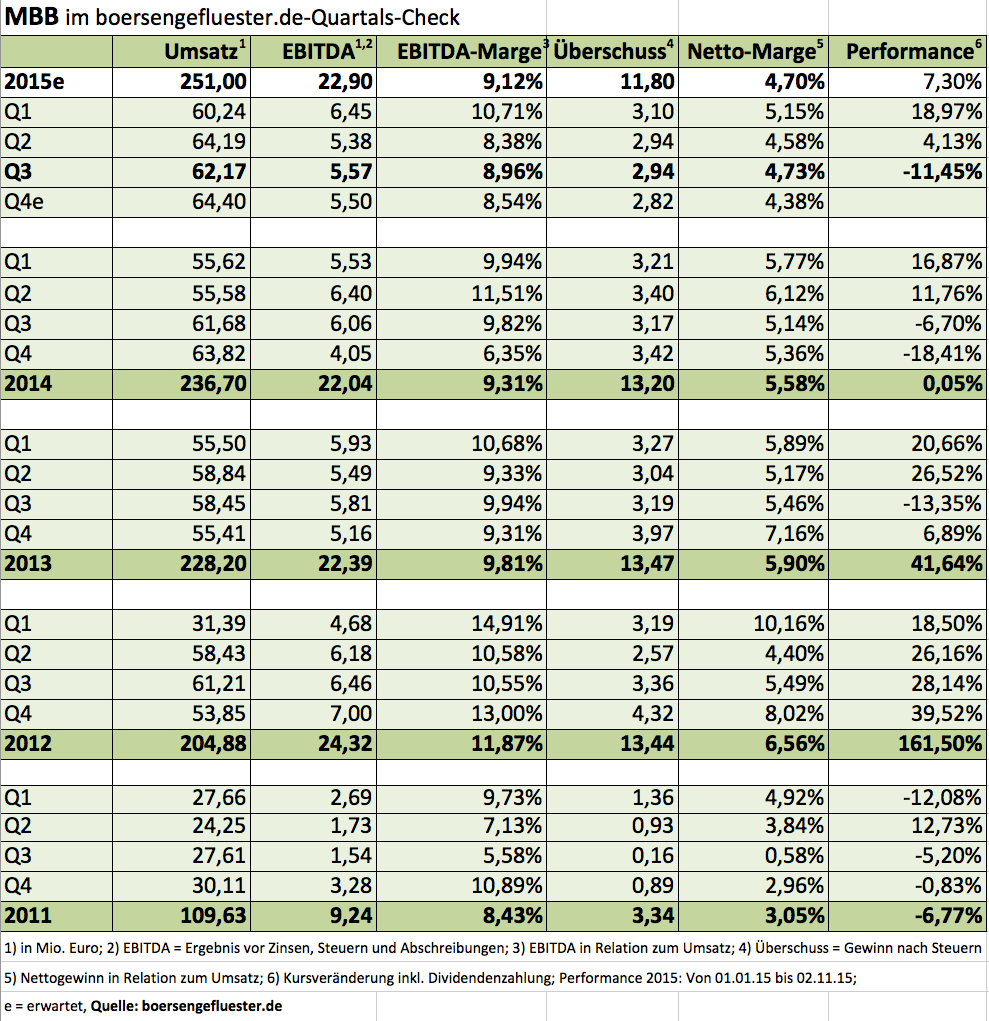

Letztlich können sich die Zahlen von MBB aber sehen lassen: Bei einem leichten Erlösplus auf gut 62 Mio. Euro erzielte MBB im dritten Jahresviertel 2015 ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von knapp 5,6 Mio. Euro. Der entsprechende Vorjahreswert wurde damit um rund acht Prozent unterschritten. Insgesamt kamen die Berliner nach neun Monaten 2015 bei Erlösen von 186,60 Mio. Euro auf ein EBITDA von 17,40 Mio. Euro. Zum Vergleich: 2014 lagen die entsprechenden Referenzwerte für den Umsatz bei 172,85 Mio. Euro und 17,98 Mio. Euro für das EBITDA. Den bisherigen Ausblick, der Erlöse von 250 Mio. Euro sowie ein Ergebnis je Aktie von mindestens 1,75 Euro (entsprechend mehr als 11,55 Mio. Euro Überschuss) vorsieht, tasten die Berliner nicht an. „MBB ist auf sehr gutem Weg, das für das Jahr 2015 gesteckte Umsatz- und Ergebnisziel zu erreichen”, heißt es offiziell. Zudem sei auch für 2016 von einer „Fortführung des organischen Wachstums” auszugehen.

Insbesondere beim Blick auf die Relation von Enterprise Value (Börsenwert plus Netto-Finanzverbindlichkeiten) zu dem für 2015 erwartenden EBITDA trumpft MBB auf. Ein Investor, der MBB „Netto-Schuldenfrei” übernehmen wollte, müsste zurzeit dafür nur etwa das 5,3-fache des operativen Ergebnisses bezahlen. Bei Aurelius und der Gesco Holding liegt dieser Faktor auf Basis unserer Prognosen bei knapp sieben. Die Indus Holding kommt auf ein EV/EBITDA von rund 7,5. Die ähnlich wie Aurelius agierende Mutares bringt es auf ein entsprechendes Multiple von 9,7. Lediglich die – allerdings recht marktenge – Aktie von Bavaria Industries wird noch niedriger eingestuft als MBB. Boersengefluester.de bleibt daher bei der positiven Einschätzung für den Small Cap und rät weiter zum Einstieg. Unserer Meinung nach stehen die Chancen gut, dass die MBB-Aktie in den verbleibenden Wochen des Jahres Boden gut macht. Unser Kursziel: mindestens 27 Euro. Das entspricht einem Potenzial von rund einem Viertel.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023e | ||

| Umsatzerlöse1 | 403,08 | 506,59 | 592,06 | 689,24 | 680,33 | 896,45 | 954,62 | |

| EBITDA1,2 | 30,14 | 53,99 | 80,97 | 85,73 | 55,90 | 87,98 | 78,19 | |

| EBITDA-Marge3 | 7,48 | 10,66 | 13,68 | 12,44 | 8,22 | 9,81 | 8,19 | |

| EBIT1,4 | 19,71 | 38,62 | 54,39 | 56,16 | 19,00 | 44,57 | 33,92 | |

| EBIT-Marge5 | 4,89 | 7,62 | 9,19 | 8,15 | 2,79 | 4,97 | 3,55 | |

| Jahresüberschuss1 | 10,24 | 27,25 | 34,60 | 10,72 | -11,57 | 24,15 | 24,25 | |

| Netto-Marge6 | 2,54 | 5,38 | 5,84 | 1,56 | -1,70 | 2,69 | 2,54 | |

| Cashflow1,7 | 3,85 | 24,03 | 69,23 | 56,00 | 59,12 | 35,37 | 126,36 | |

| Ergebnis je Aktie8 | 0,71 | 2,34 | 4,44 | 2,14 | -1,61 | 2,00 | 2,10 | |

| Dividende8 | 1,32 | 0,69 | 0,70 | 1,76 | 1,98 | 1,00 | 1,01 | |

|

1 in Mio. Euro; 2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen; 3 EBITDA in Relation zum Umsatz; 4 EBIT = Ergebnis vor Zinsen und Steuern; 5 EBIT in Relation zum Umsatz; 6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz; 7 Cashflow aus der gewöhnlichen Geschäftstätigkeit; 8 in Euro; Quelle: boersengefluester.de Wirtschaftsprüfer: Nexia |

Foto: splitshire.com